Un mese di gennaio sicuramente da ricordare, soprattutto alla luce di un 2022 che ha visto i mercati finanziari sprofondare sulla scia di un’inflazione galoppante e di una rincorsa delle banche centrali a colpi di rialzi dei tassi. Nonostante le premesse non fossero delle migliori, soprattutto per i rischi di un rallentamento economico, nelle Piazze finanziarie è prevalso l’ottimismo, sostenuto da dati sull'inflazione in rallentamento, dalle speranze di una pausa della Fed, da trimestrali tutto sommato non così deludenti, dal calo dei prezzi energetici europei e da quel rischio recessione economica che, soprattutto in Europa, si è dissolto a colpi di pubblicazioni macroeconomiche.

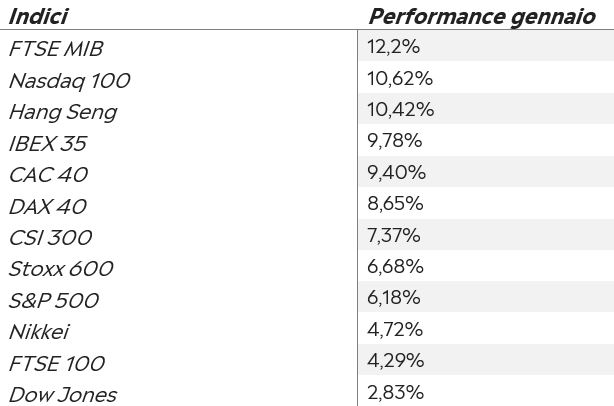

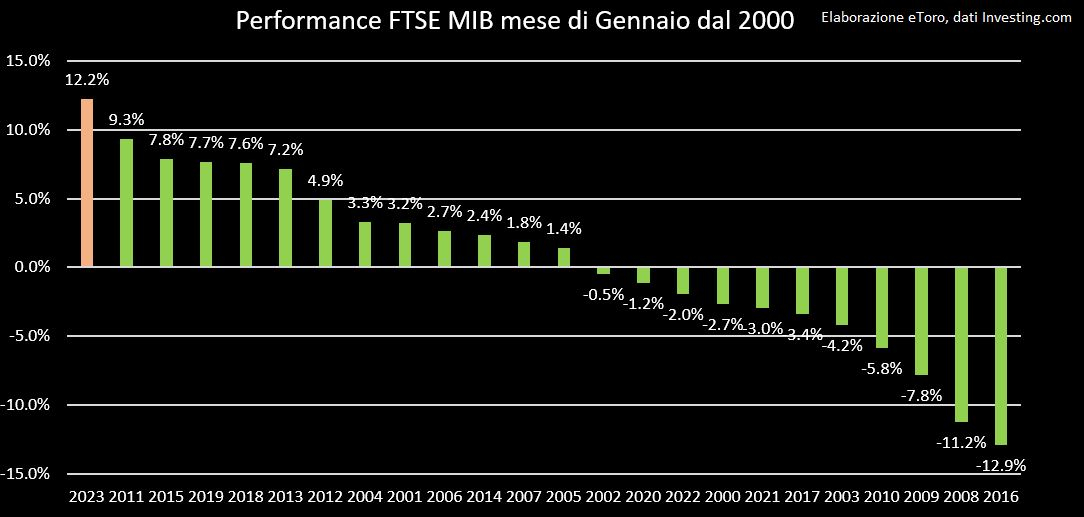

Risultato, dopo aver chiuso al rialzo il cosiddetto Rally di Santa Claus, generando l'iniziale ottimismo sui mercati, il mese di gennaio registra una chiusura in decisa espansione. A sorpresa, tra i principali listini finanziari, il FTSE MIB registra la migliore performance con un +12,2% seguito dal Nasdaq 10,62% e dall’Hang Seng di Hong Kong +10,42%. Storicamente, un gennaio positivo è di buon auspicio per l'andamento del mercato nell'intero anno, tuttavia la strada da qui a fine anno potrebbe essere ancora caratterizzata dalla volatilità.

Mentre il mese di gennaio rappresenta per Wall Street la migliore partenza dal 2019, per il principale listino milanese un simile sprint non veniva registrato da inizio secolo, l’ultimo dato migliore risale al 1998 (+12,9%).

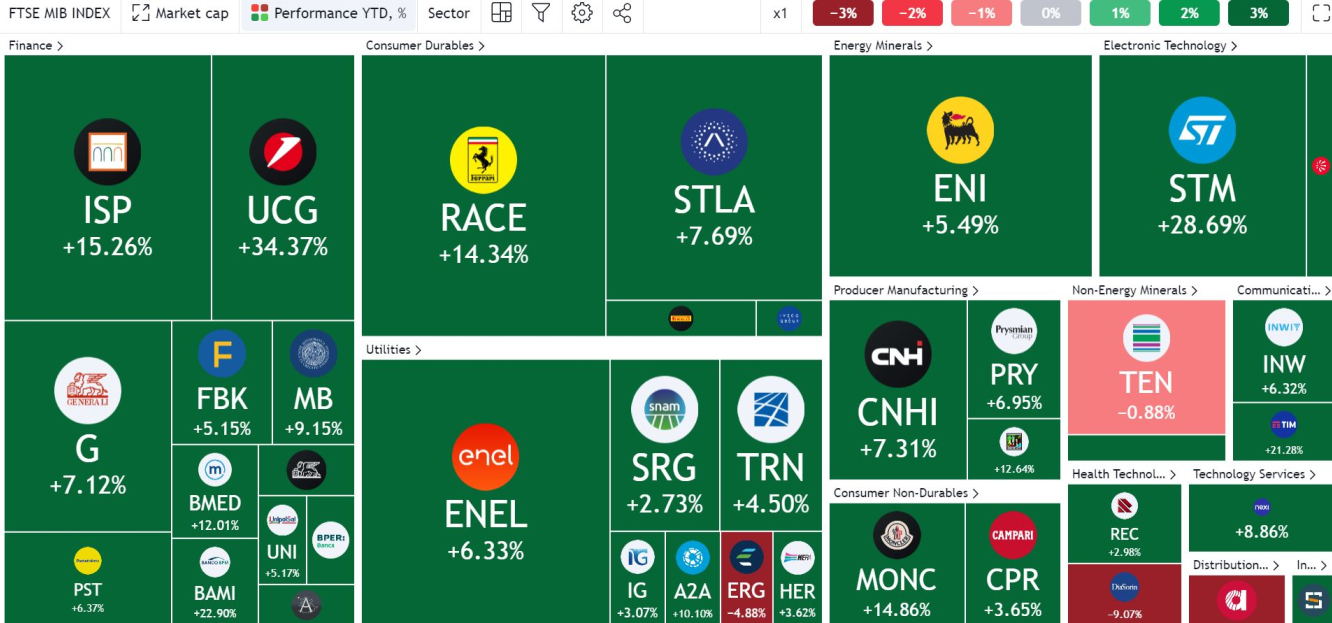

Rialzi italiani che sono stati supportati da un settore bancario in deciso spolvero, con Unicredit (BIT:CRDI) in testa, ma non solo. Trimestrali italiane iniziate con il migliore dei modi con STM (EPA:STM) e Unicredit, le uniche due società che hanno per il momento alzato i veli sui propri conti, a guidare i rialzi del mese.

Nella seduta di ieri, l’umore dei mercati statunitensi ha invertito l’iniziale rotta ribassista grazie alle pubblicazioni sull'indice dei costi dell’occupazione, il quale ha mostrato un rallentamento della crescita dei salari anche in presenza di un tasso di disoccupazione vicino ai minimi storici. Le retribuzioni private sono infatti lievitate dell'1% nel quarto trimestre, in calo rispetto all'1,2% del terzo trimestre. Sebbene il ritmo di crescita annuale rimanga elevato, pari al 5,1%, il miglioramento sequenziale è in linea con altri dati che supportano un rallentamento del ritmo dei rialzi dei tassi della Fed. Il dato “positivo” ha sostenuto il calo sui rendimenti obbligazionari, rafforzando a sua volta il mercato azionario. L’Europa, con dati nazionali misti, ha invece resistito meglio di quanto temuto agli shock del 2022, evitando una contrazione del PIL nel quarto trimestre del 2022 (+0,1% t/t) grazie nuovamente alla crescita irlandese +3,5% nel quarto trimestre, nonostante il pessimo clima di fiducia dei consumatori e delle imprese, mentre il PMI manifatturiero della Cina è tornato ad espandersi per la prima volta da settembre.

La seduta odierna sarà caratterizzata da una situazione da “limbo” nei mercati, in attesa del tanto atteso intervento della Fed, con la conferenza stampa di Jerome Powell come punto focale. Mercati che scontano quasi al 100% un rialzo di 25 punti base. Con un’inflazione che rimane ben al di sopra dell'obiettivo della Fed e con gli allentamenti nelle condizioni finanziarie è probabile che il commento del presidente Powell possa ribadire la sua contrarietà alle aspettative di taglio dei tassi, che per ora rappresentano probabilmente un passo più lungo della gamba. Negli ultimi due mesi gli investitori hanno acquisito maggiore fiducia nel fatto che la marea inflazionistica si stia ritirando, favorendo la stabilizzazione del sentiment, in tale contesto sarà interessante monitorare l’evoluzione futura di tale tendenza.

In vista della riunione del FOMC i mercati potranno beneficiare di importanti dati macroeconomici. In particolare, l’inflazione in Europa sarà protagonista della seduta nel Vecchio Continente, soprattutto sulla scia della sorpresa al rialzo dell’inflazione core spagnola. Mercati che attendono una rilevazione in calo sia sull’inflazione al consumo (dal 9,2% al 9,0%) che su quella core (dal 5,2% al 5,1%). Inflazione che sarà protagonista anche in Italia, con letture attese in diminuzione ma ancora su valori a doppia cifra. PMI protagonista sia in Europa che in America, con gli Stati Uniti che osserveranno inoltre le pubblicazioni periodiche relative al mercato del lavoro (ADP, JOLTs. Occhio, inoltre, alla decisione odierna dell’OPEC+, sebbene non siano attesi cambiamenti, tra valutazioni della riapertura cinese da una parte e tra timori degli effetti delle prossime sanzioni russe.

Futures americani attesi partire con in territorio negativo sulla scia di trimestrali a chiusura dei mercati deludenti. Snap (NYSE:SNAP) è crollata del 14% dopo che la società di social media ha mancato le previsioni di fatturato nell'ultimo trimestre, trascinando al ribasso il comparto. Male anche Electronic Arts, Western Digital e Match mentre sale AMD.

Giornata che vedrà le pubblicazioni delle trimestrali per GSK, Vodafone (LON:VOD), Novartis (SIX:NOVN) e Meta per citarne alcune.

Gabriel Debach

eToro Italian Market Analyst

Disclaimer: Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l'esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l'accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Gennaio da record per i mercati

Pubblicato 01.02.2023, 09:17

Aggiornato 12.03.2024, 12:10

Gennaio da record per i mercati

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.