Negli ultimi anni, le valute digitali e l’oro sono diventate dei discreti barometri dell’appetito speculativo degli investitori. Ciò non sorprende se si considera l’evoluzione del mercato in un “casinò” dopo la pandemia, dove i trader retail hanno aumentato la loro propensione alla speculazione.

“Non sorprende, dato che gli investitori al dettaglio sono spesso vittime del comportamento psicologico della “paura di restare fuori”.

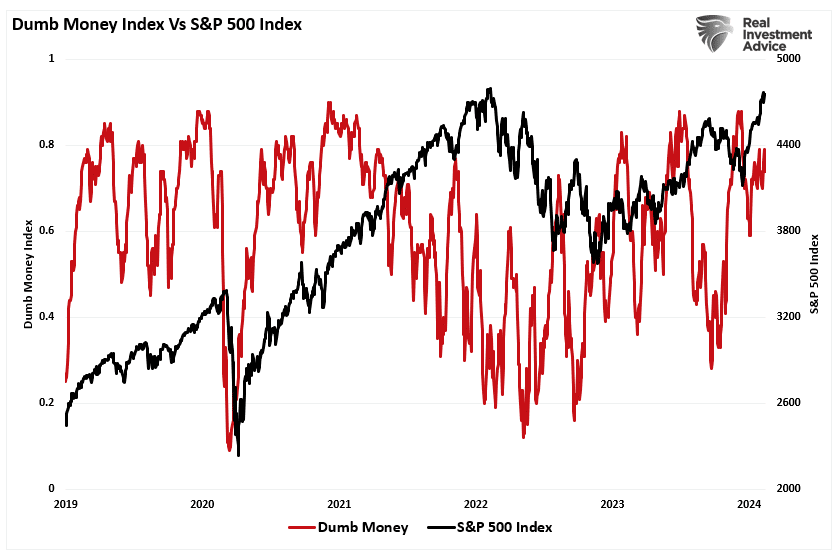

Il grafico sottostante mostra l’”indice dumb money” rispetto all’S&P 500. Ancora una volta, gli investitori al dettaglio sono molto lunghi. Ancora una volta, gli investitori al dettaglio sono molto lunghi in azioni rispetto agli operatori istituzionali che sono considerati “smart money”.

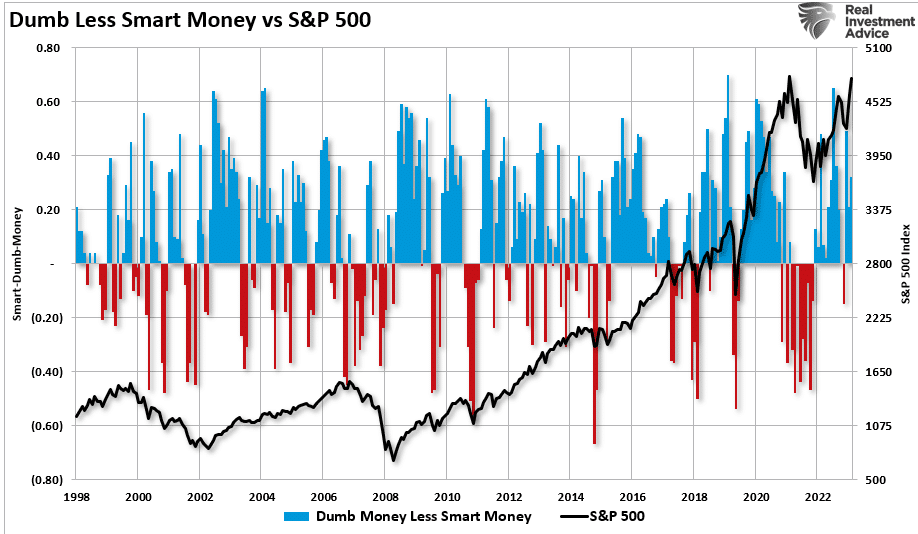

“La differenza tra gli investitori “intelligenti” e quelli “stupidi” dimostra che, il più delle volte, gli “stupidi” investono in prossimità dei massimi di mercato e vendono in prossimità dei minimi”.

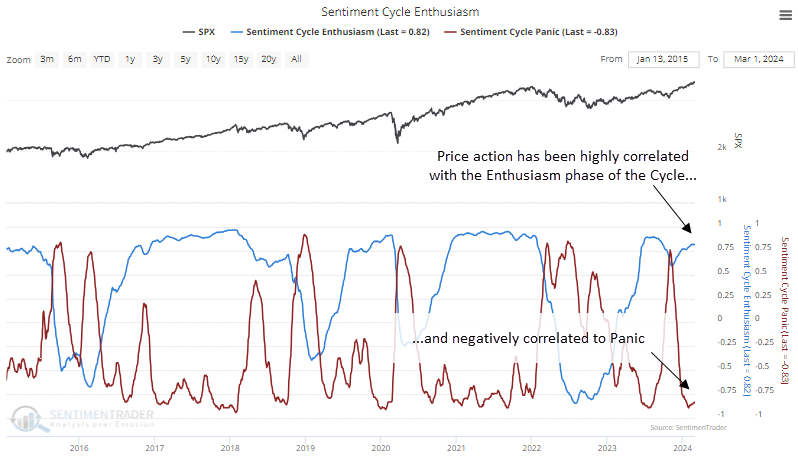

Questo entusiasmo è aumentato notevolmente dallo scorso novembre, quando le azioni si sono impennate nella speranza che la Federal Reserve tagliasse i tassi di interesse. Come ha osservato Sentiment Trader:

“Nelle ultime 18 settimane, il rally diretto ci ha portato a un punto interessante del ciclo del sentimento. Nelle ultime settimane, l’S&P 500 ha dimostrato un’elevata correlazione positiva con la parte ‘Entusiasmo’ del ciclo e una correlazione altamente negativa con la fase di ‘Panico’ “.

La frenesia di inseguire i mercati, guidata dal pregiudizio psicologico della “paura di perdere”, ha permeato l’intero mercato. Come si legge in questo articolo:

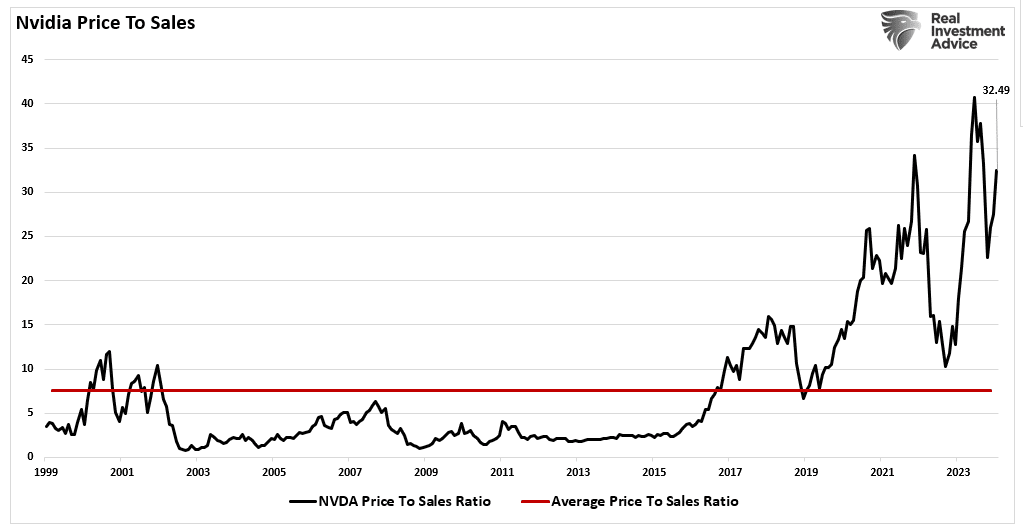

“Da allora, l’intero mercato è salito in seguito al rapporto sugli utili della scorsa settimana di Nvidia. Il motivo per cui dico “è una follia” è l’ipotesi che tutte le società avrebbero fatto crescere gli utili e i ricavi al ritmo di Nvidia.

Non ci sono dubbi sui tassi di crescita degli utili e dei ricavi di Nvidia. Tuttavia, mantenere questo ritmo di crescita all’infinito, in particolare a un prezzo di vendita di 32 volte, significa che altre aziende come AMD e Intel devono perdere quote di mercato”.

Naturalmente, non si tratta solo di una frenesia speculativa sui mercati azionari, in particolare su tutto ciò che riguarda l ‘“intelligenza artificiale”, ma questa esuberanza si è riversata anche sull’oro e sulle criptovalute.

Uccelli di piuma

Esistono due modi per misurare l’esuberanza negli asset. Mentre le misure del sentiment esaminano l’intero mercato, gli indicatori tecnici possono riflettere l’esuberanza a livello di singoli asset. Tuttavia, prima di passare ai grafici, è necessaria una breve spiegazione delle statistiche, in particolare della deviazione standard.

Come ho discusso in “Rivisitazione delle 10 regole d’investimento di Bob Farrell”:

“Come un elastico che è stato allungato troppo, deve essere rilassato per poter essere allungato di nuovo. Questo vale anche per i prezzi delle azioni ancorati alle loro medie mobili.

I trend che si allungano eccessivamente in una direzione o nell’altra tornano sempre alla loro media di lungo periodo. Anche durante un forte rialzo o un forte ribasso, i prezzi spesso tornano (ritornano) alla media mobile di lungo periodo”.

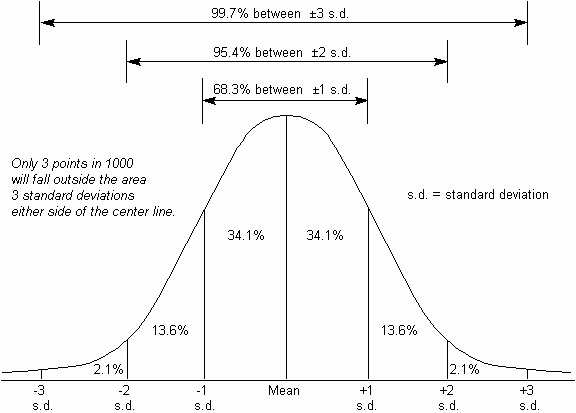

L’idea di “allungare l’elastico” può essere misurata in diversi modi, ma questa settimana mi limiterò a parlare della deviazione standard e della misurazione della deviazione con le “bande di Bollinger”.

La “deviazione standard” è definita come:

“Una misura della dispersione di un insieme di dati rispetto alla sua media. Maggiore è la dispersione dei dati, maggiore è la deviazione. La deviazione standard è calcolata come la radice quadrata della varianza”.

In parole povere, questo significa che più un evento si allontana dalla media, più diventa improbabile.

Come illustrato di seguito, su 1.000 eventi, solo tre non rientrano nell’area delle 3 deviazioni standard. Il 95,4% delle volte gli eventi si verificheranno entro due deviazioni standard.

Una seconda misura di “esuberanza” è la “forza relativa”.

Nell’analisi tecnica, l’indice di forza relativa (RSI) è un indicatore di momentum che misura l’entità delle recenti variazioni di prezzo per valutare le condizioni di ipercomprato o ipervenduto nel prezzo di un’azione o di un altro asset. L’RSI viene visualizzato come un oscillatore (un grafico a linee che si muove tra due estremi) e può essere letto da 0 a 100. L’RSI è un indicatore di forza relativa.

Secondo l’interpretazione e l’utilizzo tradizionali dell’indice RSI, valori pari o superiori a 70 indicano che un titolo sta diventando ipercomprato o sopravvalutato e potrebbe essere pronto per un’inversione di tendenza o una correzione dei prezzi. Una lettura dell’RSI pari o inferiore a 30 indica una condizione di ipervenduto o sottovalutazione”. - Investopedia

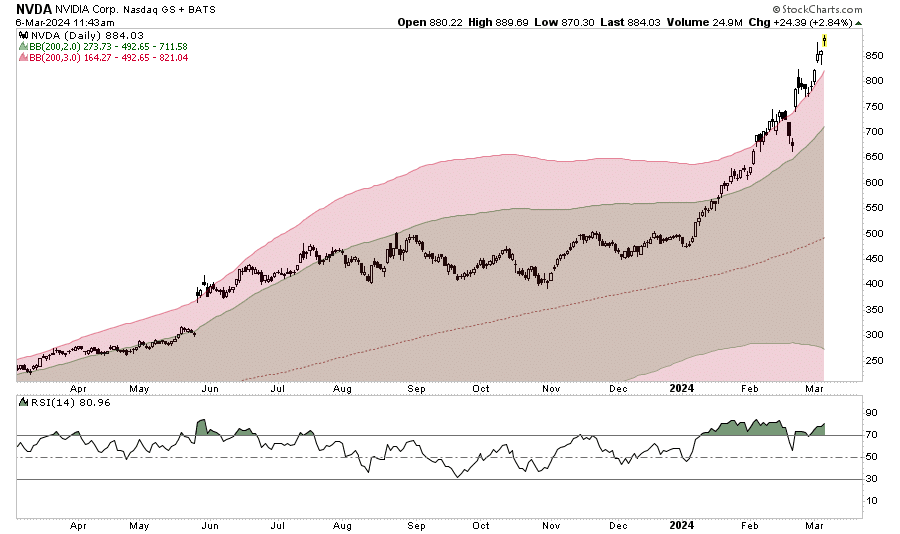

Con queste due misure, analizziamo Nvidia (NASDAQ:NVDA), il manifesto del momentum trading speculativo sui mercati. Nvidia scambia più di 3 deviazioni standard al di sopra della sua media mobile e il suo RSI è pari a 81. L’ultima volta che ciò si è verificato è stato a luglio.

L’ultima volta che ciò si è verificato è stato nel luglio del 2023, quando Nvidia ha consolidato e corretto i prezzi fino a novembre.

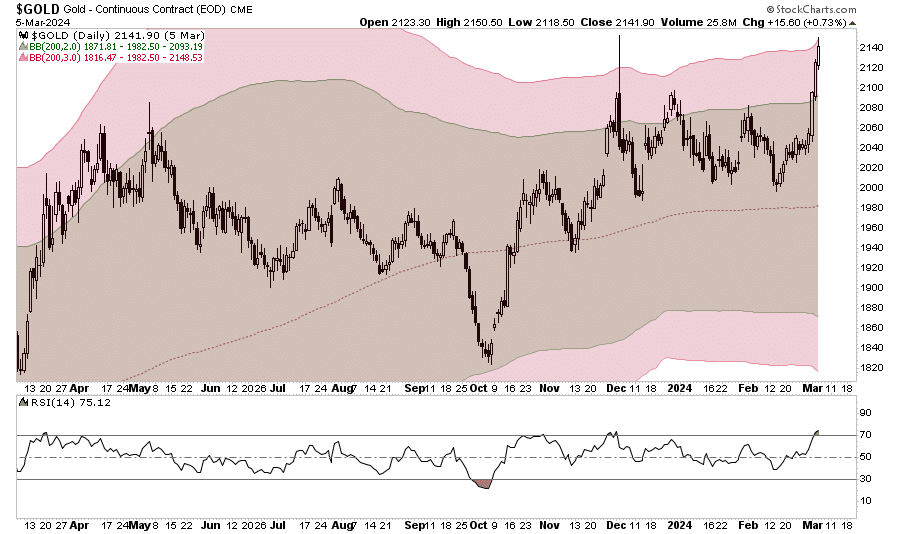

È interessante notare che anche l’oro si trova nel territorio delle 3 deviazioni standard, con una lettura RSI di 75. Dato che l’oro dovrebbe essere un bene “rifugio” o “risk off”, sta invece venendo travolto dall’attuale esuberanza del mercato.

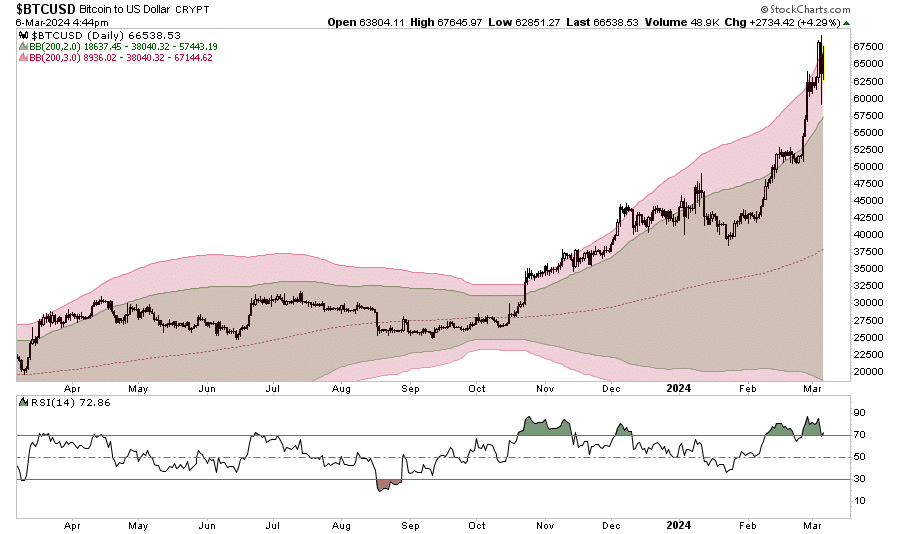

Lo stesso vale per le valute digitali. Data la recente approvazione di fondi negoziati in borsa (ETF) spot sul Bitcoin, l’offerta di panico per l’acquisto di Bitcoin ha spinto il prezzo ben oltre il territorio di deviazione standard 3, con un RSI di 73.

In altre parole, la frenesia del mercato azionario di “comprare tutto ciò che sale” si è diffusa da una manciata di titoli legati all’intelligenza artificiale all’oro e alle valute digitali.

È tutto relativo

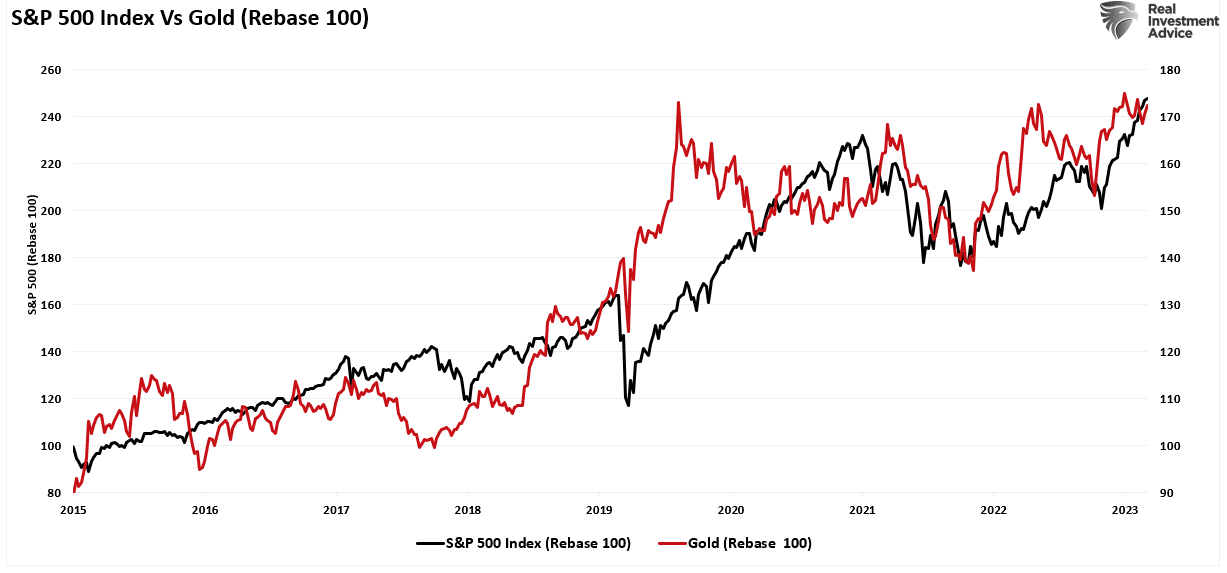

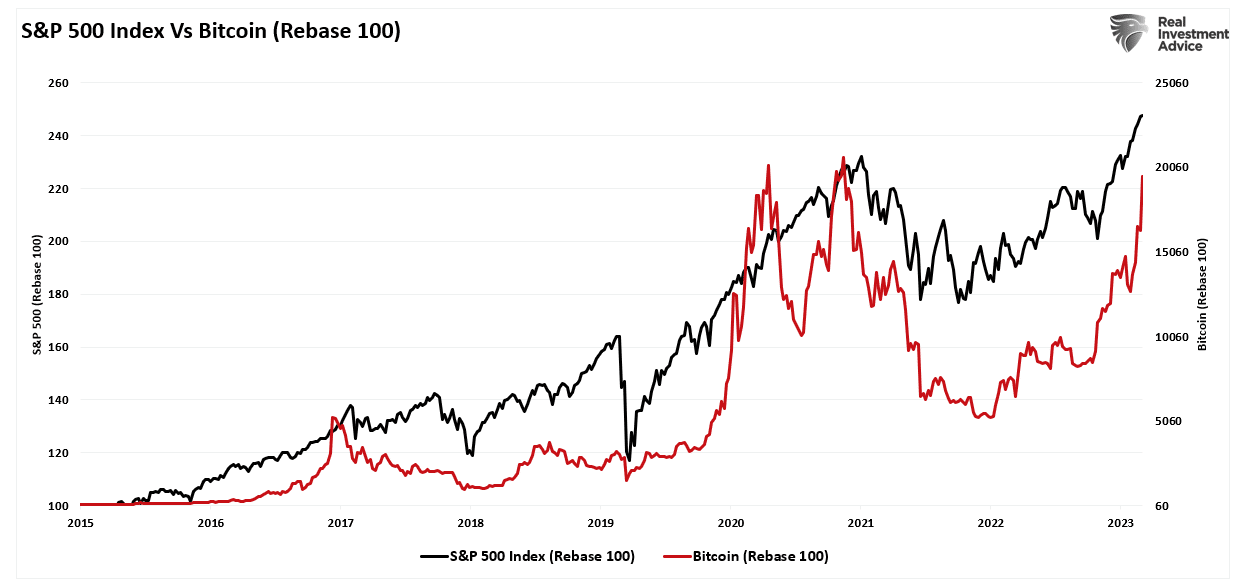

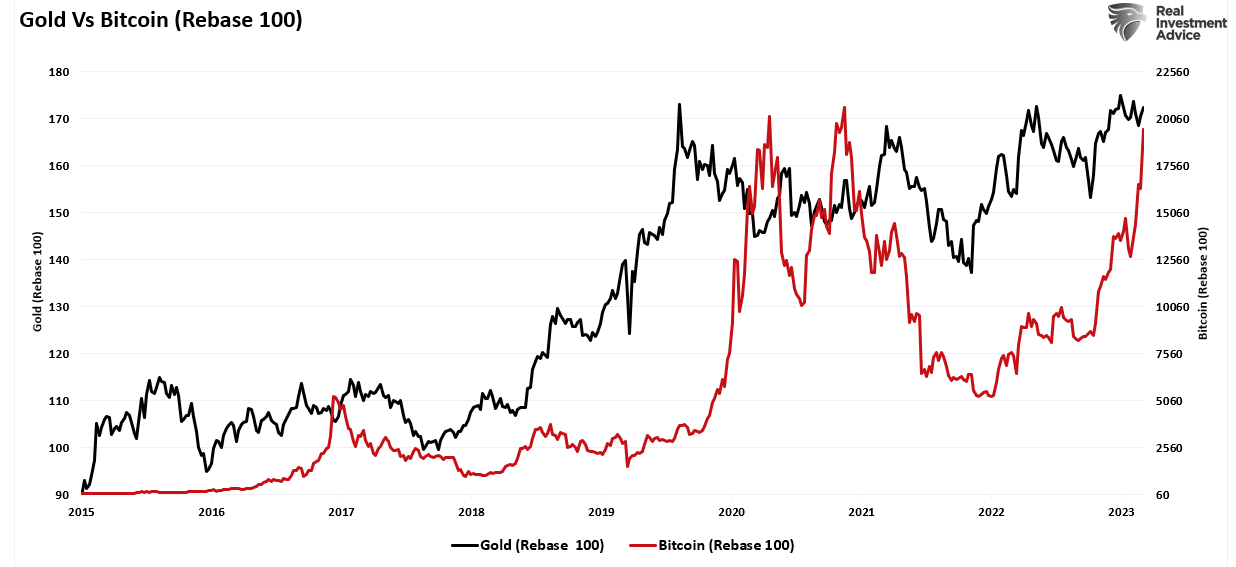

Possiamo notare la correlazione tra l’esuberanza del mercato azionario e l’oro e le valute digitali, che sono aumentate dal 2015 ma hanno subito un’accelerazione in seguito alla frenesia del mercato post-pandemia, alimentata dagli stimoli. Poiché il mercato, l’oro e le criptovalute, o Bitcoin per i nostri scopi, hanno prezzi diversi, abbiamo riportato la performance a 100 nel 2015.

L’oro doveva essere una copertura contro l’inflazione. Tuttavia, nel 2022, i prezzi dell’oro sono scesi a causa del calo del mercato e dell’aumento dell’inflazione al 9%. Tuttavia, con il calo dell’inflazione e l’impennata del mercato azionario, l’oro ha fatto altrettanto.

In particolare, dal 2015 l’oro e il mercato si sono mossi in modo più correlato, il che ha ridotto l’effetto di copertura dell’oro nei portafogli. In altre parole, durante il successivo calo del mercato, l’oro probabilmente seguirà le azioni al ribasso, non riuscendo a garantire agli investitori il suo status di “conservazione della ricchezza”.

Lo stesso vale per le criptovalute. Il Bitcoin è sostanzialmente più volatile dell’oro e tende a oscillare con il mercato complessivo. Quando il sentiment sale nell’S&P 500, il Bitcoin e le altre criptovalute seguono il suo esempio, grazie all’aumento dell’appetito speculativo.

Sfortunatamente, per gli individui che ancora una volta si riversano sul Bitcoin per inseguire prezzi in crescita, se, o quando, il mercato si correggerà, il calo delle criptovalute probabilmente supererà in modo sostanziale il calo delle azioni basate sul mercato. Questo è il caso in particolare di Wall Street, che ora può vendere allo scoperto gli ETF sul Bitcoin spot, creando un’ulteriore pressione di vendita sul Bitcoin.

A titolo di esempio, ecco il Bitcoin rispetto all’oro.

Non una raccomandazione

I mercati, le valute digitali e l’oro sono oggetto di molte narrazioni. Tuttavia, nel mercato odierno, più che negli anni precedenti, tutti gli asset vengono travolti dalla frenesia degli investitori.

Certo, questa volta potrebbe essere diverso. La mia è solo un’osservazione e non una raccomandazione di investimento.

Tuttavia, dal punto di vista della gestione del portafoglio, sarà probabilmente utile rimanere attenti al rischio di correlazione tra le classi di attività. Se qualche evento dovesse causare un’inversione dell’esuberanza rialzista, i contanti e le obbligazioni potrebbero essere l’unico posto dove nascondersi.