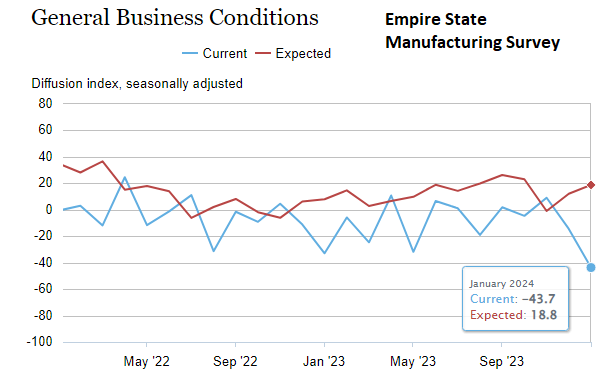

Il forte calo dell’indice Empire State della Federal Reserve a gennaio ha scatenato un’ondata di allarmi.

Subito dopo la pubblicazione dei dati del sondaggio mensile, ieri (16 gennaio), i social media e non solo si sono accesi, avvertendo che si trattava di una pistola fumante per l’imminente discesa in recessione dell’economia statunitense, sempre che la produzione non fosse già diventata negativa.

Tuttavia, come per la maggior parte dei dati rilasciati da un singolo indicatore, il giudizio è stato piuttosto affrettato e questo ha permesso ai titoli del giorno di prevalere su un’analisi più ponderata.

L’indice manifatturiero della Fed di New York, come è popolarmente noto, è considerato una lettura anticipata ogni mese del settore manifatturiero.

Il fatto che questo indice sia sceso in territorio negativo a gennaio - la lettura più bassa dal 2020, quando imperversava la pandemia - ha convinto alcuni osservatori ad avvertire che la situazione è precipitata e che una recessione negli Stati Uniti è arrivata o è vicina.

Forse, ma è difficile fare un’affermazione di grande fiducia sulla base di un solo indicatore, tanto meno di un indicatore manifatturiero regionale che si basa sui dati dei sondaggi condotti dai dirigenti del settore manifatturiero del distretto della Fed di New York.

A questo proposito, si tenga presente che questi stessi dirigenti sono diventati sempre più ottimisti sul futuro (linea rossa nel grafico sottostante).

In effetti, i dati della Fed di New York sul settore manifatturiero confermano una vecchia notizia. Il settore manifatturiero degli Stati Uniti nel suo complesso è in crisi da più di un anno.

L’indice ISM manifatturiero ha segnato a dicembre il 14° mese consecutivo di contrazione. Un indice concorrente riflette una condizione simile.

“I produttori statunitensi hanno chiuso l’anno con una nota negativa”, afferma Chris Williamson, Chief Business Economist di S&P Global Market Intelligence.

La domanda è se il settore manifatturiero abbia lo stesso peso nell’analisi del ciclo economico statunitense rispetto agli anni precedenti.

Le opinioni divergono, ma non c’è dubbio che le ipotesi pre-pandemia sui segnali di recessione hanno avuto un percorso difficile negli ultimi anni, mentre l’economia si è trasformata dopo un’insolita e senza precedenti serie di attività macro e interventi governativi.

In effetti, il 2023 è stata una lezione magistrale per ricordare agli analisti che ciclo economico si è evoluto in modi sorprendenti. In particolare, le fosche previsioni di un anno fa si sono rivelate del tutto errate.

Non c’è modo di sapere con certezza se la contrazione definita dal NBER sia finalmente arrivata, ma ci sono metriche produttive e relativamente affidabili da monitorare che vanno ben oltre la selezione di alcuni indicatori.

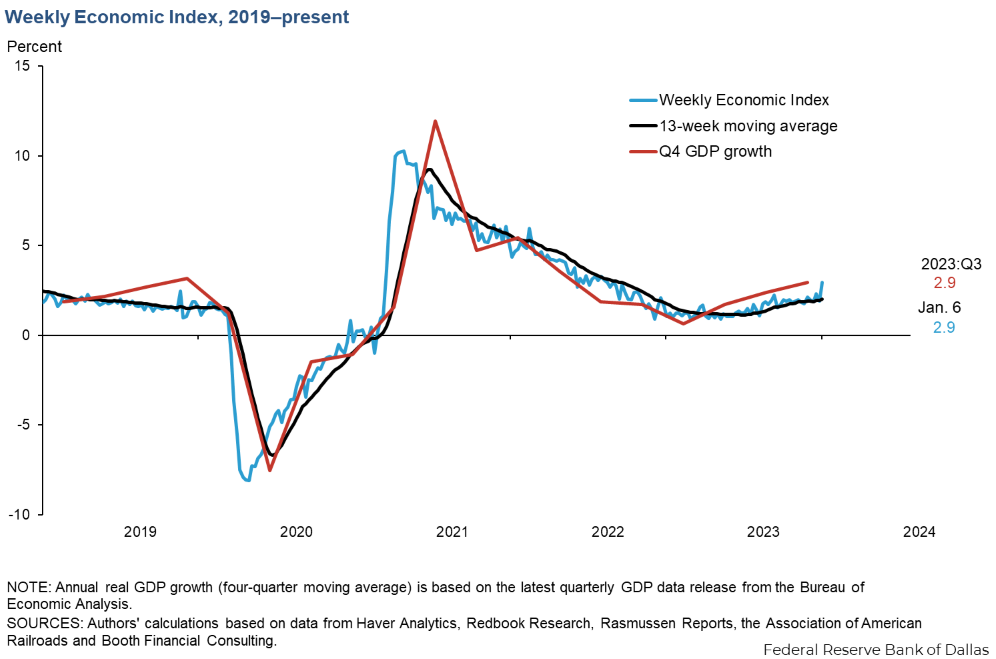

Consideriamo, ad esempio, un altro indice progettato dalla Fed di New York (e ora aggiornato dalla Fed di Dallas): il Weekly Economic Index (WEI).

Questo benchmark multifattoriale che tiene traccia di una serie di indicatori statunitensi è salito ai massimi da 16 mesi nella settimana fino al 6 gennaio.

Un altro indicatore multi-fattoriale del ciclo economico in tempo reale - l’indice ADS, pubblicato dalla Fed di Philadelphia - racconta una storia simile, registrando letture moderatamente forti nell’ultimo mese.

Sulla base di questi due indicatori, il dibattito potrebbe plausibilmente concentrarsi sulla domanda: L’attività economica statunitense si rafforzerà all’inizio del 2024?

Forse no, ma se siamo interessati a stime di alta affidabilità sull’evoluzione dell’economia, è chiaro che il rischio di recessione è basso.

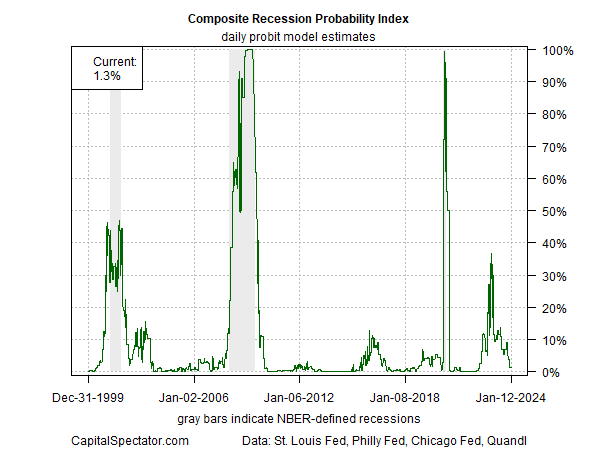

Come illustrato nel numero di questa settimana del The US Business Cycle Risk Report (BCRR), i segnali in tempo reale di un’ampia gamma di indicatori continuano a riflettere una bassa probabilità che una recessione definita dall’NBER - il gold standard per segnare le date del ciclo economico statunitense - sia iniziata o sia imminente.

Come illustrato di seguito, l’indicatore principale del BCRR, che aggrega diversi indici del ciclo economico pubblici e proprietari, stima attualmente una probabilità di circa l’1% che l’attività economica sia negativa, al 12 gennaio. (Per i dettagli su come è stato costruito il grafico sottostante, si veda la pagina di questo numero campione di BCRR).

Il futuro a breve termine suggerisce un andamento ancora simile, sulla base di una serie di analisi proprietarie che attualmente stimano le condizioni del ciclo economico fino a febbraio.

La generazione di stime prospettiche attraverso una breve finestra di previsione, tramite 14 indicatori economici e finanziari chiave, ha un solido record di anticipazione del grado di forza/debolezza del ciclo economico (per i dettagli si veda pag. 2 del BCRR).

L’indice manifatturiero della Fed di New York - o la debolezza dell’attività manifatturiera in generale - sostituisce gli indicatori del ciclo economico in senso lato?

Forse, ma non c’è modo di saperlo in tempo reale, soprattutto nell’era post-pandemica, ammesso che si cerchi di stimare le condizioni del ciclo economico con un alto grado di affidabilità.

Come afferma Ian Shepherdson, capo economista di Pantheon Macroeconomics:

“Il forte calo dell’indice manifatturiero della Fed di New York è “sorprendente ma non definitivo.

Il crollo dell’indice principale genererà senza dubbio titoli allarmistici, ma ricordiamo che le oscillazioni da un mese all’altro delle indagini manifatturiere regionali della Fed sono per lo più rumore”.