Un saluto a tutti e ben tornati in questa rubrica dedicata alle mie analisi dei titoli azionari. Oggi però non parleremo di azioni specifiche, ma osserveremo da un punto di vista più generale il mercato, cercando di trarre qualche spunto per poter operare. La carne al fuoco è molta, ed è importante sottolineare come siano gli eventi macro a definire i trend perseguiti dai vari strumenti finanziari, quindi avere un quadro generale del contesto ci permette di prendere decisioni più consapevoli. Prima di entrare nel vivo dell’analisi come al solito vi ricordo che qualora aveste delle domande o semplicemente un’opinione da esprimere potete usare la sezione sottostante dei commenti, in cui possiamo interagire più attivamente. Potete anche sfruttare quello spazio per richiedere un’analisi su un titolo di vostro interesse qualora vi apprezziate il mio approccio all’analisi dei titoli (per non perdervi le mie analisi cliccando il pulsante “segui” riceverete una notifica nel momento di pubblicazione di un mio nuovo articolo).

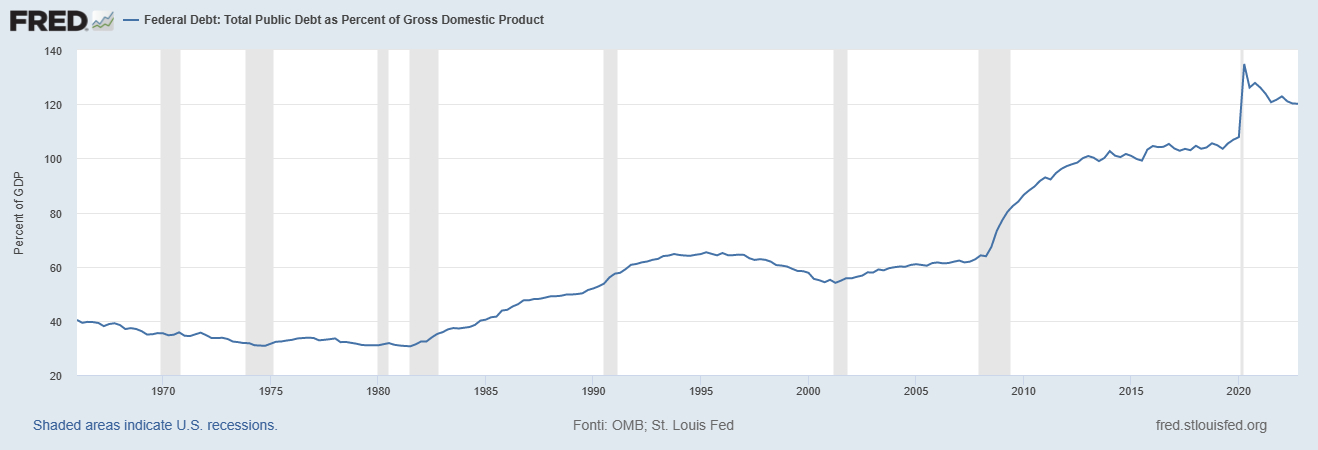

Come detto nell’introduzione, oggi non parlere di una specifica azienda, ma l’obiettivo è fare una panoramica del mercato; parleremo lo stesso di azioni ma non in modo approfondito come di consueto. Innanzitutto partirei con l’argomento del momento: il debito americano. Di questo argomento ne avevo già parlato in tempi non sospetti, evidenziando come l’andamento del debito americano fosse fuori controllo, e che in solo 15 anni sia raddoppiato il rapporto debito/pil, confermando come gli USA si indebitassero a velocità molto più elevata. Di seguito vi allego un grafico per poter comprendere meglio quanto sto dicendo.

Come vedete, dagli anni ’60 al 2008 il rapporto debito/pil è aumentato del +50%, quando invece dal 2008 ad oggi è raddoppiato, segnando appunto un +100%. Un problema non banale in questo ragionamento è che la prima variazione percentuale citata si sia verificata in un lasso temporale di una cinquantina di anni, mentre il raddoppio del debito lo abbiamo vissuto in solo 15 anni, in circa un terzo del tempo. Chiaramente l’impatto della crisi dei mutui subprime ha influito in modo significativo, ma ciò non toglie importanza al forte movimento rialzista verificatosi. Facendo un semplice ragionamento matematico, sappiamo che il pil tendenzialmente ha andamento crescente nel tempo, mentre il debito non ha un trend definito; guardando però il grafico quello che si può evincere è molto evidente: dato per vero che il prodotto interno lordo nel lungo periodo cresce, il rapporto debito/pil cresce. Se pensiamo di aver a che fare con un rapporto, può solo essere un aumento del numeratore a far incrementare il valore finale (accurato che il pil non può decrescere nel corso del tempo, ma solo in periodi circoscritti) e quindi del debito. In conclusione quindi dal 2008 ad oggi il debito è cresciuto molto di più di quanto non facesse il prodotto interno lordo americano, e questo trend fuori controllo ci ha portato all’attuale necessità di eseguire un ulteriore innalzamento del tetto del debito. Prima di cambiare argomento concedetemi un ultimo esempio: il dipartimento del tesoro degli Stati Uniti (che è il dicastero del governo federale statunitense che si occupa della gestione del debito pubblico) ha ad immediata disposizione 57 miliardi di dollari americani, quando il governo americano porta sulle sue spalle un debito complessivi di circa 31 bilioni di dollari di debito (un bilione sarebbero mille miliardi); sarebbe come dire che un americano medio ha $1000 in portafoglio e $543859 di debito. La sproporzione è abissale e non certo rassicurante.

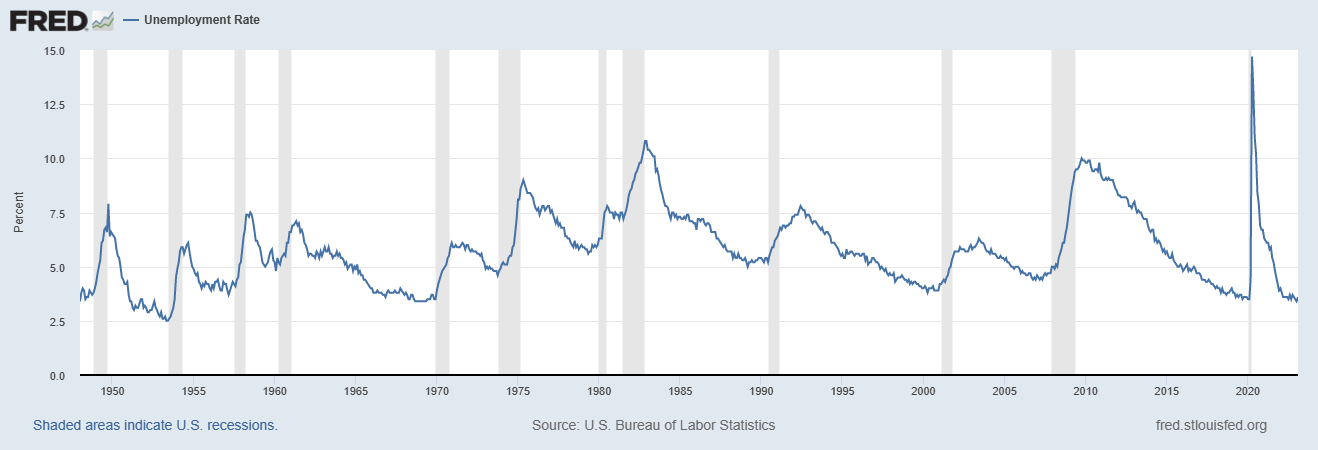

Tuttavia i mercati restano non curanti di tutto ciò, e prosegue quella che in gergo viene definita bolla di ottimismo ingiustificato, portando ad un andamento crescente dei mercati anche quando all’orizzonte le nubi iniziano ad aumentare. Il Dax ha segnato dei massimi storici, quando l’Europa è alle prese con l’inflazione al 7%; in terra americana i tecnologici hanno ripreso la loro corsa, con un Nasdaq 100 che torna ad essere il principe degli indici di oltreoceano, mentre SP500 si sta riportando in area 4200 con delle intenzioni rialziste; il tutto senza contemplare le prossime decisioni della Fed, ma scontando solo un pattern di stop e successivo taglio tassi. Guardando i grafici non si direbbe che nel contesto macro ci sia qualche incertezza, i mercati scontano gli eventi a loro piacimento e tutti i ribassi vengono prontamente acquistati. A questo proposito si potrebbe adottare una strategia di breve termine long, che si attiva quando vediamo delle giornate di correzione sui mercati o per converso fare delle operazioni in spread-trading, quindi posizionarsi short sul paniere di riferimento (un indice azionario, come per esempio il nostro FTSE MIB) e entrare in acquisto su un sottostante particolarmente resiliente come Enel (BIT:ENEI) oppure Unicredit (BIT:CRDI) (avendo appurato come la crisi bancaria sia in stand-by e la banca di Gae Aulenti sia tra le più generose al rialzo) che possono sovraperformare l’indice di riferimento. Per concludere quindi resta da considerare come siamo al limite, con molti strumenti che presentano eccessi al rialzo senza voler ritracciare, Per concludere quindi resta da considerare come siamo al limite, con molti strumenti che presentano eccessi al rialzo senza voler ritracciare, e un’economia che si trova in bilico indicando dei livelli dai quali si può rallentare piuttosto che accelerare ulteriormente perché lo spazio di manovra è molto minore; parlo dell’indicazione che può dare in questo senso la disoccupazione.

Guardando un grafico è evidente come ci sia una ciclicità, e attualmente stiamo su dei minimi che non si vedevano da moltissimi anni. Dando per assodato che un ciclo economico si compone di espansioni e recessioni, su un grafico del tasso di disoccupazione possiamo leggere piuttosto bene i vari periodi, e possiamo anche concordare che ci veniamo da un periodo di nuova espansione dell’economia, tuttavia questa espansione deve correggere per fare in modo che sia un’espansione sana, completando il ciclo economico. In questo contesto una recessione non sarebbe un male, ma una parte necessaria del processo di sviluppo economico, oltre che un evento che appare scontato (ma non dai mercati).

Spero abbiate ottenuto degli spunti interessanti da questa lettura, e vi do appuntamento al prossimo articolo, come di consueto sui titoli azionari.

Buon trading!

Disclaimer: il presente articolo non ha alcuna finalità di consulenza finanziaria e non rappresenta un consiglio su come investire o disinvestire i propri soldi. La consapevole valutazione dell'investitore non può essere in alcun modo sostituita, alla luce del personale profilo di rischio e della possibilità di perdere il proprio denaro.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Il debito Usa e il quadro macro in borsa: alcuni dati che i mercati non vedono

Pubblicato 22.05.2023, 13:32

Il debito Usa e il quadro macro in borsa: alcuni dati che i mercati non vedono

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.