“Il mercato azionario non è l’economia”.

Questa è l’ultima logica a supporto della storia del “bull market”. La domanda, tuttavia, è sulla validità dell’affermazione. Durante le serrate del 2020 e l’impennata del mercato, avevo scritto:

“Al momento c’è un “Grande Divario” tra l’economia quasi “depressionaria” e un bull market azionario. Dato il rapporto tra i due, non possono avere entrambi ragione”.

Ovviamente, come sappiamo, il mercato ha superato la crescita economica e, nel 2022, gran parte del mercato è sceso riallineandosi con la realtà economica.

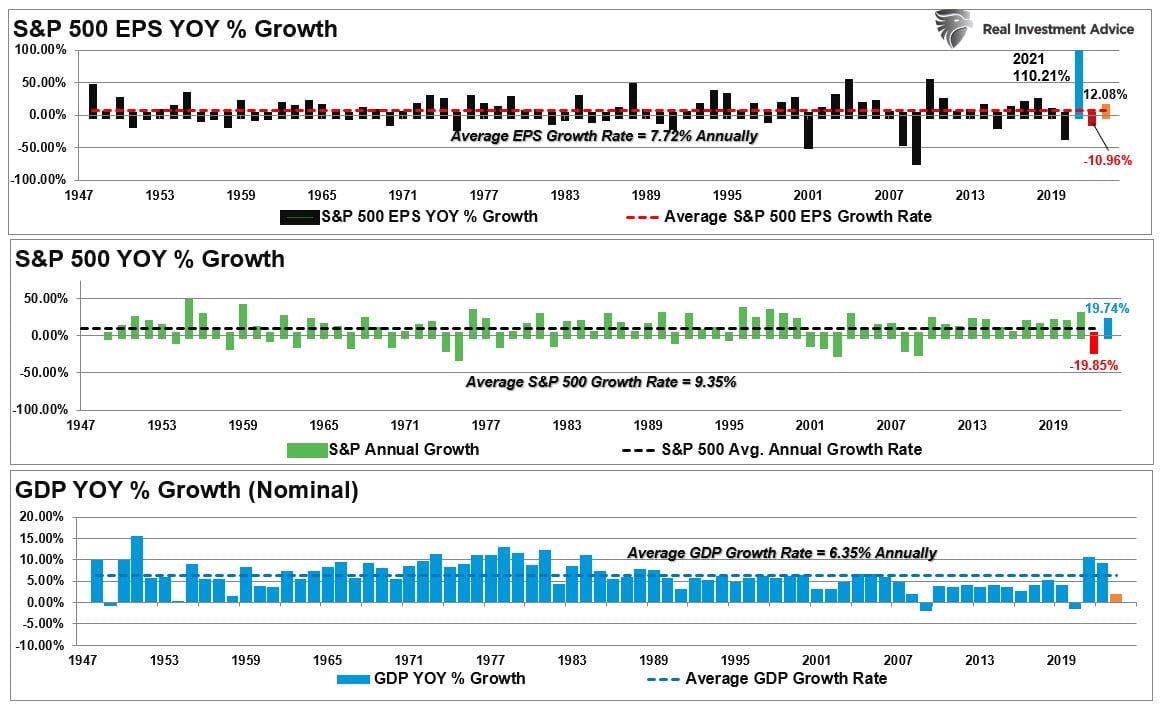

Non dovrebbe sorprendere data la stretta relazione tra economia, utili e prezzi degli asset nel tempo. Il grafico sotto compara i tre a partire dal 1947, con una stima per il 2023 usando gli ultimi dati.

Dal 1947, gli utili per azione sono cresciuti ad un tasso annuo del 7,72%, mentre l’economia ha visto un’espansione annua del 6,35%. Questo stretto rapporto dei tassi di crescita dovrebbe essere logico, soprattutto visto il ruolo significativo che la spesa al consumo gioca nell’equazione del PIL.

Nota importante: L’enorme espansione degli utili a causa dell’impennata legata allo stimolo ha spinto su la media degli EPS di oltre un punto percentuale. Un’espansione normale degli EPS nel 2020 avrebbe mantenuto la media al 6,35%, uguale alla crescita economica.

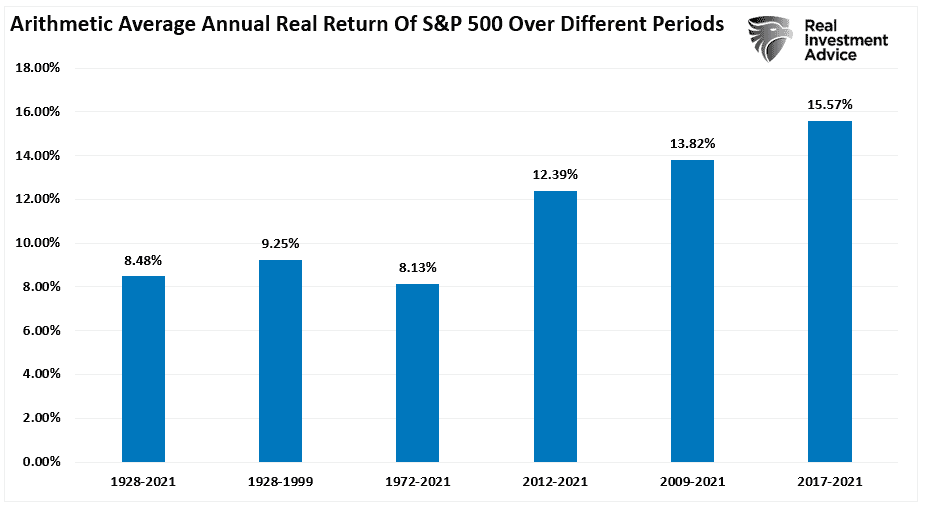

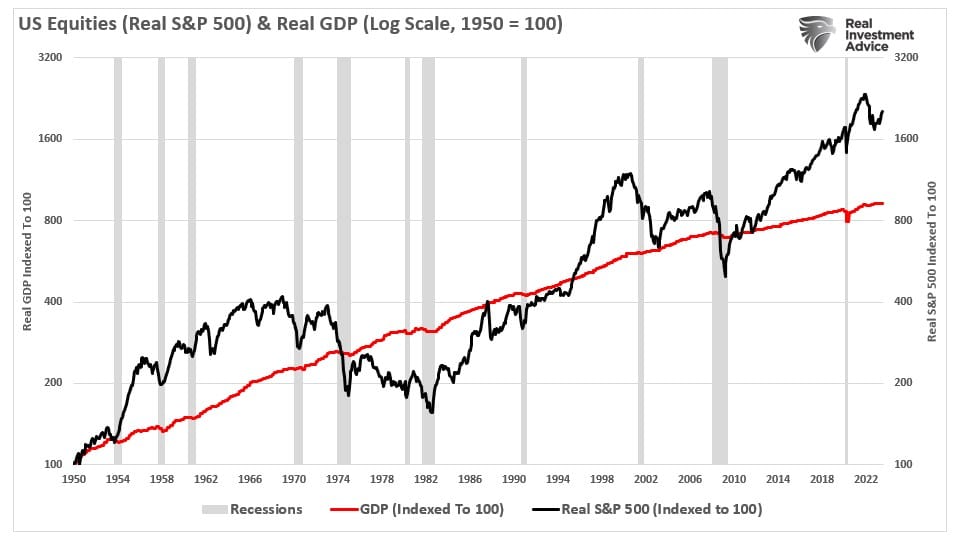

Inoltre, la crescita media annuale dell’S&P 500 è stata inclinata decisamente al rialzo dagli interventi monetari della Fed. La crescita media a lungo termine pre-Fed era dell’8%. Post-interventi della Fed, è salita ad oltre il 9%. E possiamo notarlo chiaramente nel grafico seguente.

Tuttavia, dopo un decennio, molti investitori si sono abituati ad aspettarsi elevati tassi di ritorno dai mercati finanziari.Altre prove di eccessi del mercato

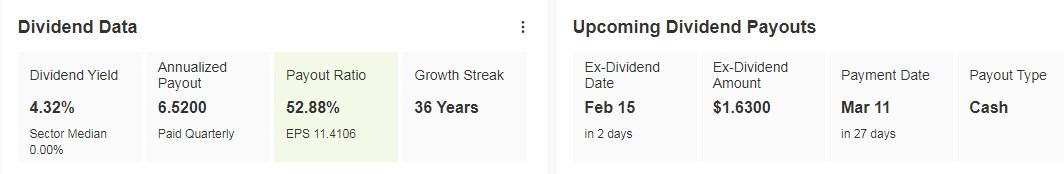

Per quanto riguarda lo stato del mercato, i profitti aziendali sono il miglior indicatore di forza economica.

Staccare il mercato azionario dalla redditività soggiacente garantisce esiti futuri deludenti per gli investitori. Ma, come sempre, i mercati possono sembrare “restare irrazionali più a lungo di quanto sarebbe logico”.

Ma questi scollamenti non durano mai a tempo indefinito.

Quando guardiamo ai margini di profitto rivisti sull’inflazione come percentuale del PIL rivisto sull’inflazione, vediamo un processo di ritorno alla media nel tempo. Ovviamente, questi eventi di ritorno alla media coincidono con recessioni, crisi o bear market.

Non dovrebbe sorprendere, in quanto i prezzi degli asset alla fine dovrebbero rispecchiare la realtà di base della redditività aziendale, una funzione dell’attività economica.

Soprattutto, i margini di profitto aziendali hanno dei limiti fisici. Per ogni dollaro di entrata creato, ci sono costi come infrastrutture, R&S, stipendi, ecc. Uno dei principali beneficiari dell’espansione dei margini di profitto è la soppressione dell’occupazione, la crescita dei compensi e i costi di prestito artificialmente bassi. La prossima recessione causerà un collasso piuttosto marcato della redditività aziendale, con il calo dei consumi.

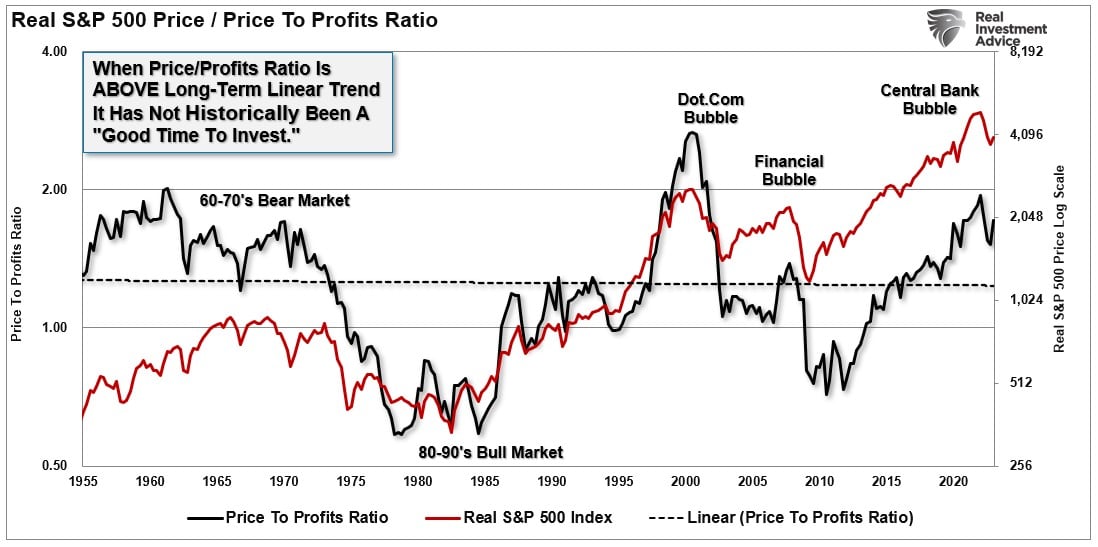

Le recessioni fanno invertire gli eccessi

Il grafico sotto misura la variazione cumulativa dell’indice S&P 500 rispetto ai profitti aziendali. Ancora una volta, scopriamo che, quando gli investitori pagano più di un dollaro per un dollaro di profitti, questi eccessi si cancellano.

La correlazione è più evidente sul mercato rispetto al rapporto prezzo/profitti aziendali. Dal momento che i profitti aziendali sono in funzione della crescita economica, la correlazione non è inaspettata. E non dovrebbe esserlo nemmeno l’imminente inversione delle due serie.

La formula sembra semplice: fino a quando la Fed resterà attiva nel supportare i prezzi degli asset, la deviazione tra fondamentali e fantasia non importa.

Tuttavia, quello che deve ancora completarsi è il processo storico di “mean reversion” che è sempre seguito ai bull market. Non dovrebbe sorprendere nessuno, in quanto i prezzi degli asset alla fine rispecchieranno la realtà di base della redditività aziendale e della crescita economica.

Il problema è che replicare i ritorni post-Crisi Finanziaria diventerà altamente improbabile, a meno che la Federal Reserve e il Governo non proseguano con gli interventi fiscali e monetari. Senza questi supporti fiscali e monetari, la crescita economica dovrebbe tornare ai precedenti trend di crescita di meno del 2%, a causa dei maggiori debiti e deficit.

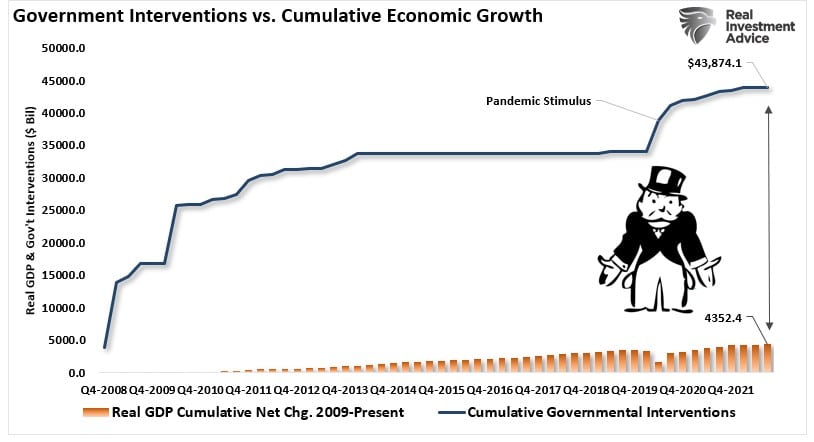

Guardiamo il grafico sotto, che compara gli interventi monetari e fiscali totali alla crescita economica. La disconnessione del mercato dall’attività economica soggiacente nell’ultimo decennio è stata dovuta quasi unicamente ai successivi interventi monetari che hanno spinto gli investitori a credere che “stavolta è diverso”. Il grafico sotto mostra il totale di questi interventi che ha dato l’illusione di una crescita economica organica.

Nel prossimo decennio, la capacità di replicare 10 dollari di interventi per ogni dollaro di economia sembra molto meno probabile. Ovviamente, bisogna anche considerare il peso sui ritorni futuri dato dall’eccessivo debito accumulato dalla crisi finanziaria. La sostenibilità del debito dipende dai tassi di interesse bassi, che possono esistere solo in un contesto di crescita bassa e di inflazione bassa. Inflazione bassa ed economia a crescita lenta non supportano tassi di ritorno in eccesso.

Tuttavia, è comune per i mercati staccarsi dall’attività economica di base per lunghi periodi. Questo si nota chiaramente dal grafico sotto, che confronta il mercato azionario e il PIL su base rivista sull’inflazione. In tutti i casi, gli eccessi di mercato alla fine “tornano alla media”. L’unica questione è il fattore che lo causa.

È difficile immaginare come i tassi di ritorno futuri non saranno deludenti rispetto all’ultimo decennio. Tuttavia, dobbiamo ricordare che questi ritorni in eccesso sono stati causati da un’illusione monetaria. Le conseguenze di annullare questa illusione saranno dure per gli investitori.

Questo significa che gli investitori NON faranno soldi nel corso del decennio? No. Significa che i ritorni saranno probabilmente sostanzialmente inferiori a quelli visti nell’ultimo decennio.

Ma avere dei ritorni medi potrebbe “sembrare” deludente per molti.