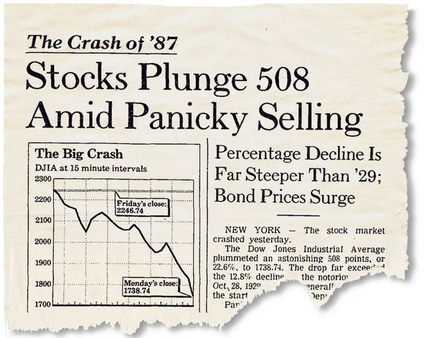

Il 12 ottobre 1987, una settimana prima del lunedì nero, il Wall Street Journal aveva messo in guardia dalla possibilità di un importante sconvolgimento del mercato. Nell’articolo si leggeva: L’uso dell’assicurazione del portafoglio “potrebbe trasformarsi in una sbalorditiva disfatta per le azioni”. Oggi, siamo sempre più preoccupati che un altro strumento di trading simile all’assicurazione del portafoglio possa destinare i mercati ad uno sconvolgimento.

Nonostante il crescente rischio che possa scatenare trambusti sul mercato, 0DTE è un termine che pochi investitori conoscono.

0DTE sta per zero days to options expiration, zero giorni alla scadenza delle opzioni. Si tratta infatti di opzioni put e call su singoli titoli ed indici che scadono entro 24 ore. Le opzioni 0DTE potrebbero sembrare delle scommesse speculative YOLO (si vive una volta sola) a prima vista. Tuttavia, quando si capisce come i broker coprono le opzioni, si comprende il potenziale che queste opzioni generino una significativa volatilità sui singoli titoli e sui mercati.

Fonte: Wall Street Journal

Opzioni 0DTE

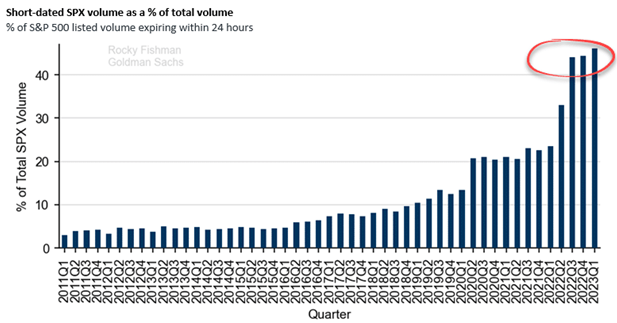

La popolarità delle opzioni 0DTE cresce sempre di più. Come mostra il grafico sotto, metà del volume delle opzioni sui future S&P 500 sono 0DTE. Ben al di sopra della quota del 5-10% esistente prima della pandemia.

Investitori singoli ed istituzionali stanno usando opzioni con brevissimo tempo alla scadenza a scopi speculativi e di copertura. È anche probabile che gli investitori possano stare usando le opzioni 0DTE per manipolare i mercati. A prescindere dagli obiettivi, le opzioni 0DTE sono simili all’assicurazione del portafoglio: possono intensificare significativamente i movimenti del mercato.

Come la manipolazione crea una significativa instabilità

Per capire meglio il rischio delle opzioni 0DTE, facciamo un esempio ipotetico usando il titolo Tesla (NASDAQ:TSLA). Nella nostra ipotesi, useremo i dati del primo pomeriggio del 25 gennaio 2023. Dopo la chiusura di quel giorno, Tesla ha pubblicato gli utili.

L’ipotetico hedge fund ABC possiede 100.000 azioni del titolo Tesla. TSLA era scambiato a 144 dollari, il che significa che ABC aveva un investimento da 14.400.000 dollari in TSLA. Con gli utili in arrivo, ABC voleva un trade a basso costo per incrementare i ritorni nel caso di un report migliore del previsto.

Un modo è usare le opzioni 0DTE. Per farlo, si possono comprare call con uno strike di 160 dollari che scade in un giorno. In quel momento, il prezzo per call 0DTE era 1,36 dollari. Ogni opzione call controlla 100 azioni. Comprando 1.000 call, avrebbe il diritto di acquistare 100.000 azioni a 160 dollari. Le opzioni costano 136.000 dollari, circa l’1% del suo investimento totale su Tesla. Nel caso di un calo delle azioni TSLA post-utili, avrebbe perso l’1% sulle opzioni. Nel caso di un rialzo, probabilmente avrebbe venduto le opzioni raddoppiando o triplicando facilmente il ritorno. Soprattutto, le call potrebbero innescare ulteriori acquisti in caso di rialzo del titolo.

Delta hedging genera delta hedging

Come succede di frequente, ABC compra indirettamente call da un dealer di Wall Street. La maggior parte dei dealer ha una limitata tolleranza del rischio. Di conseguenza, spesso coprono i loro rischi. In questo caso, il rischio del dealer è un aumento del prezzo di Tesla.

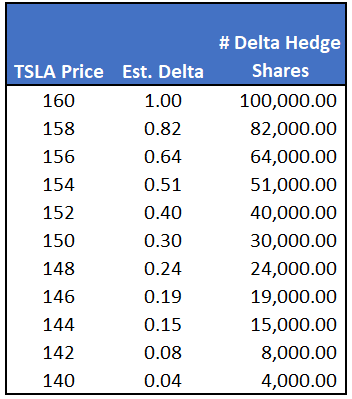

I dealer utilizzano un metodo di copertura chiamato delta hedging. Il delta di un’opzione stima quanto può cambiare il valore dell’opzione per un movimento di 1 dollaro in rialzo o in ribasso del sottostante. Il delta al momento del trade era 0,15. Per ogni dollaro che salgono le azioni TSLA, le opzioni salgono di 15 centesimi. Il delta sale verso 1,0 man mano che il prezzo si avvicina allo strike e scende verso zero man mano che il prezzo scende.

Il dealer potrebbe inizialmente fare delta-hedging sulle call della nostra ipotesi comprando 15.000 azioni (0,15*100.000). A seconda che il prezzo salga o scenda, il numero delle azioni in suo possesso cambierà in base al delta. La tabella sotto approssima il delta per le azioni Tesla quel giorno per un range di prezzi.

Se l’hedge fund ha ragione e Tesla presenta utili eccellenti, il titolo schizzerà e costringerà il dealer a comprare più Tesla. Più sale, più azioni dovrà comprare. Man mano che i dealer aumentano le coperture, la pressione all’acquisto sulle azioni Tesla sale e fa salire sempre più il delta. Gli acquisti generano acquisti.

Opzioni sul mercato

L’esempio 0DTE di Tesla si riferisce al movimento di un singolo titolo. Sebbene il prezzo di Tesla possa essere più volatile di quanto lo sarebbe stato senza le opzioni 0DTE, il suo effetto sul mercato in generale è limitato.

Più preoccupante il fatto che gli investitori stiano comprando call e put 0DTE sull’indice S&P 500 e su altri indici. Spesso queste opzioni vengono acquistate in previsione di eventi che potrebbero muovere il mercato. Di recente, indici IPC, riunioni della Fed e report sull’occupazione hanno attirato un forte interesse da parte dei trader 0DTE.

Ammettiamo che il volume 0DTE sia abbastanza grande, e che i compratori di opzioni stiano scommettendo sulla stessa mossa direzionale del mercato. In questo caso, si potrebbe avere una significativa instabilità del mercato, se i dealer fossero costretti ad un delta hedging aggressivo. Inoltre, gli investitori diventano irrazionali quando i mercati scendono precipitosamente. Un considerevole ribasso potrebbe scatenare le vendite da panico di altri investitori. Le vendite potrebbero innescare vendite, e una perdita di qualche punto percentuale potrebbe rapidamente diventare un tonfo.

Sintesi

Al contrario dell’assicurazione del portafoglio, il delta hedging è limitato, in quanto il delta può andare solo a uno o a zero. Tuttavia, una grossa dose di delta hedging potrebbe causare vendite da panico tra altri operatori del mercato. La paura può generare paura!

Nota di chiusura

Quando abbiamo calcolato l’esempio 0DTE TSLA, Tesla ha chiuso a 144,43 qualche minuto prima che la compagnia pubblicasse gli utili del Q4. Le azioni sono schizzate del 10% il giorno dopo, col volume più alto in sei mesi. La strategia 0DTE ha sicuramente aiutato gli azionisti di TSLA.