I difensivi sono fuori, gli spiriti animali sono dentro... di nuovo. O almeno così suggerisce l’ultima rotazione tra i settori azionari statunitensi, basata su una serie di ETF alla chiusura di lunedì (11 novembre).

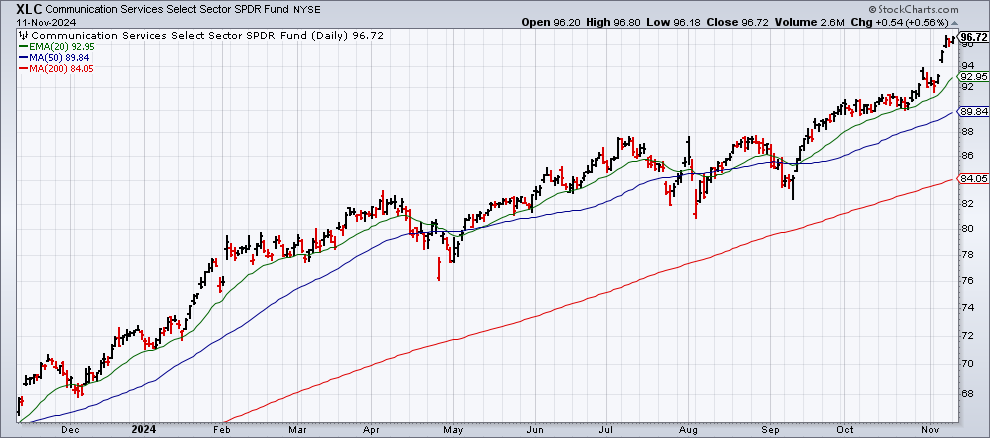

Negli ultimi giorni, la recente corsa ai titoli delle utilities (XLU) ha invertito la rotta, mentre i prezzi sono aumentati per i servizi di comunicazione (XLC) e i finanziari (XLF), che ora sono testa a testa tra i settori azionari più performanti dell’anno.

Cosa è cambiato? La vittoria elettorale di Donald Trump la scorsa settimana.

“Il mercato azionario ha apprezzato l’esito delle elezioni. Ma il mercato obbligazionario è nervoso. È più preoccupato per l’entità dei deficit e per la possibilità di tariffe inflazionistiche”, afferma David Kotok, co-fondatore e chief investment officer della società di gestione degli investimenti Cumberland Advisors.

Cathie Wood, CEO/CIO di Ark Invest, ha scritto ieri su X: “La deregolamentazione (con lo smantellamento della SEC, della FTC e di altri organismi), i tagli alla spesa pubblica (per fare spazio al settore privato), i tagli alle tasse e l’attenzione all’innovazione tecnologica sono probabilmente in grado di mettere il turbo all’economia statunitense più che durante la rivoluzione di Reagan”.

Nel frattempo, il presidente di Yardeni Research Ed Yardeni prevede che S&P 500 Index aumenterà di due terzi entro la fine del decennio.

“Stiamo assistendo all’arrivo di un’amministrazione più favorevole alle imprese che senza dubbio taglierà le tasse”, spiega Yardeni a Yahoo Finance. “E non solo per le aziende, ma anche per le persone fisiche. Sono stati discussi molti tipi di tagli fiscali. E oltre a questo, un sacco di deregolamentazione”.

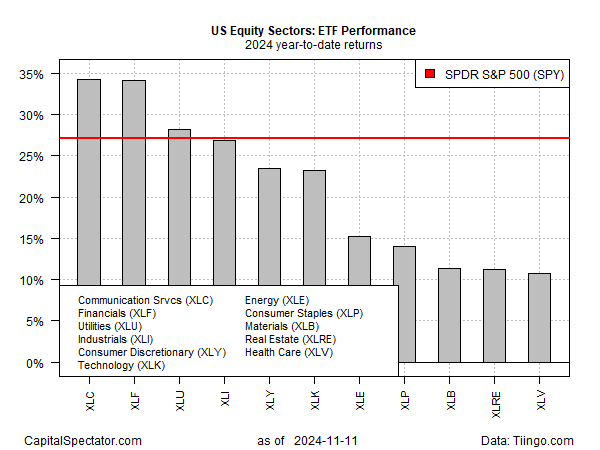

I cambiamenti nella leadership del settore sembrano essere d’accordo con l’adeguamento dell’atteggiamento rialzista. Il Communication Services Select Sector SPDR ETF Fund (XLC), che detiene titoli del calibro di Meta (NASDAQ:META), Alphabet (NASDAQ:GOOGL) e Netflix (NASDAQ:NFLX) orientati al consumo, è salito negli ultimi giorni e ora ha registrato un’ottima crescita del 34,2% quest’anno, di poco superiore a quella dei titoli finanziari (XLF) e di gran lunga superiore a quella dell’intero mercato (SPY) e dei servizi di pubblica utilità (XLU).

Cosa potrebbe andare storto? In cima alla lista dei problemi: i venti contrari fiscali e inflazionistici potrebbero intaccare, se non far deragliare, alcuni dei piani politici di Trump.

“La priorità assoluta è l’estensione dei tagli fiscali e della parte più importante del programma di Trump. Penso che dovrebbe essere facile da approvare al Congresso, soprattutto se i repubblicani controlleranno anche la Camera”, afferma l’ex segretario al Tesoro di Donald Trump Steve Mnuchin.

La sfida è che i tagli alle tasse e le altre priorità politiche sostenute da Trump - l’aumento dei dazi e la deportazione di milioni di lavoratori immigrati - potrebbero far salire l’inflazione. Se a ciò si aggiungono le crescenti preoccupazioni per l’aggravarsi del deficit di bilancio del governo statunitense, si può affermare che il prossimo anno Trump e i repubblicani dovranno affrontare un percorso difficile in termini di reazione del mercato obbligazionario, sempre più preoccupato per l’inflazione e il rischio fiscale.

Un’altra potenziale preoccupazione per il mercato è la politicizzazione della politica monetaria. Trump ritiene di dover avere un certo grado di influenza sulla Federal Reserve.

“Penso di avere il diritto di dire: “Penso che dovreste salire o scendere un po’ [per i tassi di interesse]”“, ha detto il presidente eletto al Chicago Economic Club il mese scorso. “Non credo che mi sia permesso di ordinarlo, ma credo di avere il diritto di dire se i tassi di interesse dovrebbero salire o scendere”.

Per il momento, il mercato azionario sta prestando poca o nessuna attenzione al recente aumento dei rendimenti del Tesoro. Il rendimento dei decennali è salito di 70 punti base da metà settembre al 4,31%. È ancora ben al di sotto del picco del 5% raggiunto alla fine del 2023 per questo ciclo. Ma se il tasso di riferimento continua ad avvicinarsi ai massimi precedenti, il mercato obbligazionario potrebbe portare via la coppa del punch alla festa del mercato azionario.