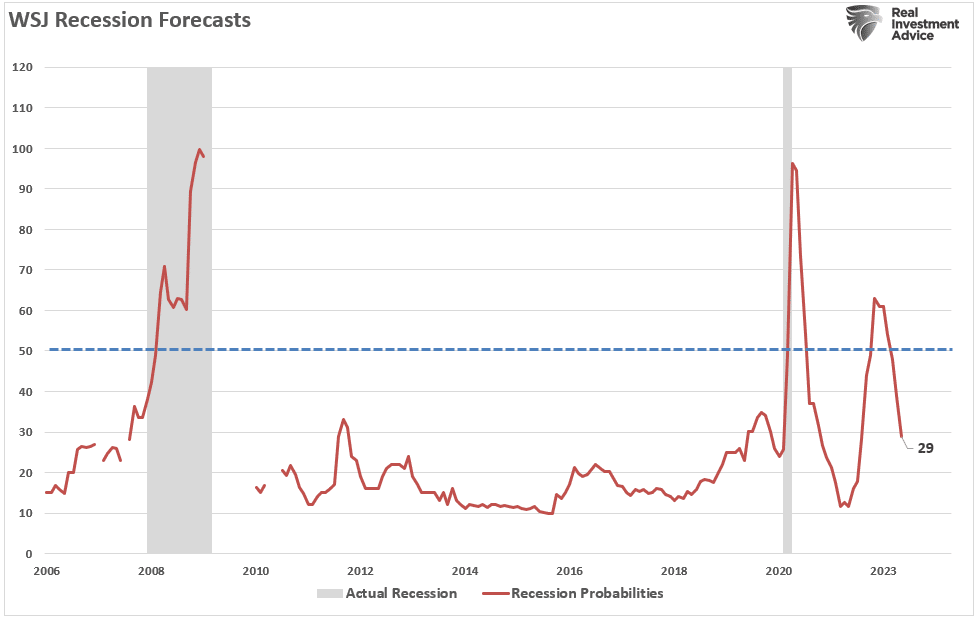

Come abbiamo scritto recentemente, gli economisti di Wall Street sono sempre più convinti che il rischio di recessione sia diminuito drasticamente. Per intenderci:

“Gli economisti non pensano che l’economia si avvicinerà nemmeno lontanamente a una recessione. A gennaio, in media, prevedevano una crescita inferiore all’1% in ciascuno dei primi tre trimestri di quest’anno. Ora si aspettano che la crescita di quest’anno tocchi il fondo con un 1,4% corretto per l’inflazione nel terzo trimestre”. - WSJ

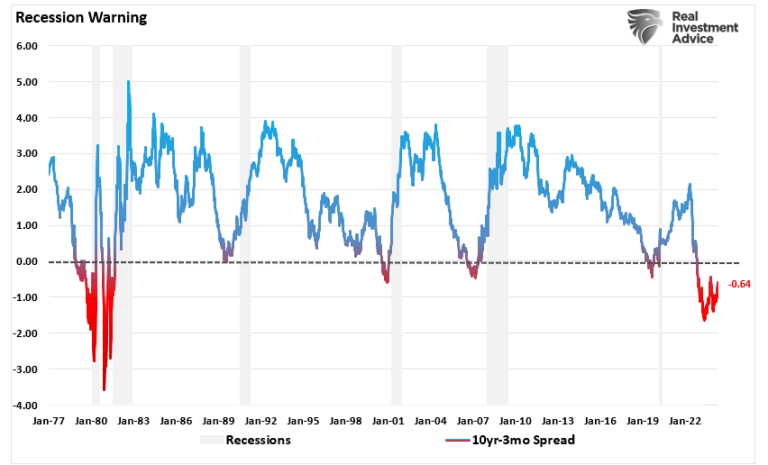

Naturalmente, questa previsione sembra in contraddizione con numerosi indicatori che hanno una lunga storia di precedenti di recessione, come le inversioni della curva dei rendimenti. Come si è visto, attualmente abbiamo il periodo più lungo e consistente della storia in cui il differenziale di rendimento tra i Treasury decennali i Treasury trimestrali è invertito. Eppure, questa volta non si è manifestata alcuna recessione.

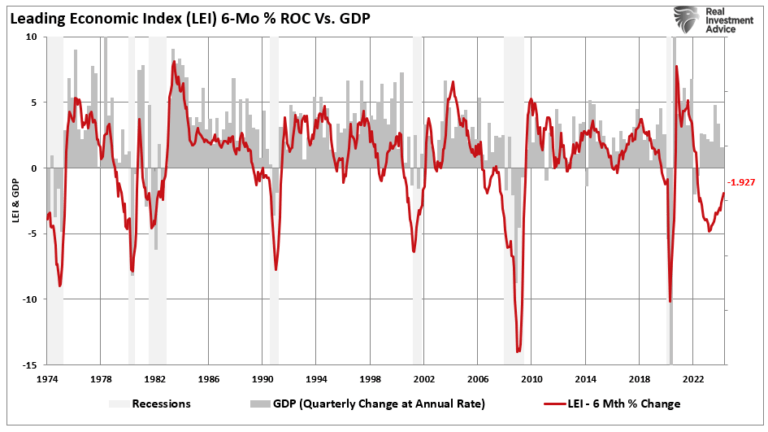

Un altro indicatore storicamente affidabile di recessione è il tasso di variazione a 6 mesi del Leading Economic Index. Come nel caso dell’inversione della curva dei rendimenti, l’attuale profondità e durata delle letture negative del LEI hanno sempre coinciso con una recessione. Ma anche in questo caso, gli Stati Uniti hanno evitato tale esito.

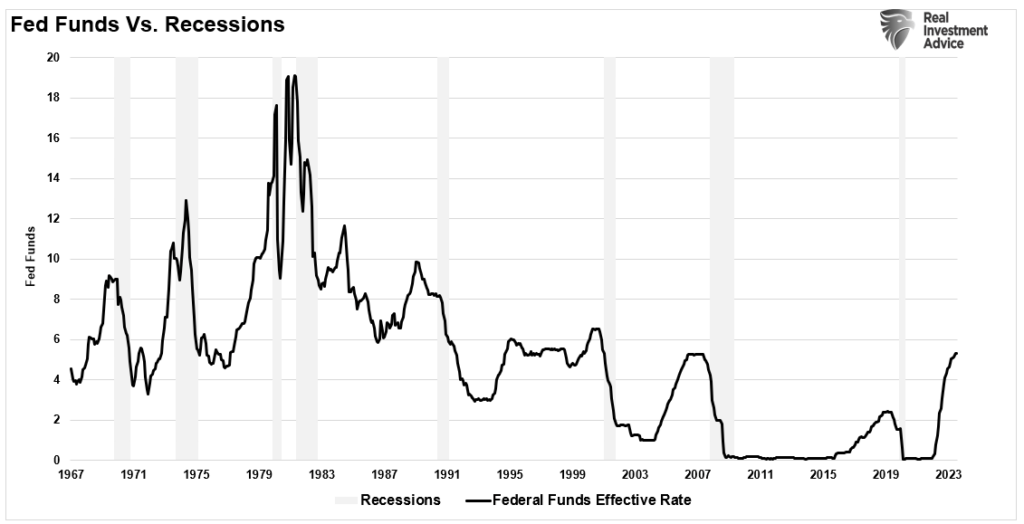

Naturalmente, anche l’inasprimento della politica monetaria da parte della Federal Reserve, attraverso una delle sue campagne di rialzo dei tassi più aggressive, non ha spinto l’economia verso una recessione.

Dato che l’economia ha continuato a sfidare le aspettative di recessione, è comprensibile che gli economisti abbiano “rinunciato” a prevederne una.

Ma il rischio di recessione è già scomparso?

Il rischio di recessione non è pari a zero

Sui social media circola un meme molto divertente. Sì, gli animali carini e coccolosi sembrano sicuri, ma “il rischio che ti uccidano è basso ma mai nullo”.

Sembra un meme appropriato, dato che il rischio di recessione dell’economia può essere attualmente basso, ma non nullo.

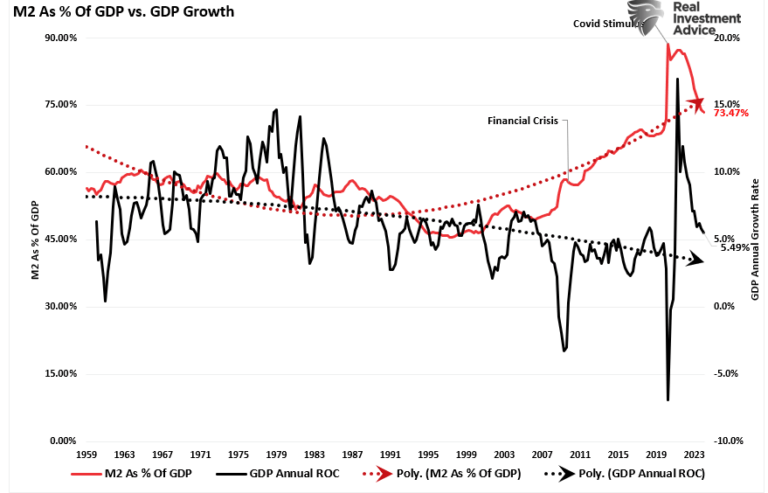

Come detto già in precedenza una delle ragioni principali per cui l’economia ha evitato la recessione causata dall’aumento dei costi di finanziamento è stata l’ampia offerta di sostegno fiscale attraverso le leggi di spesa precedentemente approvate, come l’Inflation Reduction Act e il CHIPs Act. Insieme agli assegni di stimolo, ai crediti d’imposta e alle moratorie sui pagamenti di vari debiti, come l’affitto e i prestiti agli studenti, l’ammontare del sostegno monetario ai consumi ha sostenuto la crescita economica mentre la Federal Reserve stringeva la politica monetaria.

Ciò che è fondamentale capire è che l’aumento del sostegno monetario ha agito come una spinta “adrenalinica” per l’economia. Certo, molte serie di dati economici suggeriscono che il rischio di recessione è elevato. Tuttavia, l’ondata di iniezioni monetarie ha mandato l’economia in tilt, come dimostra la crescita economica del 2021.

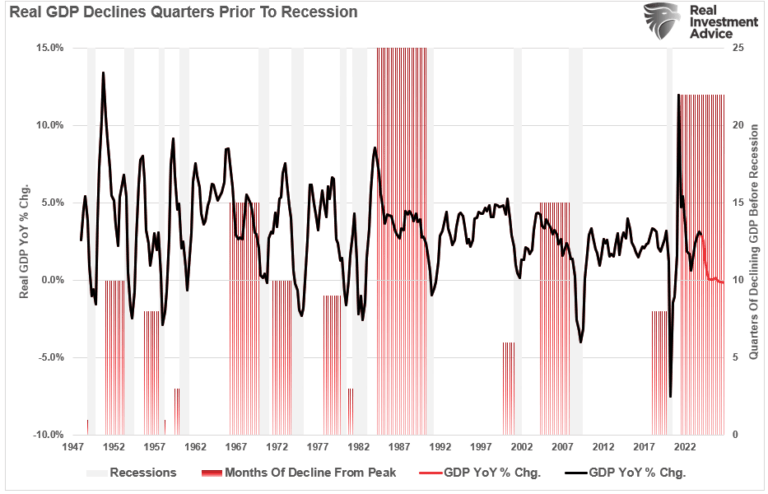

Il punto cruciale da comprendere, e che sfugge alla maggior parte degli economisti, è che l’economia rallenta quando la spinta “adrenalinica” svanisce. Se l’economia fosse cresciuta al 5% nominale, come nel 2019, il calo rispetto al picco post-pandemia avrebbe già registrato una recessione.

Tuttavia, dato che la crescita nominale ha sfiorato il 18%, ci vorrà molto più tempo del normale perché la crescita torni sotto lo zero. Per dimostrarlo, abbiamo esaminato il numero di trimestri intercorsi tra il picco dell’attività economica e l’ingresso in una recessione. Utilizzando questa analisi storica, possiamo stimare che l’inversione della crescita economica in una recessione potrebbe richiedere circa 22 trimestri. In questo modo la prossima recessione si collocherebbe tra la fine del 2025 e la metà del 2026.

Molte cose potrebbero certamente accadere per allungare o accorciare questo lasso di tempo stimato. Tuttavia, è importante notare che un’inversione della crescita da tassi di crescita economica elevati può richiedere molto più tempo del normale. Un altro periodo simile è stato quello dei 25 trimestri di rallentamento della crescita economica prima della recessione del 1991.

Per gli investitori, il rischio di recessione è molto basso secondo le stime di consenso degli economisti, ma non è nullo.

Dati economici da tenere d’occhio

Dato il lungo ritardo tra gli indicatori di recessione e la recessione economica, non sorprende che gli economisti abbiano rinunciato a prevedere una recessione. Tuttavia, se la recessione non si è ancora verificata, non significa che non possa ancora verificarsi. Dobbiamo prestare particolare attenzione ai dati storicamente correlati alla crescita economica.

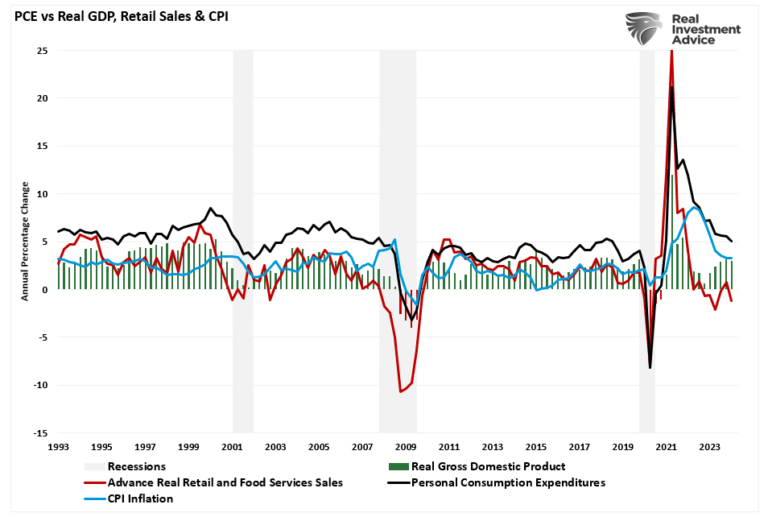

Ad esempio, le vendite al dettaglio sono scese dal picco dell’attività economica del 2021. Come si è visto, le vendite al dettaglio costituiscono circa il 40% delle spese per consumi personali (PCE). Non sorprende quindi che le vendite al dettaglio precedano le variazioni del PCE.

L’importanza di questo anticipo sta nel fatto che il PCE rappresenta quasi il 70% del calcolo del PIL. Pertanto, quando la domanda dei consumatori rallenta, l’economia rallenta e l’inflazione scende. Le vendite al dettaglio reali sono ora negative perché i consumatori hanno esaurito i risparmi in eccesso, il che probabilmente rallenterà ulteriormente la crescita economica nei prossimi trimestri.

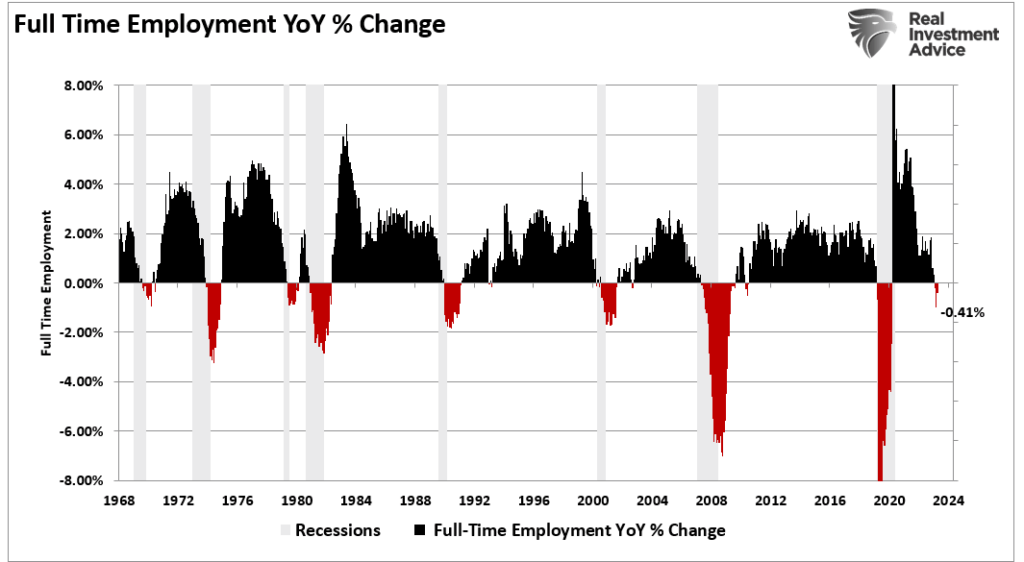

Naturalmente, senza occupazione, è difficile aumentare ulteriormente i consumi economici. In particolare, anche se contiamo l’occupazione part-time, questi lavori non forniscono i salari e i benefici di un impiego a tempo pieno per sostenere una famiglia. Non sorprende che un indicatore chiave di ogni precedente recessione sia stato l’inversione di tendenza dell’occupazione a tempo pieno.

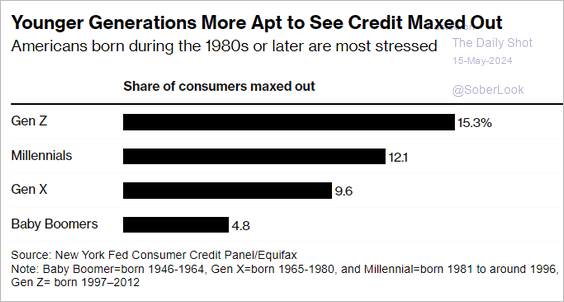

Sebbene sia certamente possibile che l’economia possa evitare una recessione con un ulteriore sostegno monetario o fiscale, gli investimenti pubblici e delle imprese contribuiscono al PIL in misura molto minore rispetto alla spesa dei consumatori. Come già osservato in precedenza, con i consumatori stretti tra la diminuzione della crescita dei salari e l’aumento del costo della vita, la capacità di alimentare la differenza con il debito sta diventando sempre più difficile.

“La conseguenza di questa mancanza di crescita del reddito è che i consumatori sono i primi a scontrarsi con i limiti dell’assunzione di ulteriore debito”.

Prestate attenzione ai dati economici del futuro. Anche se potrebbe volerci molto più tempo di quanto molti si aspettino, sospettiamo che il rischio di recessione sia probabilmente maggiore di zero.