Per non perderti le mie analisi, ricevere gli aggiornamenti in tempo reale, clicca sul pulsante [SEGUI] del mio profilo!

Potremmo definirlo il 2022 nero. Non solo per l'investitore retail, anche per le persone più ricche al mondo.

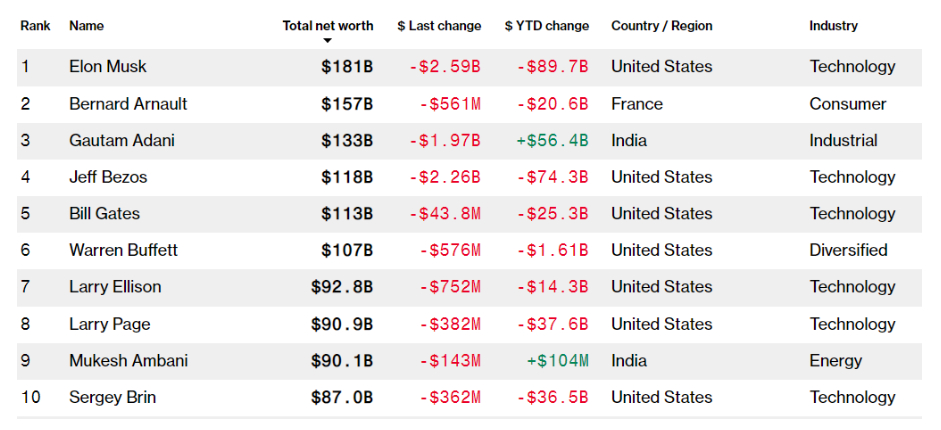

Di fronte alla classifica dei più ricchi è giusto parlare di chi ha avuto notevoli perdite.

In particolare, in cima alla classifica dei miliardari più "danneggiati" c'è Mark Zuckerberg, che ha visto erodere il suo patrimonio di circa 100 miliardi di dollari in seguito al collasso di Meta che da gennaio 2022 ha perso oltre il 65%. A seguire Elon Musk, che rimane l'uomo più ricco, ma secondo nella classifica dei più danneggiati con perdite superiori agli 85 miliardi dollari, subito dopo a poca distanza Jeff Bezos che scende al quarto posto nella classifica generale, mentre si posiziona al terzo posto come perdite ottenute in questo anno, oltre 72 miliardi di dollari.

La situazione economica ha messo in risalto, più di ogni altra cosa, la volatilità dei titoli tech che hanno di conseguenza destabilizzato l'andamento patrimoniale di numerosi personaggi,

evidenziando come le loro "fortune" siano legate alle società che guidano (spesso oggetto di speculazione).

Stesso discorso vale per le crypto. Si è spesso parlato di Bitcoin e altre Altcoin come "nient'altro che altri titoli tech e growth". In qualche modo, questo aveva senso perchè il loro valore è spostato in "avanti" (lunga durata e nuova tecnologia ancora da usare pianamente). Visto che molti ritengono che sia ancora da scoprire, il suo valore intrinseco è ben diverso da quello dato dal mercato.

E le correlazioni di questi mesi sono state lì per giustificarlo

Ma qualcosa è cambiato. La divergenza che abbiamo visto ultimamente, dovuto anche al tracollo di diverse piattaforme (come FTX), spicca. Infatti si può ben notare che i titoli growth correlati alle crypto, indipendentemente dalla capitalizzazione di mercato, stanno mantenendo i loro minimi di giugno mostrando più forza. Bitcoin e molte Altcoin no, hanno registrato nuovi minimi.

Ritornando alla classifica descritta in precedenza, risulta esserci (ovviamente) Buffett stabile a metà classifica, con la minor perdita subita (circa 1.5 miliardi di dollari) e sovraperformando l'azionario USA del +21% nel 2022 e il +3.641.613% dal 1965 rispetto allo S&P500.

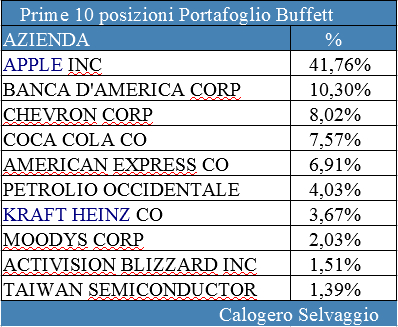

Tutti o quasi pensano che l'essenza dell'investimento sia la diversificazione, fondamentale per il successo a lungo termine. In genere viene detto di distribuire il capitale su decine di asset per proteggersi dai rischi. Tuttavia molti, in questo caso, Warren Buffett ha spesso parlato della "virtù" di detenere posizioni concentrate cioè il contrario di quello che molti asseriscono.

Guardando le prime posizioni del suo portafoglio (Berkshire Hathaway) notiamo come la diversificazione è vista in maniera totalmente diversa, è investito per il 40% in un solo titolo finanziario (Apple Inc (NASDAQ:AAPL)) mentre le altre posizioni sono nettamente più piccole. Inoltre investe solo e soltanto in azioni scietarie.

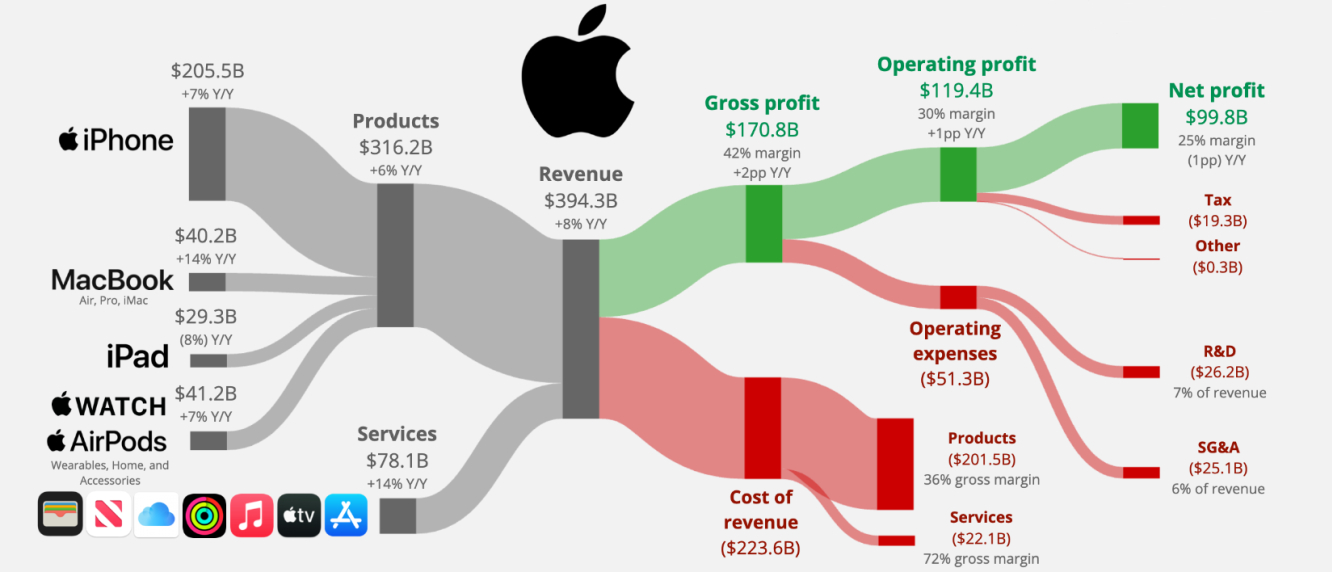

Esaminaimo Apple (NASDAQ:AAPL)

Le entrate si dividono in 2 componenti principali:

- I prodotti che corrispondono all'80% delle entrate (il 50% da Iphone)

- I servizi che corrispondono al 20% delle entrate (principalmente da App Store, Apple Music, Apple Pay, AppleCare, Apple TV+, iCloud ed altro)

Da notare che i prodotti hanno un margine di guadagno relativamente basso (+36% lordo) mentre i servizi "correlati" generano il +72% perchè riescono "scalare" facilmente i costi marginali. Inoltre ha un cash flow operativo di 122 miliardi di dollari, un belance sheet di 169 miliardi di dollari e un debito di 120 miliardi. Secondo le previsioni di mercarto l'industria degli smartphone potrebbe aumentare a un CAGR del 7% entro il 2027 ed è noto che Apple ha "sempre" fatto meglio e superato i competitor e l'intero settore.

Detto ciò il concetto di "diversificazione", in questo caso, lo ritroviamo all'interno della stessa società. Ovviamente questo non significa "mettere" il 30-40% dei risparmi in azioni di Netflix (NASDAQ:NFLX) o Meta Platforms Inc (NASDAQ:META) perchè hanno perso oltre il 60% del loro valore da gennaio 2022, a meno che si comprenda e condivida la natura delle loro attività nel lungo termine.

Bisogna considerare quelle società "leader" nel loro settore, che sono "amate" dai consumatori e che hanno un business semplice, brand recognition e possono aumentare i prezzi senza perdere i clienti.

Buffett nel Q3 ha fatto 3 nuovi acqusiti:

- Taiwan Semiconductor Manufacturing (NYSE:TSM) (TSMC)

- Louisiana-Pacific Corporation (NYSE:LPX)(LPX)

- Jefferies Financial Group Inc (NYSE:JEF)(JEF)

ed ha aumentato le sue quote in:

- Chevron Corp (NYSE:CVX) +2.6%

- Occidental Petroleum Corporation (NYSE:OXY) (OXY) +22.6%

- Paramount (NYSE:PGRE) (PARA) +16.3%

- Celanese (CE) +6%

- RH +8.7%

Uno dei principali "focus" su cui l'oracolo di Omaha si è concentrato sono state le attività energetiche, per via delle questioni geopolitiche (petrolio e gas) e dello squilibrio tra domanda e offerta (>), rimarranno ancora a prezzi alti. Chevron e Occidental Petroluem rappresentano il 12% del portafoglio.

Per giunta, sta aumentando la sua posizione nei titoli tech orientati all'hardware. Non solo Apple e HP ma anche Taiwan Semiconductor Manufacturing Co. Le azioni di quest'ultima sono diminuite del 40% circa (attualmente agli stessi livelli di settembre 2020) e l'acquisto di Buffett ha un senso dal momento in cui c'è, e nel prossimo periodo, ci sarà un'enorme richiesta di "silicio" che serve alla produzione di chip, rinnovabili, componenti auto, IoT e mobile.

TMSC è anche il fornitore di chip utilizzati da Apple, quindi è anche visto come "estensione" del business di Apple.

Alla luce di quanto detto, possiamo affermare che una strategia vincente consiste nel valutare pochi titoli in settori non correlati, facendo attenzione al valore "beta" (inferiore ad 1 tende a scendere meno rispetto al mercato complessivo durante i ribassi o bear market)?

Chi direbbe il contratio?

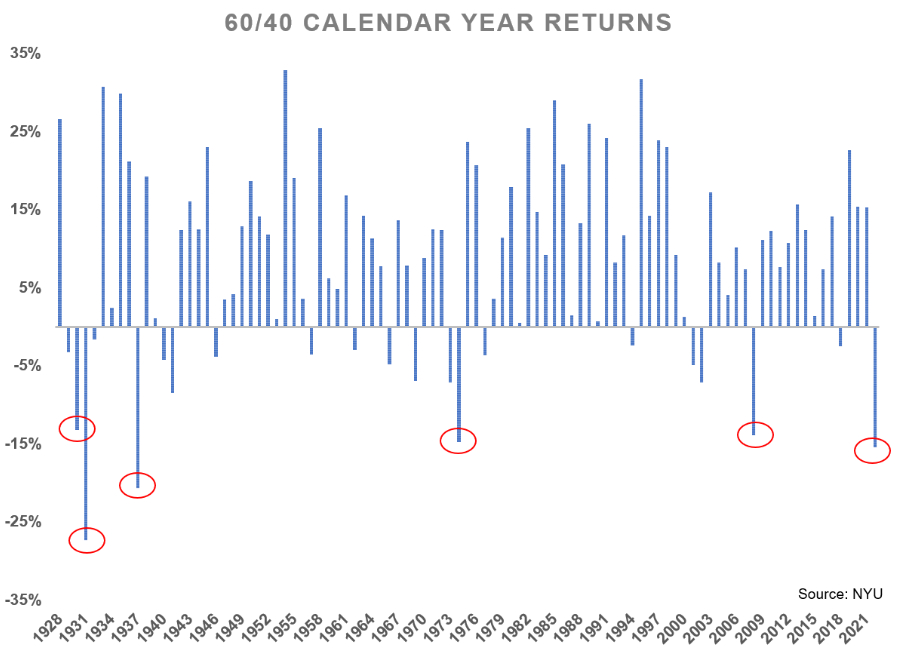

Il più grande "pregio" che porta gli investitori alla diversificazione è la protezione dal rischio. Infatti con l'acquisto di decine di azioni, è vero che si riduce il rischio di un "singolo" titolo ma non si è comunque protetti da quello "sistemico" quando tutto va al ribasso. Infatti un classico portafoglio 60/40 (azioni/obbligazioni) sta chiudendo l'anno con un ribasso a "due cifre" per la sesta volta negli ultimi 95 anni.

Anche in questo caso possiamo confermare che nessuno è protetto dal rischio "sistematico" (viaggiando nel tempo e sapendolo prima forse si).

Inoltre, dovete tener presente (se state costruendo il vostro portafoglio con una visione 7-10 anni) che i rendimenti a "lungo termine" sono gli unici che alla fine contano, e i decenni tendono a compensare le brutte perdite con una strategia ben definita.

Ma quanto sta scontando ancora il mercato? a che punto siamo?

Il modo più semplice è analizzare il settore obbligazionario.

Perchè? L'aumento o il taglio dei tassi di interesse da parte delle Banche Centrali influenza, prima di ogni altra cosa, le emissioni obbligazionarie che per l'investitore sono spesso convenienti per "bloccare" i suoi capitali in obbligazioni, piuttosto che farli stagnare sul conto corrente, beneficiando anche degli interessi (si tratta di liquidità spostata in avanti).

Utilizzando l'indice di forza tra l'Etf TLT (+20 anni) e SHY (+3 anni), che hanno duration diverse, possiamo capire le aspettative degli investitori e quanto ancora il mercato stia scontando.

Gli Etf, presi singolarmente, stanno registrando performance negative in entrambi i casi. Mentre dal grafico possiamo vedere che il rapporto tra i due evidenzia, dopo mesi di sottoperformance da parte dell'Etf TLT, che quest'ultimo ha invertito la tendenza andando al rialzo rispetto all'Etf SHY. Da ciò deduciamo che gli investitori stanno scontando già un taglio dei tassi confermando che la politica attuale è vista come favorevole a detenere obbligazioni a duration più lunga. A ciò fa riferimento il "rischio di tasso di interesse", in breve, corrisponde alla possibilità che la variazione dei tassi di interesse riduca il valore del flusso di cassa offerto dall'obbligazione (cedole, valore nominale o di rimborso).

In aggiunta, il rame sta "inviando" dei segnali (negativi). Perchè è importante?

E' considerato un indicatore economico, data la sua propensione industriale e non solo, viene utilizzato in molte applicazioni e prodotti in edilizia, elettrodomestici e veicoli elettrici. Di conseguenza maggiore è la domanda di rame, più forte sarà l'attività economica e industriale.

Confrontarlo con l'oro, che è considerato un "metallo prezioso" cioè alternativa al denaro, può mostrarci (anche in questo caso) il sentiment degli investitori e lo stato dell'economia globale. Quest'ultimo se ha una propensione meno rialzista, più l'economia appare in salute e viceversa.

Questo grafico parla da solo; solitamente le tendenze, verso il basso e verso l'alto, del rapporto rame/oro tendeno ad anticipare le tendenze più accentuate, ribassiste o rialziste, dell'indice USA (S&P 500) e dei suoi utili; negli ultimi mesi il rame sta sottoperformando l'oro, segnalando una tendenza al ribasso dell'indice e dei suoi utili nei prossimi mesi del 2023.

Voi cosa vi aspettate dal mercato azionario nel 2023?

Condividete l'analisi e il vostro pensiero (costruttivo) nei commenti.

Alla prossima!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

In che modo bisogna diversificare? Ecco le tendenze del mercato per il 2023

Pubblicato 28.11.2022, 12:07

Aggiornato 02.09.2020, 08:05

In che modo bisogna diversificare? Ecco le tendenze del mercato per il 2023

Annuncio di terzi. Non è un'offerta o una raccomandazione di Investing.com. Consultare l'informativa qui o

rimuovere gli annunci

.

Ultimi commenti

cioè il rame e l'oro già sapevamo che sarebbe arrivato il COVID?!?

Non in quel senso. I grandi investitori e come conseguenza gli asset si muovono prima di determinato eventi, in questo caso erano i titoli e utili pompati, non solo…

si ma nel grafico che ha postato Calogero, il picco di rame e oro si raggiunge almeno un anno prima della discesa del COVID. non mi pare un buon tempismo. se avessi seguito avrei dovuto vendere e quindi avrei perso tutti i rialzi del 2019. questo è il messaggio di Calogero? capisco bene?

da parte mia uso questi rapporti (anche con il lumber) per capire e leggere il sentiment che sta nascendo sui mercati... sono ottimi indicatori che spesso partono molto prima, infatti anticipano.. è quello il senso

i suoi articoli sono sempre interessanti ma dovrebbe eliminare lo spam dal suo sito, intollerabile per chi paga un canone.

l'inversione azionaria c'è stata ma non durerà

intanto i banchieri continuano a mettere in dubbio il taglio dei tassi, io penso che dobbiamo ancora scontare qualcosa.

Analisi molto interessante. Credo che ogni portafoglio sia e debba essere diverso per via dell’attitudine al rischio e per le tempistiche di orizzonte.

per chi ha iniziato nel 2019-2020 il rischio era doppio

Sarebbe interessante sapere se Buffett ha della liquidità per incrementare nelle fasi di ribasso. Guardando i grafici segnalati, sarei per confermare che il mercato sconta un rallentamento della fase rialzo dei tassi con una stabilità prolungata anche di fronte ad una recessione. Quindi prima recessione poi con ritardo trimestrale o semestrale cambio di politica con ribasso dei tassi, step by step. Quindi mi aspetterei un ribasso del mercato azionario, delle materie prime (a parte l'oro che si gioca la partita anche con il $ forte, o meno) in genere e del petrolio a meno che qualcuno chiuda i rubinetti.

Probabilmente l'investimento con il minor rischio sono proprio gli obbligazionari di lunga duration.

Sul lungo periodo sicuramente il petrolio sarà sempre meno importante per vedere aumentare la richiesta di altre materie prime: il silicio? l'idrogeno? Uranio?

Si ha piu di 150 miliardi di dollari di liquidità… come dice l’analisi, nel rapporto tra etf di obbligazioni, quelle di lunga durata adesso sono da valutare

i tassi si faranno sentire entro i primi 2 trimestri del 2023, resto ribassista

Buffett ha notizie che noi retail non abbiamo

esatto

Condivido la visione generale. Il mercato ha scontato un taglio ma nel lungo periodo potrebbe risentirne...

Bitcoin penalizzato dalle CEX e la sua correlazione con l'azionario era penalizzante

disorientato da tutte le previsioni, ed analisi fatte sino ad oggi per il 2023

E' lecito. Le grandi banche hanno capovolto la visione da rialzista a ribassista (recessiva) vedi Goldman S.

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.