La correzione del mercato è iniziata. La questione di cui abbiamo più volte discusso nelle ultime settimane è la battaglia in atto tra miglioramenti tecnici bullish e fondamentali bearish.

Il 27 gennaio, abbiamo parlato dei segnali bullish che il mercato stava dando nonostante la posizione interventista della Fed sulla politica monetaria.

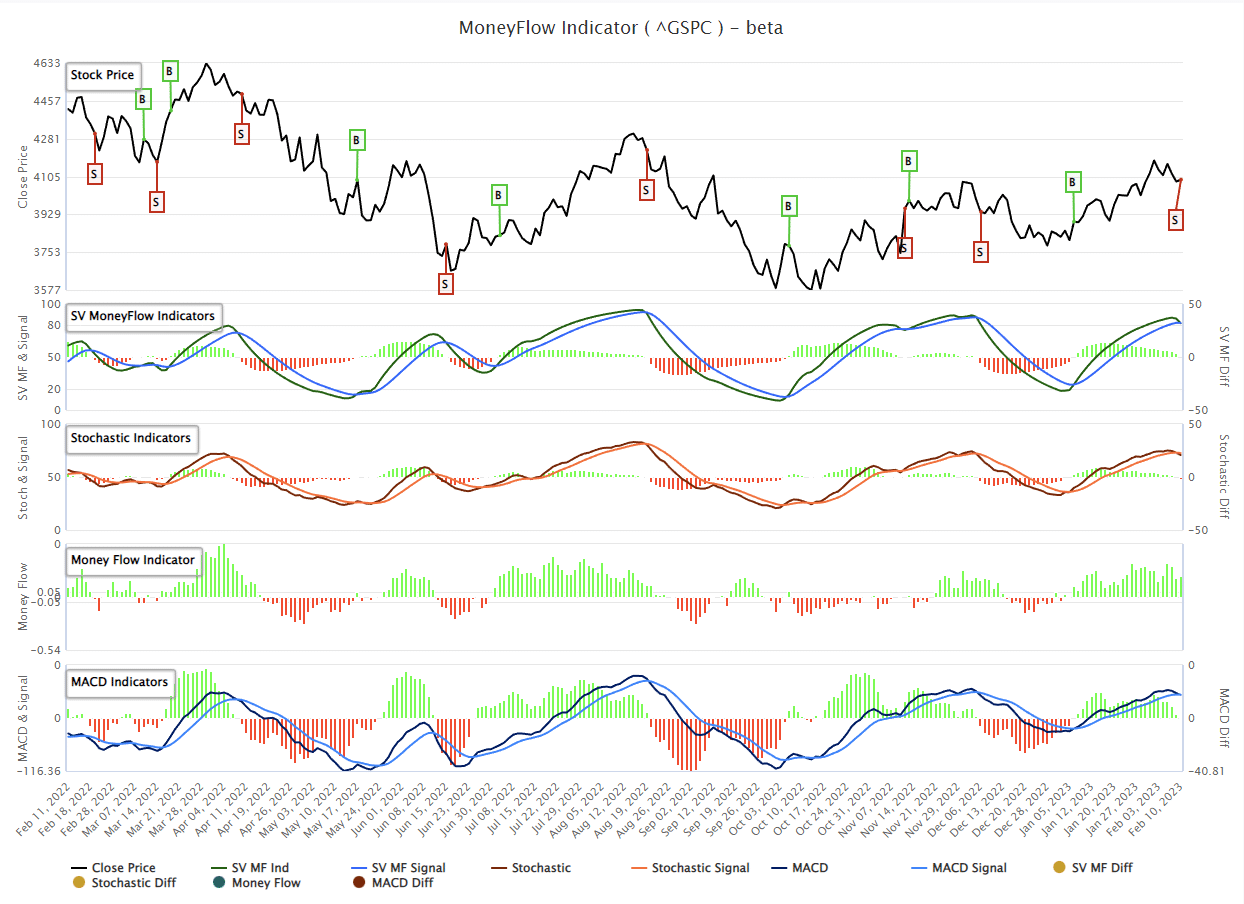

Quel commento resta cruciale, in quanto il nostro indicatore “sell” a breve termine primario si è innescato per la prima volta da inizio dicembre. In precedenza ha dato eccellenti segnali di correzioni e rally. Il grafico sotto, gentilmente fornito da SimpleVisor.com, mostra il nostro indicatore sui flussi di denaro e l’indicatore Moving Average Convergence Divergence (MACD).

Sebbene questo segnale sell non significhi che il mercato sta per crollare, suggerisce che nelle prossime settimane e mesi il mercato probabilmente vedrà un consolidamento o un ribasso. Ecco perché abbiamo ridotto il rischio azionario la scorsa settimana, in vista del vertice Fed.

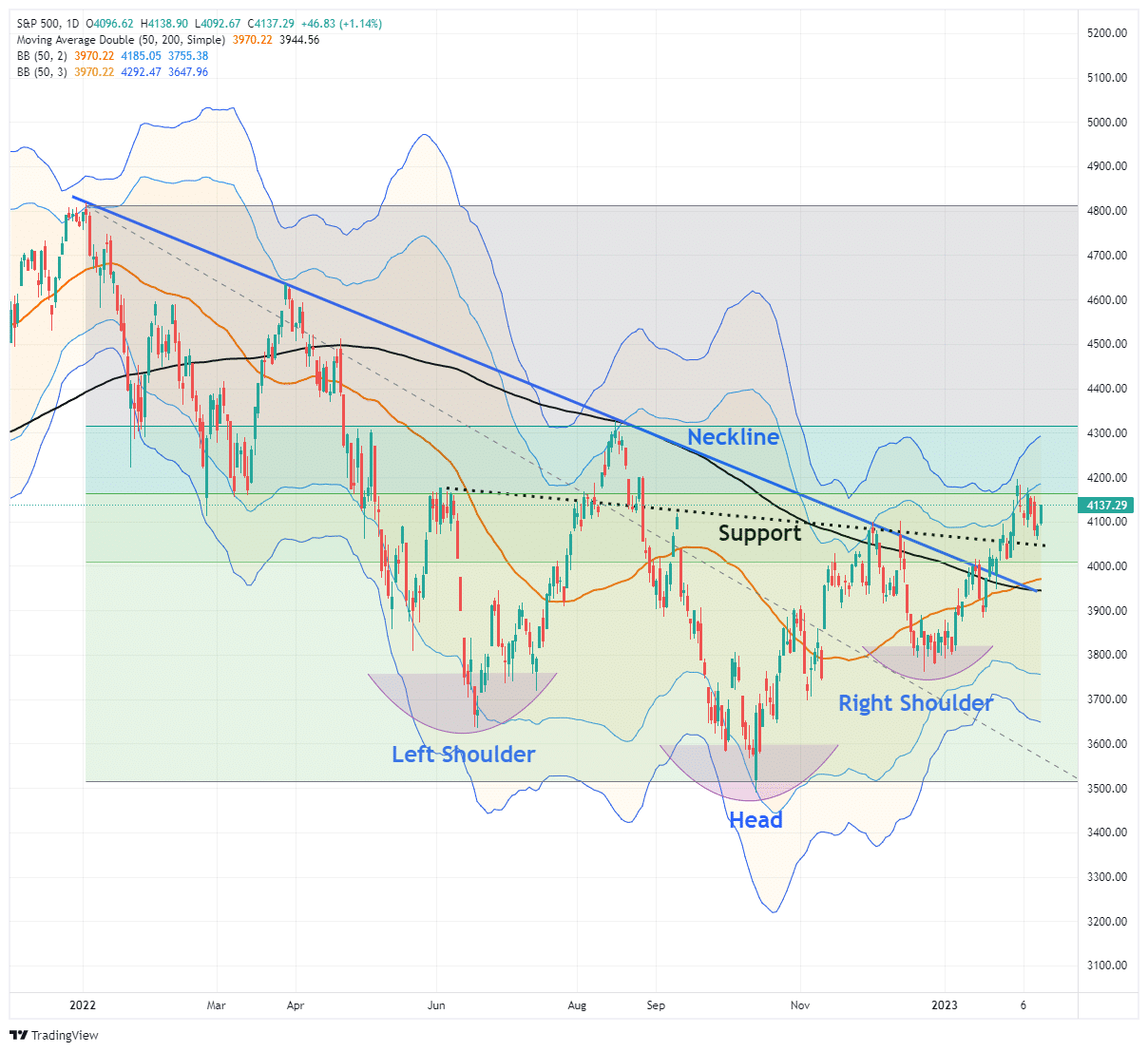

Da notare come la nostra precedente analisi resti cruciale. Ci sono attualmente numerosi livelli di supporto vitale per l’S&P 500, come mostra il grafico sotto.

- 4045 è la linea di downtrend dai picchi dei rally di giugno e dicembre (linea nera tratteggiata).

- 4010 è il precedente livello di ritracciamento del 38,2% dai minimi di ottobre.

- 3969 è la media mobile ascendente DMA su 50 che ha ora superato la DMA su 200 (linea arancione).

- 3942 è l’intersezione della linea del collo del pattern bottoming testa e spalle inverso e della DMA su 200 (linea nera).

Se la correzione del mercato violerà tutti questi supporti, suggerirà che il “bear market” resta intatto e che il rally dai minimi di ottobre è stato un altro “head fake”.

Ma è possibile?

Gli investitori sono molto bullish

Abbiamo notato più volte che la preoccupazione più grande circa le previsioni di “bear market” e “recessione” è che tutti se le aspettano.

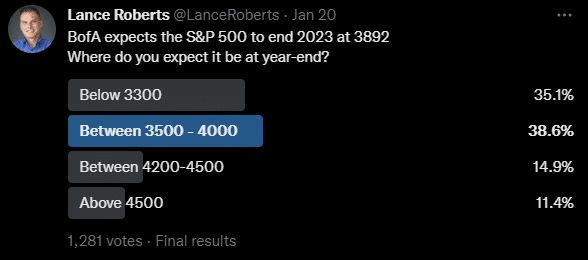

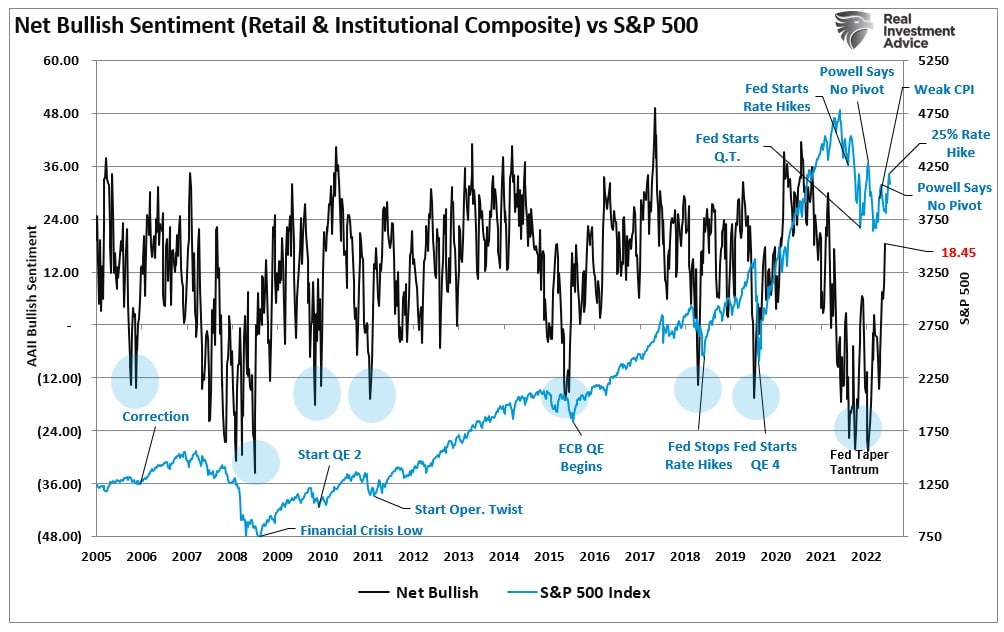

“Da un punto di vista di investimenti contrari, tutti restano bearish malgrado un mercato che si è corretto per tutto lo scorso anno. Ho chiesto tramite un sondaggio su Twitter ai miei follower di darmi il polso del mercato.

Su 1280 voti, circa il 73% degli intervistati prevede che il mercato scenda nel 2023. Questa idea corrisponde al nostro indicatore sul sentiment degli investitori professionisti e retail che, pur essendo salito dai minimi di ottobre, resta sottotono”.

Interessante il fatto che, da gennaio, la previsione “bearish” ha ceduto il passo a quella di un “atterraggio morbido”, e il sentiment bearish si è rapidamente spento. Gli investitori retail hanno drasticamente incrementato le allocazioni azionarie negli ultimi mesi, abbandonando la liquidità.

E questo è in linea con il brusco aumento del sentiment bullish da parte di investitori retail e professionisti.

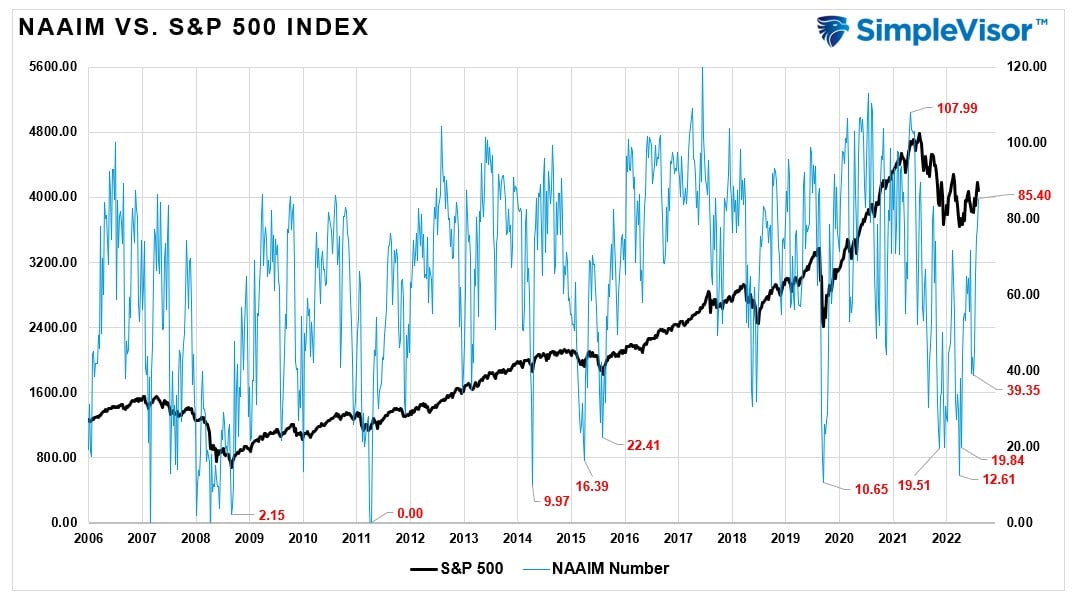

Inoltre, gli investitori professionisti si sono ammassati sul mercato nelle ultime settimane, spingendo le esposizioni a livelli più bullish.

Da un punto di vista contrario, un brusco cambiamento del sentiment bullish è necessario affinché gli orsi possano riprendere il controllo della situazione. Ma è qui che inizia la battaglia.

La battaglia ha inizio

Tutti si aspettano che la Fed tagli e che i politici vadano in panico con altri assegni di stimolo, sgravi e condoni al primo accenno di recessione. Il problema è che, con un Congresso profondamente diviso, l’esperienza dell’inflazione dello scorso anno e nessuno stress finanziario, difficilmente succederà.

Tuttavia, il fatto che le banche inaspriscano gli standard di prestito è un rischio per il mercato e l’economia. Comprese le carte di credito.

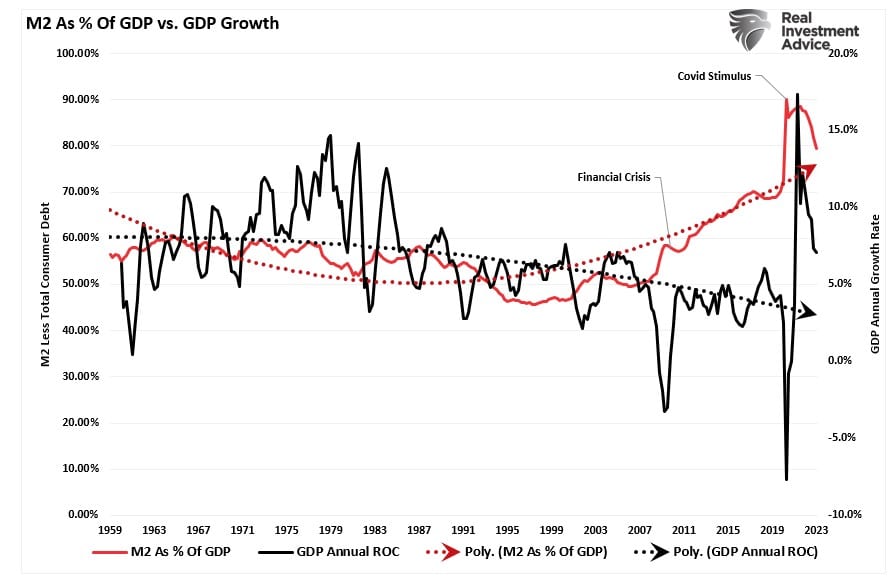

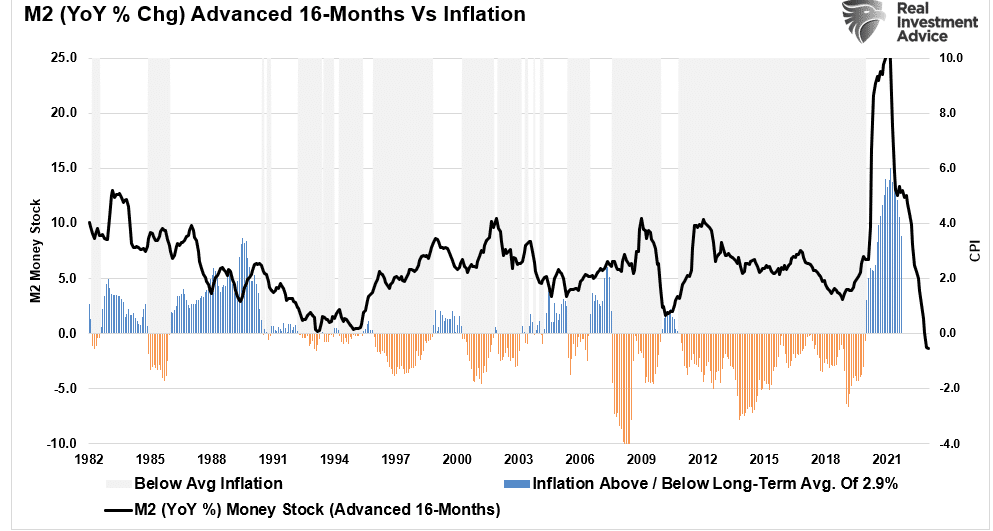

Il collasso della massa monetaria M2 suggerisce che è probabile una contrazione dell’inflazione e la crescita economica.

Nei prossimi mesi, alcuni rischi potrebbero minare il supporto bullish di una “pausa della Fed” e di un “atterraggio morbido”.

- Se l’avanzata del mercato continuerà e l’economia eviterà la recessione, non c’è bisogno che la Fed riduca i tassi.

- E, soprattutto, non c’è ragione che la Fed smetta di ridurre la liquidità tramite il suo bilancio.

- Inoltre, uno scenario di atterraggio morbido farà sì che il Congresso non abbia motivo di fornire un supporto fiscale, non dando alcuna spinta alla massa monetaria.

Con i tori che mantengono il controllo del mercato, dobbiamo fare trading di conseguenza. Tuttavia, il rischio per l’idea bullish rimane una sfida per il resto dell’anno.

Nelle prossime settimane, il “pain trade” sarà probabilmente al ribasso, mentre la correzione continua. Se i tori vinceranno questa battaglia, quei cruciali livelli di supporto terranno. Altrimenti, probabilmente inizierà un calo più profondo, con i fondamentali bearish che prenderanno il sopravvento.