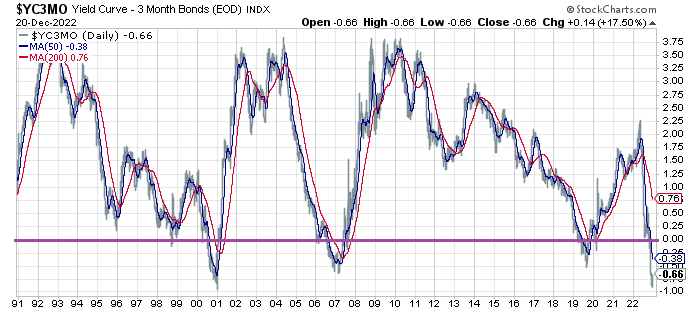

A giudicare dai fiumi di inchiostro utilizzati per scrivere sull’argomento nel corso degli anni, l’ipotesi prevalente è “sì”. Sicuramente, per quanto riguarda lo standard di utilizzo di un indicatore, lo spread sui rendimenti a breve termine meno a lungo termine dei Treasury statunitensi è difficile da battere. Ma proprio quando si pensava che fosse sicuro affidarsi alla curva dei rendimenti per prevedere il rischio di recessione, il “padrino” di questo indicatore esprime dei dubbi.

Cam Harvey, professore della Duke University e direttore di ricerca presso Research Affiliates, sminuisce il rischio di recessione attualmente previsto dallo spread negativo del rendimento a 3 mesi rispetto alla sua controparte a 10 anni. Parlando con Business Insider, ha dichiarato,

“Se mi aspetto una recessione? No. Ogni episodio è diverso, e questo episodio è così diverso”.

Secondo Harvey questa volta l’affidabilità del segnale della curva invertita sia discutibile per tre motivi.

- Una carenza di lavoratori.

- La curva dei rendimenti è invertita su base nominale ma ancora inclinata positivamente in termini reali (corretti per l’inflazione).

- La popolarità della curva dei rendimenti potrebbe annullare la sua efficacia come strumento di previsione.

Ha aggiunto,

“Si dice che volta che un segnale di previsione diventa popolare, smette di funzionare. Se si ha una curva dei rendimenti invertita, la gente sa che ha un track record molto forte. Questo ha un impatto sulle loro aspettative, cambia il loro comportamento e le persone diventano più caute, e sì, la crescita economica rallenta”.

I dubbi di Harvey sono ragionevoli, ma decisamente sorprendenti se si considera che in passato ha osannato i poteri della curva dei rendimenti e la capacità previsionali dell’indicatore (Insider riporta che ha “scoperto” la curva dei rendimenti come indicatore di recessione nella sua tesi di dottorato del 1988). In un’intervista del 2019, ha dichiarato che la curva dei rendimenti “non fornisce un segnale falso, almeno negli ultimi 60 anni in cui l’abbiamo misurata”. (Numerosi studi di altre fonti sono d’accordo, e diversi sono stati pubblicati dalla Fed di New York, per esempio).

Che questa volta sia davvero diversa o meno, la curva dei rendimenti (e le sue variazioni) merita comunque di essere inserita nella lista ristretta dei dati per il monitoraggio e la previsione del rischio di recessione. Ma, come Harvey sembra ora riconoscere, usarla in modo isolato e supporre che abbia un potere quasi perfetto di prevedere il futuro significa spingersi troppo in là. Benvenuto nel club, professore.

Sono sempre stato scettico nei confronti dell’analisi della recessione basata su un solo indicatore, anche se quest’ultimo è la curva dei rendimenti, che di certo non è seconda a nessun altro strumento (e probabilmente lo sarà sempre). Ma come sostengo nel mio libro Nowcasting The Business Cycle del 2014 e negli aggiornamenti settimanali di The US Business Cycle Risk Report, affidarsi a un solo indicatore è inutilmente rischioso.

Come dimostrano numerosi studi condotti nel corso di decenni, la combinazione delle previsioni di diversi modelli e indicatori (supponendo che siano in qualche misura complementari) tende ad aumentarne l’affidabilità.

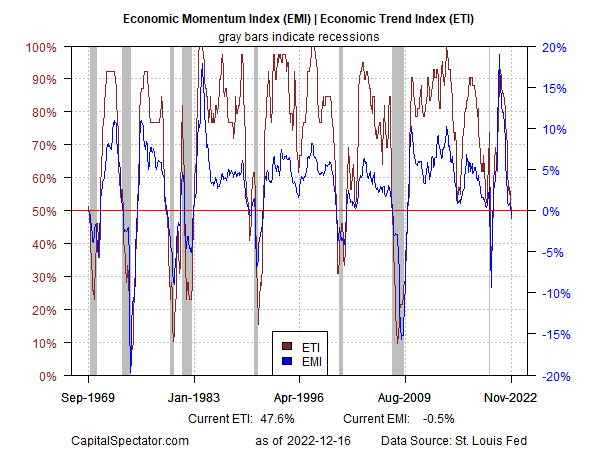

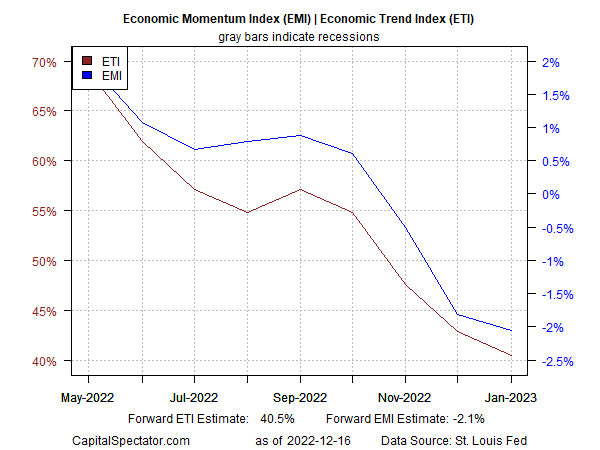

A questo proposito, sembra che l’economia statunitense stia subendo una contrazione, seppur lieve, in base all’Economic Trend Indicator e all’Economic Momentum Indicator, una coppia di indici del ciclo economico proprietari composti da oltre una decina di indicatori, tra cui la curva dei rendimenti.

Gli indicatori del ciclo economico di altre fonti raccontano una storia simile al momento. Ad esempio, l’indice economico settimanale della Fed di New York sembra ora segnalare una flessione in corso.

È ancora presto per ipotizzare il destino di una recessione, anche se la proiezione dell’ETI e dell’EMI nel prossimo futuro, basata su una metodologia di stima relativamente affidabile, suggerisce che la sottile e quasi impercettibile distinzione tra crescita e contrazione si sposterà presto verso quest’ultima. Ma fino a quando non sarà disponibile la serie completa di numeri rivisti per l’economia fino a dicembre, resterà un certo grado di dubbio.

Sì, la mia call sulla recessione potrebbe essere un falso segnale. L’unico test di recessione impeccabile è quello utilizzato dal NBER: definire le date di inizio e fine della recessione molto dopo i fatti.

Per contro, è difficile individuare le recessioni in tempo reale. Ma a meno che non si verifichi una serie sorprendentemente forte di dati economici nelle prossime settimane, pare che il dado sia tratto.

C’è ancora margine per una recessione breve e/o poco profonda o per un periodo di stagnazione. Ma se avete bisogno di una prova assoluta in un senso o nell’altro, sintonizzatevi intorno a questo periodo dell’anno prossimo per l’eventuale comunicato stampa dell’NBER.