Stiamo osservando un vero e proprio cambio di regime nei mercati.

E per gli investitori macro è incredibilmente importante rimanere vigili e al top in questa fase.

Tutto parte da questo: la Fed è in ritardo rispetto alla curva e sta giocando con il fuoco.

Considerate questo dato.

Il recente report sull’occupazione ha mostrato che il settore privato statunitense ha aggiunto in media solo 96.000 posti di lavoro al mese negli ultimi 3 mesi.

Un ritmo così debole di creazione di posti di lavoro è stato registrato l’ultima volta nell’estate del 2007.

Anche l’ultimo rapporto sull’IPC ha mostrato un altro report amichevole e disinflazionistico: l’IPC core ha registrato un aumento inferiore allo 0,2% su base mensile, un trend in linea con l’inflazione annuale pre-pandemica del 2%, obiettivo della Fed.

Allora, perché la Fed sta giocando con il fuoco?

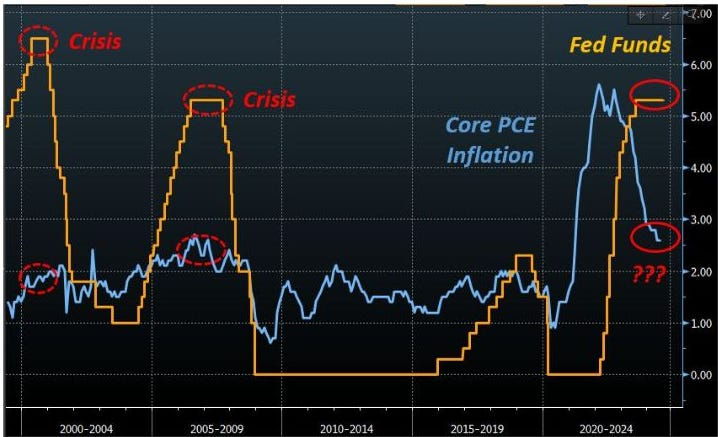

Il grafico sottostante mostra il perché.

I Fed Funds al 5,25%, mentre l’indice PCE core è decisamente al di sotto del 3%, rappresentano un tasso reale dei Fed Funds di oltre il 2%.

I tassi reali sono quelli che contano per l’economia:

- Agli investitori interessano i loro rendimenti (privi di rischio) al netto dell’inflazione.

- I debitori si preoccupano dei loro costi di prestito corretti per l’inflazione.

Con i tassi reali ormai al 2%+ da tempo, è importante guardare agli episodi passati e vedere cosa è successo quando la Fed ha imposto una politica così restrittiva per troppo tempo:

A) Nel 1999-2000, la Fed ha mantenuto i tassi reali al 3%+ per un periodo prolungato e nel 2001 è scoppiata una crisi;

B) Nel 2007, la Fed ha mantenuto i tassi reali al 2%+ per un certo periodo di tempo e nel 2008 è scoppiata una crisi;

C) Nel 2024, la Fed manterrà i tassi reali al 2%+.

Inoltre, la Fed sta mantenendo una politica molto restrittiva mentre il mercato del lavoro statunitense mostra chiari segni di debolezza.

La Fed è in ritardo rispetto alla curva e sta giocando con il fuoco.

E quando questo accade, il mercato obbligazionario prende il sopravvento.

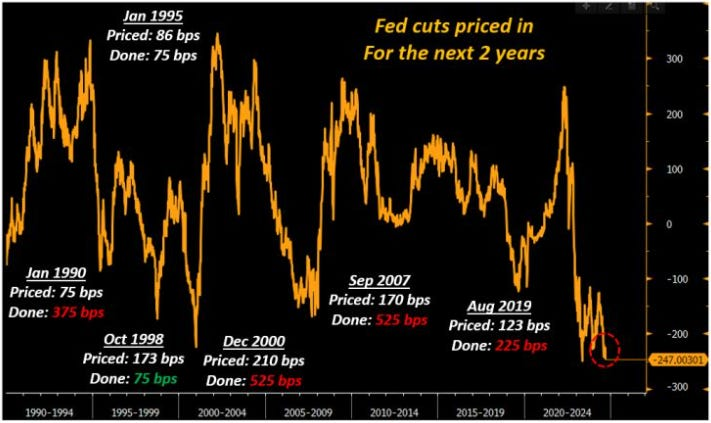

Il grafico qui sopra risale al 1989 e analizza la quantità di tagli/aumenti dei tassi che i mercati obbligazionari hanno valutato per i 2 anni successivi.

Mi sono concentrato sui periodi in cui il mercato obbligazionario era molto, molto dovish e prezzava un numero elevato di tagli.

La domanda principale è: cosa ha fatto la Fed?

Si è guadagnato o perso denaro acquistando obbligazioni quando i mercati avevano già un prezzo super dovish?

Diamo un’occhiata ai dati:

1. Gennaio 1995, ottobre 1998

Tagli previsti per i 2 anni successivi: in media 130 punti base.

Tagli effettuati dalla Fed: 75 bps

Se si acquistano obbligazioni mentre i mercati sono già al massimo del dovish, si perde denaro (i tagli effettuati sono inferiori a quelli previsti).

2. Gennaio 1990, dicembre 2000, settembre 2007, agosto 2019

Tagli prezzati per i prossimi 2 anni: in media 145 bps

Tagli effettuati dalla Fed: 412 bps (!)

Se si acquistano obbligazioni mentre i mercati hanno già raggiunto il picco di prezzi dovish, si finisce per guadagnare un sacco di soldi.

I risultati sono molto interessanti.

Come regola generale, sostengo sempre che in macro non si guadagna solo ‘‘avendo ragione’’.

È una condizione necessaria ma non sufficiente: bisogna anche sorprendere le previsioni, ovvero vedere qualcosa prima che lo faccia la folla, posizionarsi correttamente e monetizzare quando la folla converge verso la propria visione.

Eppure sembra che il mercato obbligazionario sia abbastanza bravo a fiutare quando qualcosa sta per andare storto.

Il mercato obbligazionario sta inviando un messaggio forte: lo state ascoltando?

Ma non si tratta solo del mercato obbligazionario.

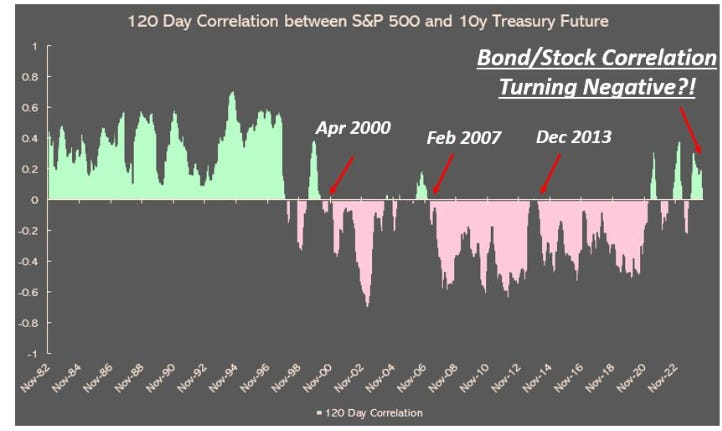

Si tratta anche di correlazioni tra asset che suggeriscono che si stanno verificando cambiamenti tettonici:

Stiamo assistendo a un massiccio cambio di regime nei mercati.

Di recente abbiamo assistito a un’altra grande flessione dei mercati azionari, guidata dai titoli tecnologici - in particolare, i prezzi delle azioni di NVIDIA (NASDAQ:NVDA) sono scesi di quasi il 10% in una sola sessione.

Ma la grande novità per gli investitori è che le obbligazioni hanno ricominciato a mostrare una delle loro caratteristiche principali.

Per la prima volta dopo alcuni anni, le obbligazioni stanno tornando a fungere da copertura contro i ribassi del mercato azionario.

In altre parole: dopo un periodo di correlazione positiva che ha distrutto i portafogli 60/40, la correlazione azioni/obbligazioni sta tornando negativa.

Si tratta di un fatto importante.

Il grafico qui sopra mostra la correlazione a 6 mesi (120 giorni di negoziazione) tra l’S&P 500 e i prezzi dei future Treasury decennali.

La correlazione è stata negativa per la maggior parte degli ultimi 15 anni: ciò significa che gli investitori potevano contare sul fatto che le obbligazioni fungessero da diversificatore durante i periodi di ribasso delle azioni.

Ma come si può vedere dal grafico, non è sempre stato così: per la maggior parte degli anni ‘80 e ‘90 le obbligazioni e le azioni facevano più o meno la stessa cosa allo stesso tempo - erano correlate positivamente.

Lo stesso è accaduto nel 2022-2023, quando l’inflazione era fuori controllo.

Ascoltatemi ora, perché questo è il messaggio chiave che dovreste portare a casa.

Quando la correlazione tra azioni e obbligazioni cambia segno, siamo di fronte a cambiamenti macro tettonici con enormi implicazioni per i portafogli cross-asset.

Questo perché “le cattive notizie sono buone notizie” non funzionano più.

Il mercato è passato a un regime in cui:

Le cattive notizie sono cattive notizie.

Quando le obbligazioni inizieranno a fungere da diversificatore per gli asset rischiosi, saremo probabilmente sull’orlo di un massiccio cambio di regime a livello macro e di mercati.

Si stanno verificando cambiamenti macro tettonici.

Nota: questo articolo è stato pubblicato originariamente su The Macro Compass. Entrate a far parte di questa vivace comunità di investitori macro, asset allocator ed hedge fund. Verificate quale sia il livello di abbonamento più adatto a voi utilizzando questo link.