- I mercati stanno ancora una volta mettendo alla prova la Fed

- Le previsioni della Fed sembrano non funzionare più

- La Fed potrebbe dover parlare di un’ulteriore riduzione del bilancio per inasprire le condizioni finanziarie.

Il recente dato sull’indice IPC ha incoraggiato gli investitori a sfidare i piani della Fed di alzare il tasso overnight sopra il 5%. Ma al mercato non sembra importare e i tassi stanno scendendo lungo la curva del rendimento, dopo il report sull’indice IPC in linea con le attese. I Treasury a 2 anni sono scesi al minimo da ottobre e rischiano di crollare.

Se la Fed ha intenzione di alzare i tassi come dice e di mantenere le condizioni finanziarie tese, allora il mercato non sta ascoltando e non sembra importargli di cosa vuole la Fed.

Non si può che pensare che le previsioni date dalla Fed non funzionino più. La Fed potrebbe dover scavare nella sua cassetta degli attrezzi per convincere il mercato della sua serietà, e potrebbe anche dover parlare di un aumento della riduzione del bilancio, o della vendita dei suoi Treasury e MBS.

Il mercato sa che la Fed è vicina alla fine del ciclo di aumenti dei tassi ed è convinto che la banca sarà costretta a tagliarli nel 2023. Tuttavia, la Fed continua a sottolineare che intende portare i tassi al 5% e mantenere tassi alti e condizioni finanziarie tese per un lungo periodo.

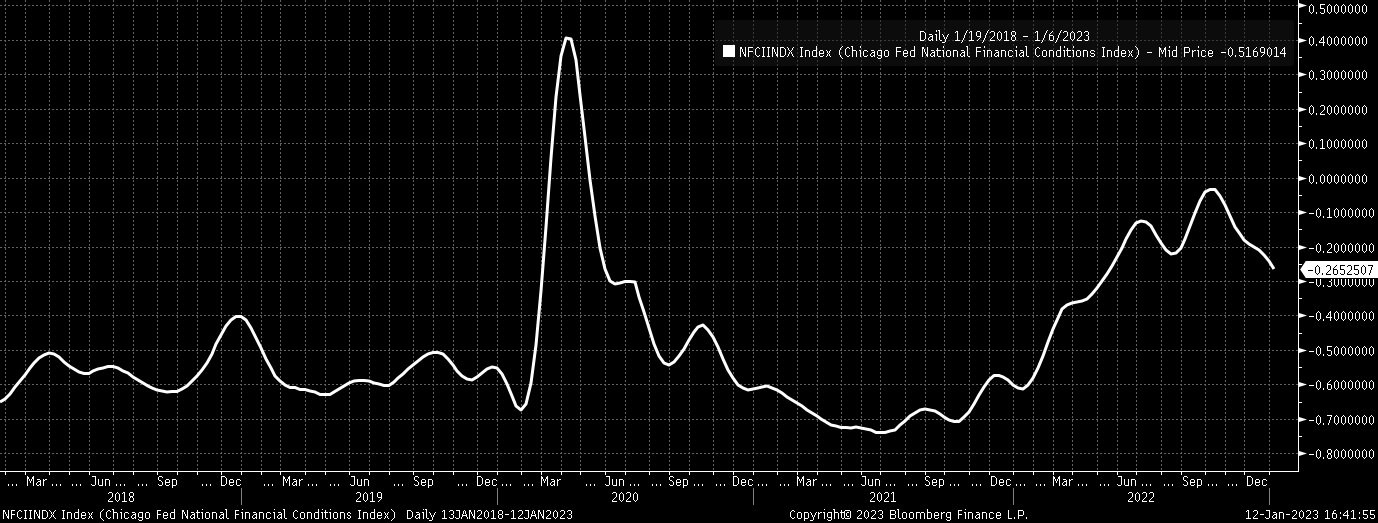

Tuttavia, malgrado gli sforzi e i commenti interventisti, al mercato non importa. Le condizioni finanziarie continuano ad allentarsi, con l’indice sulle condizioni finanziarie della Fed di Chicago sceso ad un livello che non si vedeva dal maggio 2022.

L’ultima mossa del mercato per andare contro la Fed è stato un brusco calo dei Treasury a 2 anni, scesi al minimo da inizio ottobre. Erano mesi che non si vedeva un segno di debolezza dei tassi a 2 anni; potrebbe essere un segnale del fatto che il mercato comincia a mettere in conto dei tagli dei tassi.

E quindi la Fed non avrà altra scelta che parlare del bilancio, per mantenere i tassi alti e il dollaro abbastanza forte da impedire alle condizioni finanziare di allentarsi più di quanto la banca non voglia.

L’ultimo test del mercato è vedere quanto in là potrà spingere la Fed a mantenere inasprite le condizioni finanziarie. Se la Fed ha intenzioni serie, dovrà reagire in modo forte ad un certo punto, o rischierà di perdere il controllo delle cose e della direzione in cui vuole che vada il mercato.

Parlare di tassi overnight più alti ha perso efficacia, lasciando il bilancio come unica opzione se la Fed vuole riprendere il controllo del mercato.

Altrimenti, vorrà dire che alla Fed sta bene l’allentamento delle condizioni finanziarie, dando al mercato il via libera per un ulteriore rally.

***

Nota: Questo articolo contiene commenti indipendenti da usare unicamente a scopo informativo e didattico. Michael Kramer è membro ed esperto finanziario di Mott Capital Management. Kramer non è affiliato con questa compagnia e non fa parte del board di nessuna compagnia che emette questo titolo. Tutte le opinioni ed analisi presentate da Michael Kramer in questa analisi o report di mercato costituiscono unicamente la sua opinione personale. I lettori non dovrebbero considerare nessuna opinione o previsione espressa da Michael Kramer come un consiglio a comprare o vendere un particolare asset o a seguire una particolare strategia. Le analisi di Michael Kramer si basano su informazioni e ricerche indipendenti che lui considera affidabili, ma né Michael Kramer né Mott Capital Management garantiscono la completezza o accuratezza dell’analisi. Michael Kramer non ha l’obbligo di aggiornare o correggere le informazioni presentate nelle sue analisi. Le sue dichiarazioni, previsioni ed opinioni potrebbero essere soggette a cambiamenti. La performance passata non è indicativa dei risultati futuri. La performance passata di un indice non è indicazione o garanzia dei risultati futuri. Non è possibile investire direttamente su un indice. L’esposizione ad una classe di asset rappresentata da un indice potrebbe essere disponibile tramite strumenti di investimento basati su quell’indice. Né Michael Kramer né Mott Capital Management garantiscono un determinato risultato o profitto. Bisogna essere consapevoli del rischio reale di perdita nel seguire una strategia o un commento di investimento presentati in questa analisi. Le strategie o gli investimenti discussi possono oscillare di prezzo o valore. Investimenti o strategie menzionati in questa analisi potrebbero non essere adatti a voi. Questo materiale non considera i vostri particolari obiettivi di investimento, la vostra situazione finanziaria o le vostre necessità e non va inteso come un consiglio adatto a voi. È necessario prendere una decisione indipendente circa gli investimenti o le strategie contenuti in questa analisi. Su richiesta, il consulente fornirà un elenco di tutti i consigli dati negli ultimi dodici mesi. Prima di agire in base alle informazioni di questa analisi, considerate se è adatto a voi e chiedete consiglio al vostro consulente finanziario o di investimento. Michael Kramer e Mott Capital hanno ricevuto un compenso per questo articolo.