Le azioni di MicroStrategy (NASDAQ:MSTR) stanno salendo insieme al Bitcoin. Sulla scia dell’estrema fiducia, temiamo che molti investitori di MicroStrategy non riescano a cogliere i rischi insiti nel suo particolare schema di finanziamento e di leva obbligazionaria convertibile. Un recente podcast con Tom Lee ha presentato alcuni fatti positivi sulla recente offerta di obbligazioni convertibili di MicroStrategy, ma non ha raccontato tutta la storia. L’entusiasmo di Tom Lee è stato tralasciato per il fatto che la “nuova strategia” può anche far fallire l’azienda.

Mentre il Bitcoin potrebbe continuare a salire, dimostrando che Michael Saylor, CEO di MicroStrategy, è un genio, gli investitori dovrebbero almeno capire cosa potrebbe accadere se le cose non dovessero andare secondo i piani. Vi presentiamo ora l’altra faccia della medaglia.

Cos’è la MicroStrategy?

Secondo quanto si legge sul sito web, MicroStrategy “fornisce soluzioni software e servizi di esperti che danno a ogni individuo la possibilità di ottenere consigli pratici”.

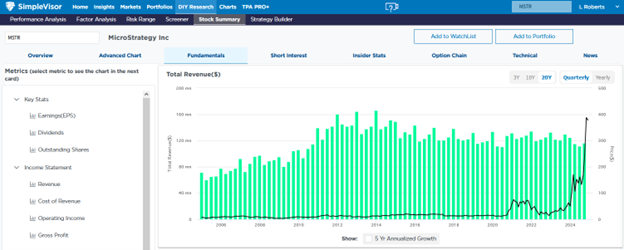

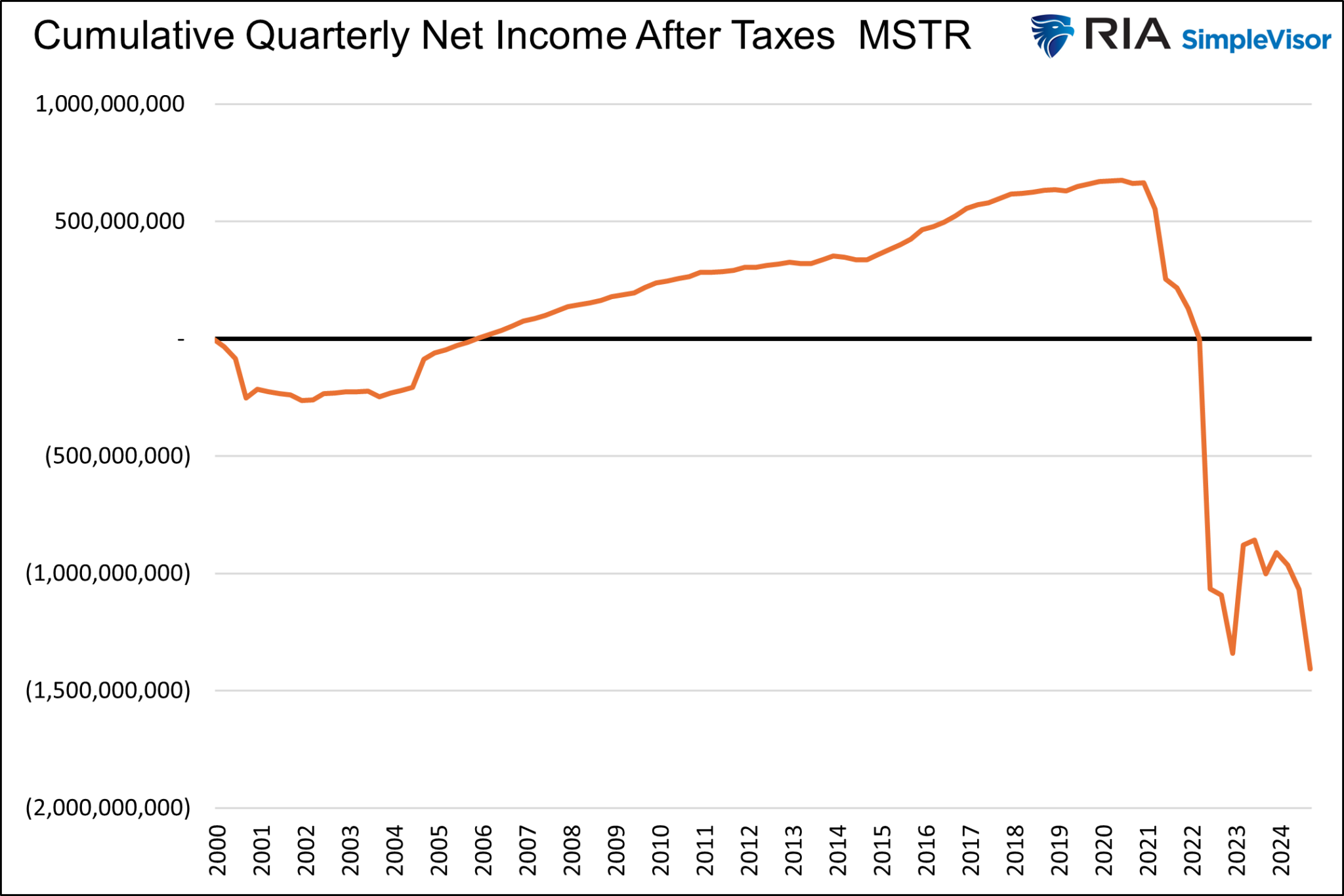

Dal 2000, l’azienda ha registrato una perdita netta cumulativa di 1,4 miliardi di dollari. Inoltre, le sue entrate sono peggiorate negli ultimi dieci anni, come mostrato di seguito, per gentile concessione di SimpleVisor.

Come azienda di soluzioni software, è un fallimento. Tuttavia, il suo amministratore delegato, Michael Saylor, ha evitato il fallimento, almeno per ora.

Saylor ha trasformato un’azienda tecnologica in crisi in una holding di Bitcoin a leva.

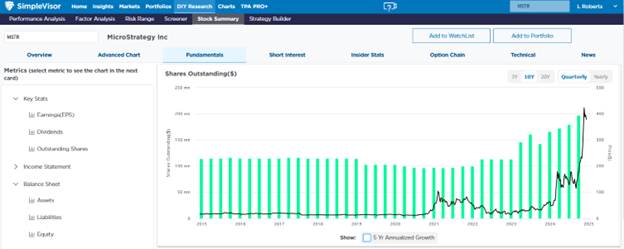

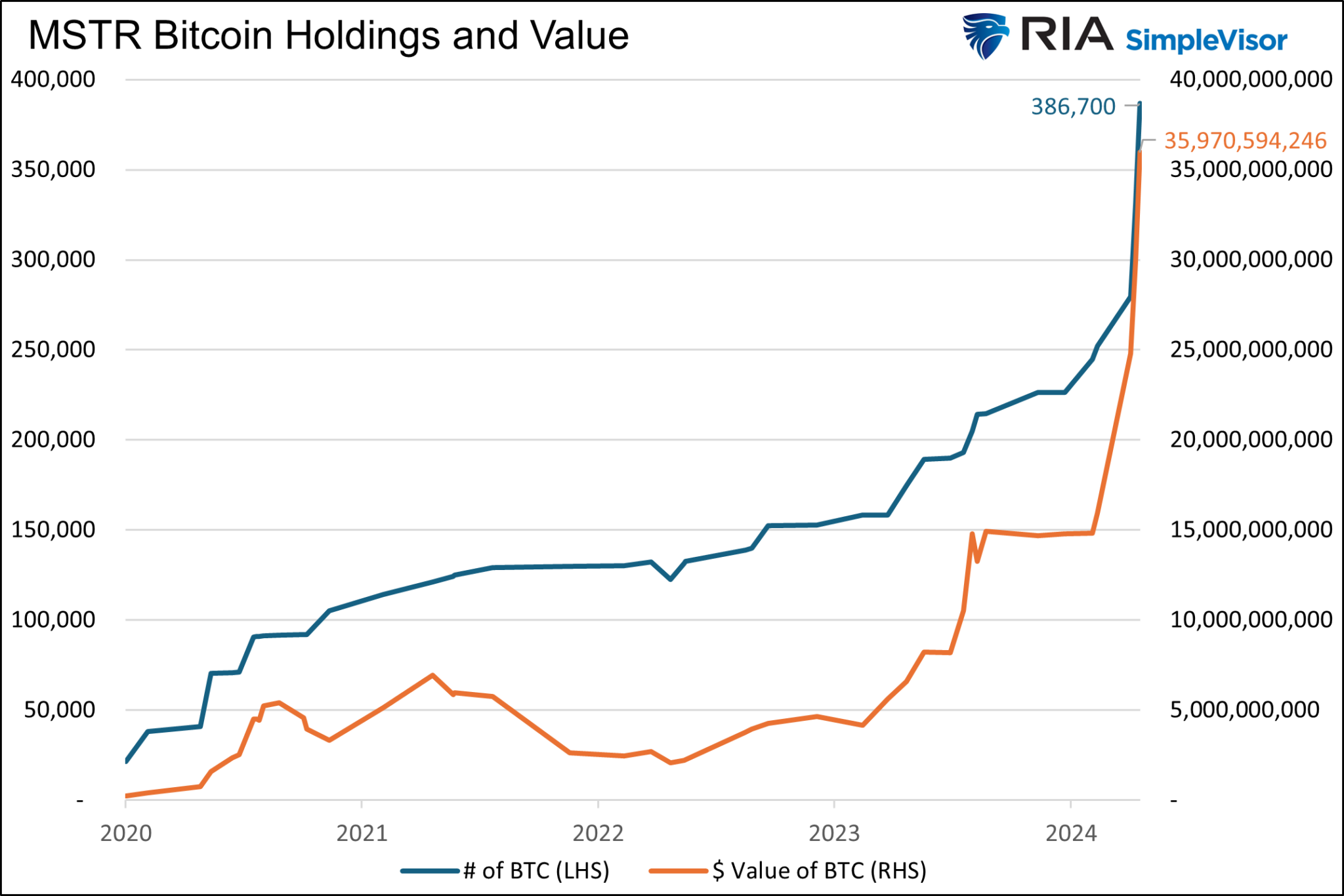

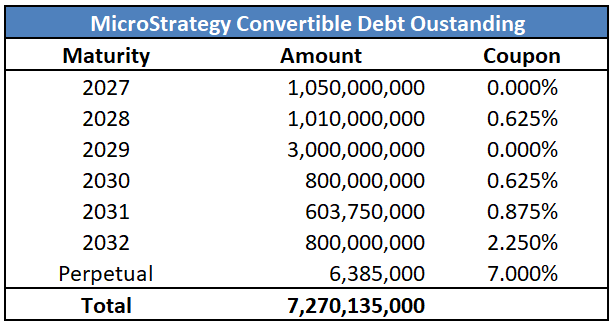

Negli ultimi cinque anni, MicroStrategy ha preso in prestito 7,27 miliardi di dollari tramite titoli di debito convertibili e ha raddoppiato il numero di azioni per acquistare Bitcoin. Qui di seguito mettiamo in evidenza l’enorme crescita delle sue azioni in circolazione e il valore delle sue partecipazioni in Bitcoin.

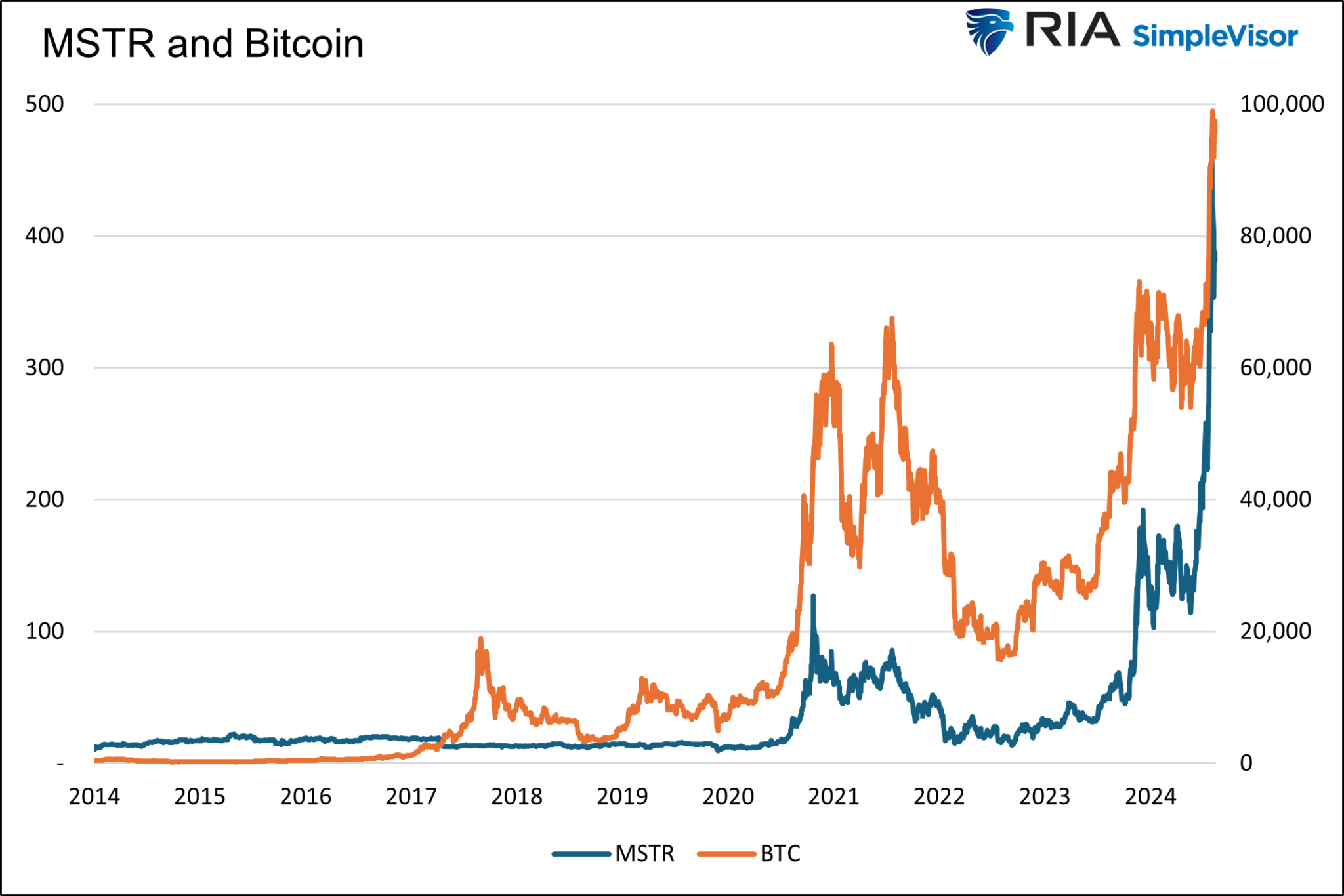

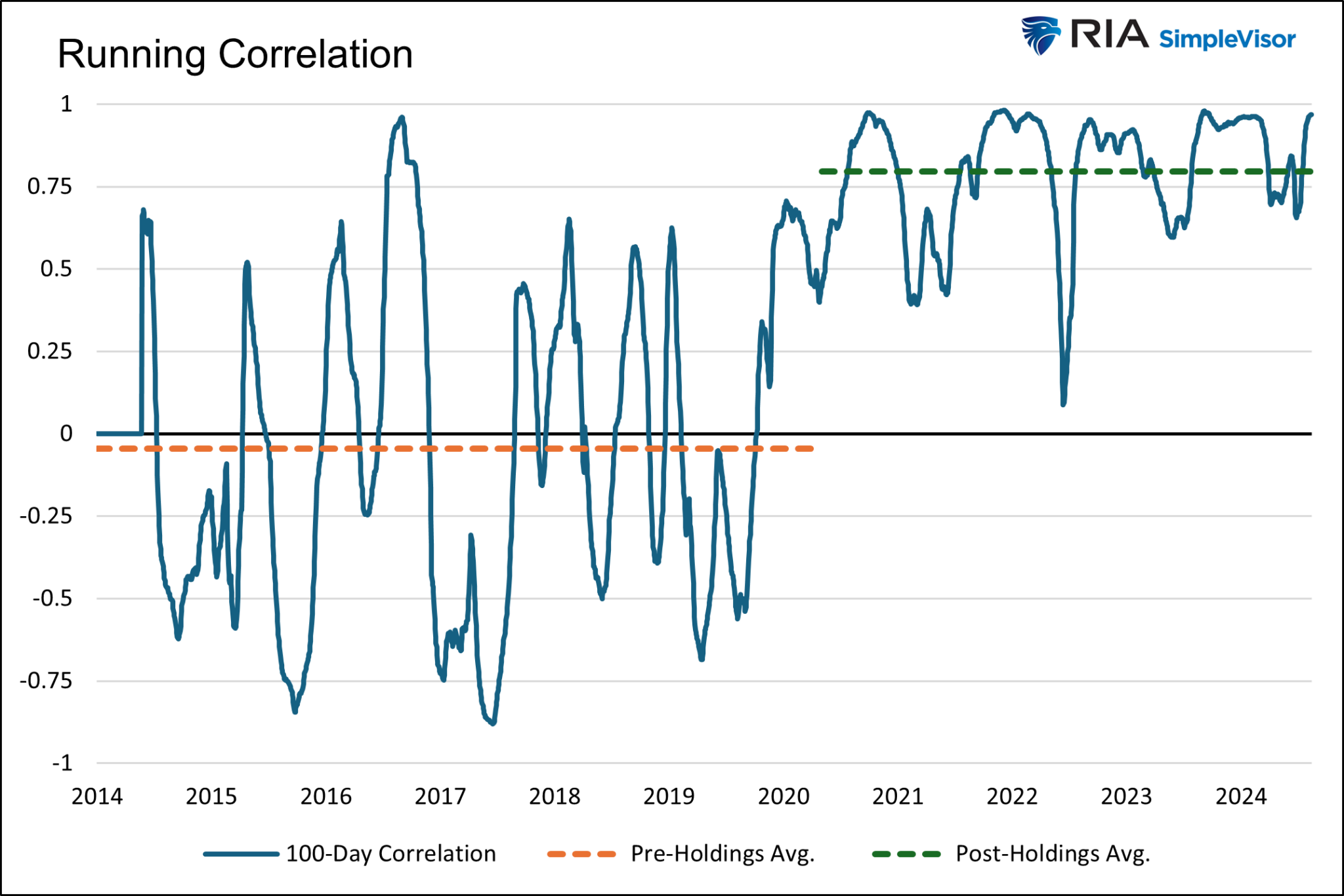

I grafici seguenti mostrano che una volta iniziato l’acquisto di Bitcoin nel 2020, il suo prezzo è diventato strettamente correlato al Bitcoin. L’azienda è essenzialmente una holding di Bitcoin con effetto leva, quindi la relazione potrebbe rafforzarsi ulteriormente con l’acquisto di altri Bitcoin.

Valutare MicroStrategy

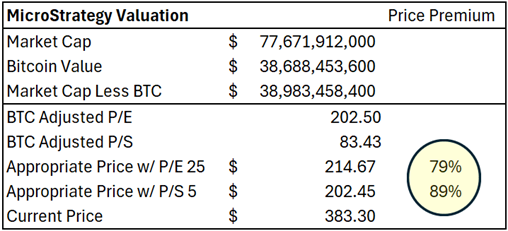

Il 6 dicembre 2024, SimpleVisor ha condiviso un’analisi di valutazione di MicroStrategy. Il risultato è stato che, anche con alcune ipotesi di valutazione amichevoli per le sue operazioni tecnologiche di base, gli investitori stanno pagando un premio esorbitante per le sue partecipazioni in bitcoin. Secondo l’articolo:

Abbiamo già detto che MSTR è diventata un veicolo per fare una scommessa a leva sul valore del BTC. Di seguito analizziamo la valutazione della società per valutare il premio che gli investitori stanno pagando per la società sottostante. La capitalizzazione di mercato della società, meno il valore di mercato delle sue partecipazioni in BTC, ci dà un’idea del valore attribuito alla società sottostante. Combinando questa metrica con l’EPS ricorrente TTM, vediamo che l’attività sottostante viene scambiata a un astronomico P/E di 202,5. Allo stesso modo, il P/S è “diretto verso la luna” a 83,4.

In seguito ipotizziamo ingenuamente che i rapporti P/E e P/S appropriati per l’attività sottostante siano rispettivamente di 25 e 5. Si tratta di ipotesi molto generose, dato che l’azienda è in grado di offrire un’ottima qualità di vita. Si tratta di ipotesi molto generose, dato che l’attività sottostante ha registrato una crescita dei ricavi e degli utili per azione molto limitata nel lungo periodo. In queste condizioni, calcoliamo che il prezzo del fair value di MSTR, inclusa la sua posizione in BTC, sia compreso tra 202,45 e 214,67 dollari.

Pertanto, anche con ipotesi di crescita generose, gli investitori pagano un premio dell’80%-90% rispetto al fair value per detenere azioni di MSTR. Con gli ETF Bitcoin a leva e senza leva ora disponibili in borsa, è sorprendente che gli investitori paghino un tale premio per MSTR.

Commento di Tom Lee

Il veterano di Wall Street Tom Lee, che collabora spesso con la CNBC e altri grandi media finanziari, è noto per essere un ottimista o, come dicono alcuni, un perma-bull. Di recente ha espresso il suo pensiero rialzista su MicroStrategy (LINK). Quanto segue è trascritto da un video, quindi vi preghiamo di ignorare la grammatica e i modi di dire.

MicroStrategy, circa cinque anni fa, ha trasformato l’azienda utilizzando il suo bilancio. Avevano molto contante a disposizione per acquistare Bitcoin e così, invece di valutare il titolo in base alla sua attività di software, che stava languendo, è stato valutato come possessore di Bitcoin. Ma con l’aumento dei Bitcoin e l’aumento delle azioni MicroStrategy si è creata l’opportunità di emettere obbligazioni convertibili e debiti per acquistare altri Bitcoin.

Si potrebbe pensare che si tratti di un’operazione un po’ azzardata, ma in realtà si tratta di una strategia molto innovativa perché ha creato molto valore di rete. Oggi sono uno dei maggiori detentori di Bitcoin e alla fine potrebbero diventare il secondo detentore di Bitcoin dopo il governo degli Stati Uniti, e lo fanno grazie alla capacità di contrarre prestiti a costi molto bassi. Ci si potrebbe chiedere perché i detentori di obbligazioni stiano comprando le obbligazioni che stanno offrendo. Per la prima volta qualcuno ha la possibilità di investire un miliardo di dollari nel mondo obbligazionario per possedere un’obbligazione che ha un’esposizione al bitcoin.

Finanziamento del debito convertibile

Come riportiamo di seguito, MicroStrategy ha preso in prestito 7,27 miliardi di dollari utilizzando esclusivamente obbligazioni convertibili. I proventi sono stati utilizzati per acquistare Bitcoin.

Le obbligazioni convertibili sono uniche perché offrono agli investitori i vantaggi di un’obbligazione con il bonus dell’esposizione azionaria. Supponendo che l’emittente dell’obbligazione convertibile non vada in default, gli obbligazionisti vengono ripagati del loro investimento iniziale alla scadenza, guadagnano interessi e possiedono un’opzione call, che consente loro di acquistare azioni della società a un determinato tasso di conversione.

Esaminiamo la recente emissione di debito convertibile di MicroStrategy per capire meglio la scommessa che gli acquirenti stanno facendo.

Il 21 novembre 2024 MicroStrategy ha emesso 3 miliardi di dollari di obbligazioni convertibili allo 0% con scadenza 1 dicembre 2029.

All’atto dell’emissione il titolo era quotato 430 dollari e il prezzo di conversione era di 672 dollari. Gli investitori erano disposti ad accettare opzioni call al posto del pagamento degli interessi. Le opzioni su azioni hanno valore se le azioni MicroStrategy salgono di oltre il 50% nei prossimi cinque anni. Se il titolo non supera i 672 dollari, gli investitori otterranno un rendimento dello 0% sul loro investimento.

C’è anche da considerare il costo opportunità. Il rating di MicroStrategy su S&P è “junk” (B-). Il rendimento di obbligazioni simili, secondo l’indice ICE BOA, è del 6,75%. Il rendimento di un investimento quinquennale composto al 6,75% fornisce un rendimento totale del 47%.

Pertanto, gli investitori rinunciano a un rendimento totale quinquennale del 47%, sperando che le azioni MicroStrategy raddoppino in cinque anni per raggiungere il pareggio rispetto alla detenzione di obbligazioni spazzatura con rating simile.

Gli investitori pagano a caro prezzo le opzioni call

I prezzi delle opzioni derivano dal prezzo corrente dell’azione, dal prezzo di esercizio, dal tempo fino alla scadenza, dalla volatilità implicita, dai tassi di interesse e dai dividendi. Tutti questi fattori sono noti, tranne la volatilità implicita. Formule come quella di Black-Scholes risolvono la volatilità implicita per equiparare il prezzo dell’opzione agli altri fattori.

La volatilità implicita misura quanto gli investitori pensano che il titolo sottostante si muoverà in futuro.

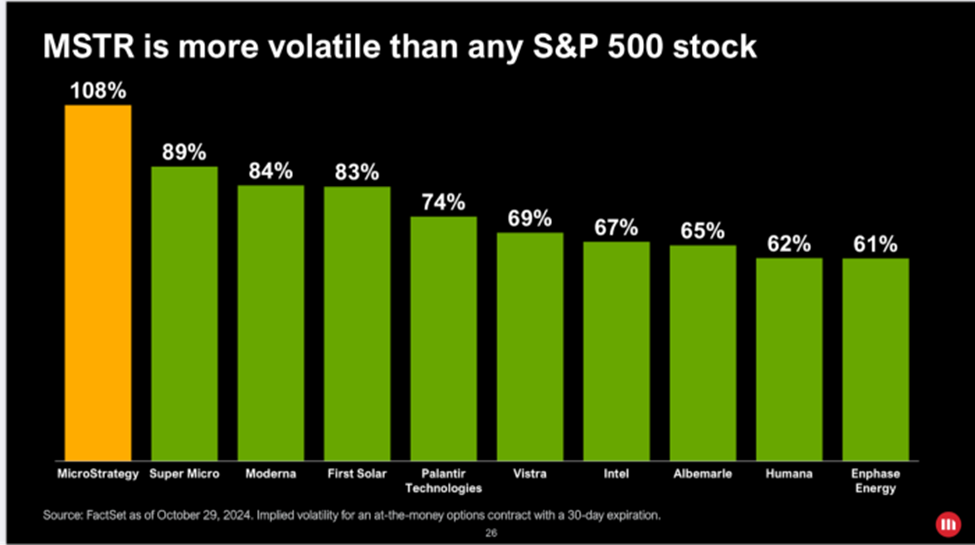

Il debito convertibile viene valutato in base al rischio di credito della società, al tasso di interesse dell’obbligazione e al valore dell’opzione call. Maggiore è il valore dell’opzione call, maggiore è il ricavo che la società emittente può ottenere. In questo caso, una volatilità implicita incredibilmente alta sulle azioni MicroStrategy fa salire il valore dell’opzione, consentendo alla società di raccogliere più fondi.

Non possiamo ottenere i prezzi delle opzioni call di MicroStrategy a cinque anni, ma possiamo fornire un contesto per l’alta volatilità implicita con i prezzi delle opzioni a un anno. Attualmente, la volatilità implicita delle opzioni a un anno con un prezzo di esercizio pari al prezzo attuale è del 102,30%. Ciò significa che gli investitori si aspettano una variazione giornaliera delle azioni del 6,5% (102,30% / radice quadrata di 252).

Il primo grafico qui sotto, per gentile concessione del Financial Times, mostra che MSTR è più volatile di qualsiasi altro titolo S&P 500.

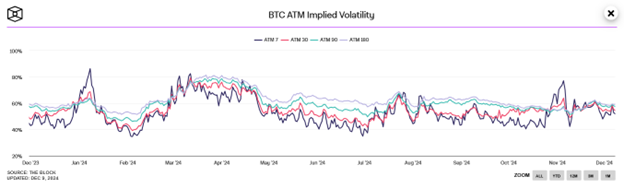

Inoltre, il secondo grafico, per gentile concessione di The Block, mostra che MSTR ha una volatilità implicita circa doppia rispetto al Bitcoin.

Il CEO Saylor sta pompando la volatilità

MicroStrategy e il suo amministratore delegato, Michael Saylor, stanno facendo leva sul Bitcoin per aumentare la volatilità implicita delle sue azioni, consentendole così di emettere debito al minor costo possibile. Ecco un esempio recente:

Il cofondatore e presidente di MicroStrategy ha dichiarato venerdì alla CNBC che il Bitcoin dovrebbe garantire un tasso di rendimento annualizzato del 29% nei prossimi 21 anni. - Yahoo Finance

Il Financial Times, nell’articolo intitolato MicroStrategy’s Secret Sauce Is Volatility, Not Bitcoin, riassume la strategia come segue:

Questo fa luce su uno dei paradossi della storia di MicroStrategy: perché il cofondatore Michael Saylor non fa altro che criticare il bitcoin mentre la sua azienda lo compra? La maggior parte delle persone parlerebbe male di un asset che sta accumulando.

Ma per MicroStrategy la volatilità è la vera moneta. Le interviste roboanti, le grandiose previsioni e gli incessanti post sui social media di Saylor non sono solo rumore: sono il carburante per il fuoco finanziario. Non c’è mai un momento di noia con lui. Più folle è l’azione, migliori sono le condizioni per la prossima convertibile.

Approcci più economici al possesso di Bitcoin

Tom Lee ha ragione: gli investitori che si limitano a investimenti a reddito fisso hanno ora un modo per ottenere un’esposizione al Bitcoin. Tuttavia, ci sono opzioni molto migliori per chiunque voglia possedere Bitcoin. Come abbiamo notato in precedenza, la valutazione delle azioni di MicroStrategy è almeno doppia rispetto al Bitcoin che detiene. E, per ricordarlo, la sua attività di software non ha quasi alcun valore. Si potrebbe addirittura sostenere che abbia un valore negativo. Di conseguenza, gli investitori che vogliono comprare Bitcoin dovrebbero limitarsi a comprare Bitcoin o i numerosi ETF Bitcoin disponibili.

Inoltre, gli investitori possono acquistare opzioni call su Bitcoin o ETF Bitcoin, che essenzialmente è ciò che è il debito convertibile. Mentre scrivevamo questo articolo, la volatilità implicita di IBIT (iShares Bitcoin ETF) era del 69%. Pur essendo elevata, è molto meno costosa delle opzioni di MicroStrategy incorporate nel suo debito convertibile, che superano il 100%.

Come sostiene Tom Lee, l’emissione di debito convertibile per acquistare Bitcoin può essere una “novità”, ma come ci informa il prezzo di mercato, è uno schema per approfittare degli investitori incauti.

Cosa può andar storto?

La potenziale ricompensa per gli obbligazionisti convertibili è che il prezzo delle azioni MicroStrategy sia più alto del prezzo di conversione.

Il rischio di possedere il debito è duplice.

In primo luogo, supponendo che l’azienda non vada in default, gli investitori in obbligazioni riavranno i loro soldi se il prezzo delle azioni sarà inferiore al prezzo di conversione. Ma non avranno guadagnato nulla per cinque anni.

Lo scenario peggiore si verifica quando si considera come MicroStrategy possa ripagare i 7,2 miliardi di dollari di debito convertibile alla sua scadenza. A differenza della maggior parte delle aziende, la risposta non è con il reddito ottenuto. Il grafico seguente mostra che l’utile netto cumulativo al netto delle imposte dal 2000 è negativo per 1,5 miliardi di dollari. La perdita trimestrale media negli ultimi otto trimestri è stata di 316 milioni di dollari. L’ultima volta che ha registrato un utile trimestrale è stato nel 2021. Anche nel momento di massima capacità di guadagno di MicroStrategy, l’utile netto cumulativo è stato di soli 650 milioni di dollari.

L’azienda potrebbe emettere più azioni per ripagare gli obbligazionisti. Ciò diluirebbe gli attuali azionisti e probabilmente ridurrebbe il prezzo delle azioni e il valore dell’opzione di convertibilità.

MicroStrategy potrebbe invece emettere altro debito per ripagare il vecchio debito. Tuttavia, se il prezzo del Bitcoin è in calo, gli obbligazionisti potrebbero non accettare il debito convertibile e chiedere invece un tasso di interesse spaccapietre.

Infine, l’azienda può vendere Bitcoin per ripagare gli obbligazionisti. Questo piano può funzionare se il Bitcoin è scambiato a un prezzo elevato. Tuttavia, potrebbe essere molto problematico se il prezzo è molto più basso. Sicuramente, se uno dei tre principali detentori di Bitcoin al mondo dovesse vendere quantità significative, potrebbe danneggiare in modo significativo il prezzo del Bitcoin.

Ripagare il debito è una strada potenzialmente scivolosa per MicroStrategy e, in ultima analisi, per i suoi investitori.

Sintesi

Riteniamo che MicroStrategy stia pregando gli investitori. Sta pompando l’ottimismo sul Bitcoin per aumentare la volatilità delle sue azioni. In questo modo possono raccogliere fondi e aumentare le loro partecipazioni in Bitcoin. La sua strategia di finanziamento convertibile è legale, ma i rischi per i suoi azionisti e obbligazionisti sono molto più significativi di quanto molti dei suoi investitori apprezzino.

Il problema di un simile schema di leva finanziaria è che la società sta puntando tutto sul Bitcoin. Un forte calo del Bitcoin accompagnerà probabilmente il crollo di MicroStrategy! L’altro rischio, anche se meno probabile sotto la presidenza Trump rispetto a Biden, è che la SEC decida di indagare su MicroStrategy per la sua strategia “unica”.

Vi lasciamo con una parola di Doug Kass:

“Mentre le azioni di MicroStrategy scendono, l’azienda continua a vendere banconote da 1 dollaro a 3 dollari”.