La prossima tornata di decisioni delle banche centrali potrebbe essere tra le più impegnative della storia recente, forse degli ultimi decenni. I falchi e le colombe possono addurre una discreta quantità di prove a sostegno dei rispettivi punti di vista. Il fattore decisivo, come sempre, saranno i dati in arrivo. Ma l’attesa di segnali chiari potrebbe mettere a rischio il successo ottenuto finora dalla Fed nel domare l’inflazione senza danneggiare la crescita economica. D’altra parte, si può sostenere che la politica è ancora troppo rigida per un’economia che sembra rallentare, anche se in modo modesto.

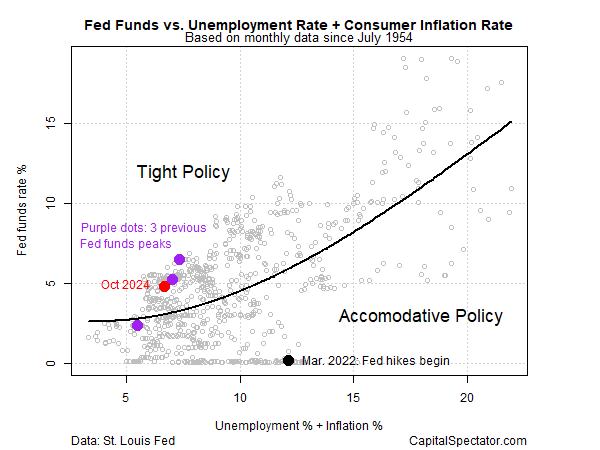

Per avere una prospettiva, iniziamo con una semplice panoramica di come la politica attuale si confronta con l’inflazione al consumo e con la disoccupazione, che insieme possono essere utilizzati come proxy del duplice mandato della banca centrale di minimizzare l’inflazione e massimizzare l’occupazione. Dopo due cicli di riduzioni dei tassi che hanno ridotto il tasso obiettivo della Fed di 75 punti base all’attuale intervallo 4,50%-4,75%, la politica sembra essere ancora moderatamente restrittiva nell’ottobre 2024, come mostra il grafico sottostante. Ne consegue che c’è ancora spazio per un altro taglio dei tassi.

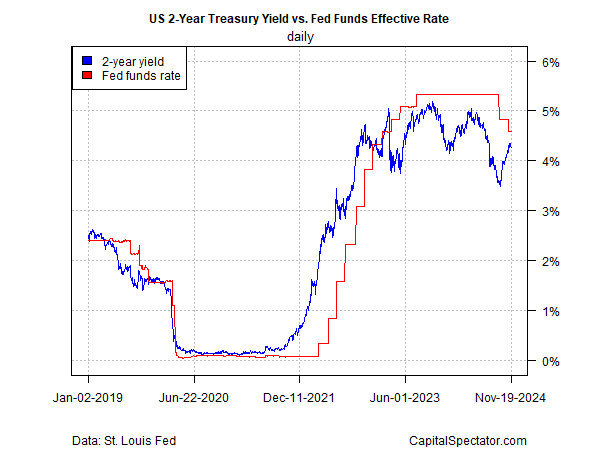

È d’accordo il rendimento dei Treasury a due anni, sensibile alle politiche. Il rendimento ampiamente seguito, che martedì (19 novembre) è sceso al 4,27%, continua ad essere scambiato al di sotto della fascia obiettivo dei Fed funds. Il divario è considerato una proxy delle aspettative del mercato a favore di un altro taglio dei tassi. Si noti, tuttavia, che il differenziale negativo si è fortemente ridotto negli ultimi due mesi e attualmente è un modesto -31 punti base, il che suggerisce che un taglio dei tassi di un quarto di punto alla riunione politica del mese prossimo è ragionevole, sulla base di questa misura delle aspettative del mercato.

I future sui Fed funds attualmente valutano una probabilità implicita del 59% per un taglio di ¼ di punto alla riunione del FOMC del 18 dicembre. Non si tratta certo di una lettura fiduciosa, per cui il pubblico ritiene che il lancio di una moneta riassuma le prospettive per il prossimo annuncio politico.

Il dilemma per la Fed è che gli ultimi dati sull’inflazione al consumo suggeriscono che la pressione sui prezzi è diventata persistente e quindi è prematuro tagliare nuovamente i tassi. Le letture principali e core dell’IPC sono aumentate su base annua ad ottobre, sollevando il timore che si stiano accumulando ostacoli per il raggiungimento dell’obiettivo di inflazione del 2% della Fed.

A turbare le prospettive c’è il progetto del presidente eletto Trump di aumentare drasticamente i dazi sulle importazioni, che secondo molti economisti farebbe salire l’inflazione.

- Non lasciarti sfuggire le opportunità di oggi: entra a far parte di InvestingPro e approfitta della nostra offerta speciale per il Black Friday , non farti prendere alla sprovvista dagli eventi: Investi come un PRO e RISPARMIA -55% sull'abbonamento!

Nel frattempo, diverse previsioni sulla crescita economica degli Stati Uniti nel quarto trimestre indicano un rallentamento continuo, anche se graduale. Il modello GDPNow della Fed di Atlanta, ad esempio, prevede attualmente un calo a +2,6% per il quarto trimestre. Si tratta ancora di un ritmo rispettabile, ma è uno dei tanti segnali che suggeriscono un rallentamento della produzione.

D’altro canto, alcuni previsori sostengono che la preferenza di Trump per la riduzione delle tasse e la deregolamentazione aumenterà la crescita nel 2025, una volta attuate le sue politiche, il che è una scommessa sicura con i repubblicani che controllano entrambe le camere del Congresso.

Ma c’è una complicazione: il crescente deficit fiscale del governo federale potrebbe essere un jolly inflazionistico che complica ulteriormente l’analisi.

Il pericolo per la Fed è che ci sono due scenari che l’economia potrebbe prendere nel 2025, ognuno dei quali differisce dall’altro in misura non irrilevante. Il problema è che l’incertezza sull’anno a venire è aumentata. Nel frattempo, la Fed sarà costretta a prendere un rischio calcolato in un modo o nell’altro prima o poi.

I vertici della Fed, tuttavia, stanno cercando di proiettare fiducia in quello che potrebbe essere un futuro sempre più insidioso. Il presidente della Fed di Kansas City, Jeffrey Schmid, ha dichiarato martedì che “la decisione di abbassare i tassi è un riconoscimento della... crescente fiducia che l’inflazione sia sulla strada per raggiungere l’obiettivo del 2% della Fed”. Inoltre: “ampi deficit fiscali non saranno inflazionistici perché la Fed farà il suo lavoro” per mantenere l’inflazione all’obiettivo del 2%.

Cosa significa esattamente fare il proprio “lavoro” per quello che si preannuncia come un anno cruciale su diversi fronti? Sintonizzatevi sulla riunione politica del mese prossimo per avere una risposta approssimativa.

- Non lasciarti sfuggire le opportunità di oggi: entra a far parte di InvestingPro e approfitta della nostra offerta speciale per il Black Friday , non farti prendere alla sprovvista dagli eventi: Investi come un PRO e RISPARMIA -55% sull'abbonamento!