Questo articolo è stato scritto in esclusiva per Investing.com

Il mercato azionario è volatile all’inizio del 2022. L’aumento dei tassi di interesse rende i prodotti fixed-income più allettanti, facendo spostare il capitale dai titoli azionari ai bond. La prospettiva di tasse più alte per le aziende ed i singoli rappresenta un altro fattore che pesa sul mercato azionario.

Le materie prime tendono ad essere più volatili di titoli azionari e bond e potremmo vedere forti oscillazioni di prezzo nel settore nelle settimane e nei mesi che verranno. Eventuali correzioni saranno opportunità di acquisto nella classe di asset delle materie prime.

Le materie prime potrebbero vedere una correzione

Prezzi delle materie prime più alti incentivano una maggiore produzione, con i produttori che puntano ad aumentare i profitti. Di conseguenza, più i prezzi salgono e più diventano suscettibili ad improvvise e brutali correzioni al ribasso. Ne è un esempio il prezzo del legname. Anche quello del rame, correttosi da quasi 4,90 dollari la libbra di maggio a meno di 4 dollari ad agosto. Il palladio è sceso da oltre 3.000 dollari l’oncia il maggio scorso a meno di 1.600 dollari a dicembre.

Con il mercato azionario traballante, i tassi di interesse destinati a salire e il dollaro che tende al rialzo, le materie prime hanno davanti una tripla minaccia di sell-off.

L’inflazione non se ne andrà tanto presto

Secondo me, qualsiasi grossa correzione delle materie prime è un evento temporaneo. Credo che l’azione di prezzo della classe di asset nel periodo 2008-2012 sia esemplificativa di cosa possiamo aspettarci da questo mercato nei prossimi anni. La liquidità e lo stimolo che hanno stabilizzato le condizioni durante la crisi finanziaria globale del 2008 sono stati molto minori durante la pandemia del 2020.

Albert Einstein diceva che la follia sta nel fare continuamente la stessa cosa aspettandosi un risultato diverso.

Gli indicatori sull’inflazione sono ai massimi di quattro decenni. L’indice sui prezzi al consumo è salito del 7% e l’indice sui prezzi alla produzione di quasi il 10% nel 2021. L’inflazione core, che esclude i prezzi di alimentari ed energetici, è al 5,5%, ma all’attuale tasso dei fondi Fed, la banca dovrebbe alzare i tassi di 25 punti base 22 volte per alzarli dal territorio negativo, a questo tasso di inflazione core. Intanto, dal momento che i costi di alimentari ed energetici pesano su tutte le aziende e le persone, l’inflazione è probabilmente a livelli ben più alti.

E nel frattempo, l’aumento dei prezzi di petrolio, gas e carbone alimenta l’inflazione.

A meno che la Fed non diventi super-interventista, le pressioni inflazionarie non svaniranno tanto presto. Il cambiamento della politica energetica statunitense per combattere i cambiamenti climatici ha ridato il potere di prezzo sul mercato petrolifero ad OPEC e Russia. Il cartello preferisce vendere un barile di petrolio a 100 dollari che due a 50 dollari. L’aumento dei prezzi degli energetici renderà l’inflazione difficile da tenere a bada.

DBC è un ETF di materie prime diversificato legato ai prezzi dell’energia tradizionale

I tori delle materie prime continuano la carica in questo secondo mese del 2022. Tuttavia, le correzioni avvengono su ogni mercato rialzista e possono essere brutte. L’approccio ottimale per le materie prime nei prossimi mesi dovrebbe essere quello di comprare sulla debolezza di prezzo, lasciando spazio ad aggiunte su correzioni maggiori. Le prese di profitto sulle posizioni di rischio long nei rally che portano i prezzi ai massimi pluriennali sono parte integrante della strategia. JP Morgan (NYSE:JPM) una volta ha detto di essere diventato ricco vendendo troppo presto.

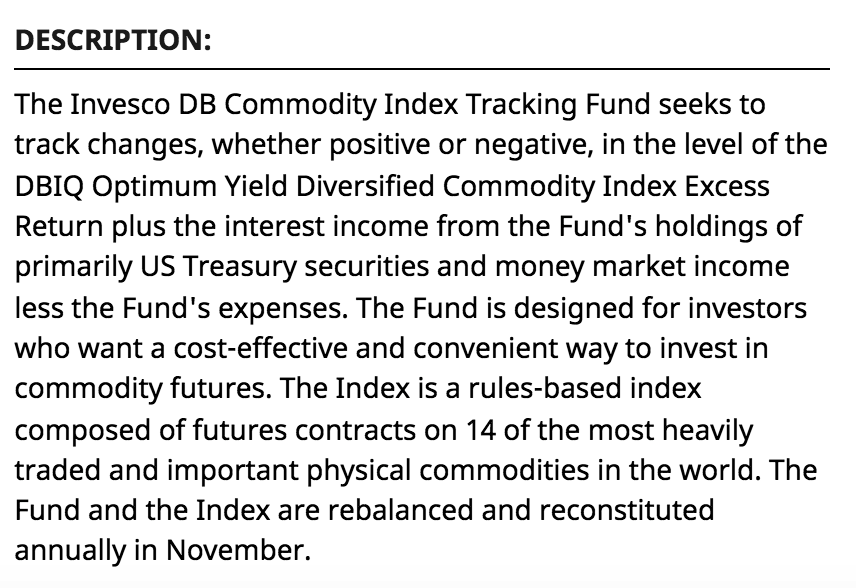

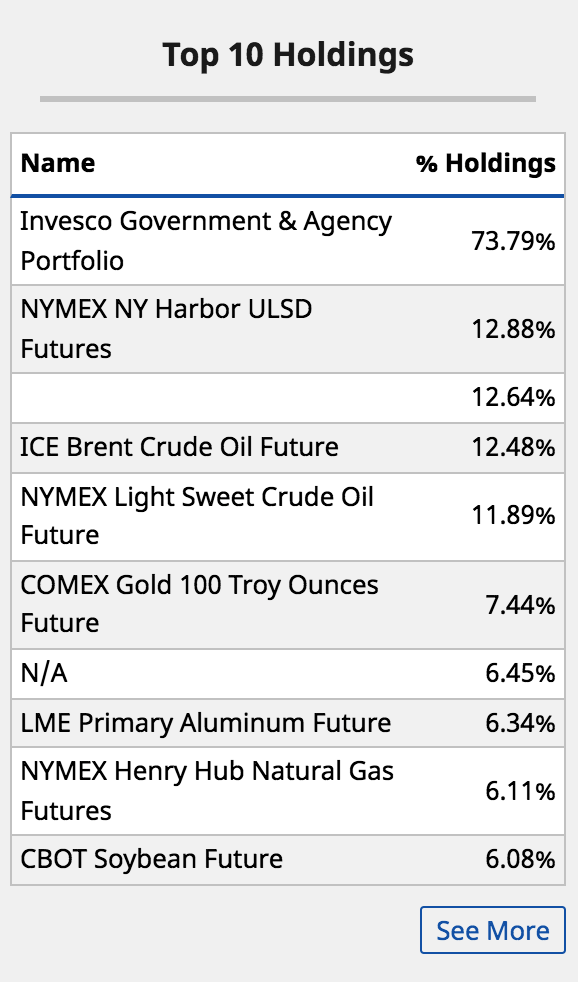

Per chi desidera partecipare al mercato rialzista delle materie prime senza avventurarsi nell’arena dei future, l’Invesco DB Commodity Index Tracking Fund (NYSE:DBC) è un prodotto liquido che segue i prezzi delle materie prime con un’inclinazione ai mercati energetici tradizionali. Ecco una sintesi del fondo e l’elenco dei principali asset:

Fonte: Barchart

DBC ha poco più di 3 miliardi di dollari di asset in gestione e scambia una media di oltre 4,2 milioni di azioni al giorno. Applica una tariffa dello 0,87%.

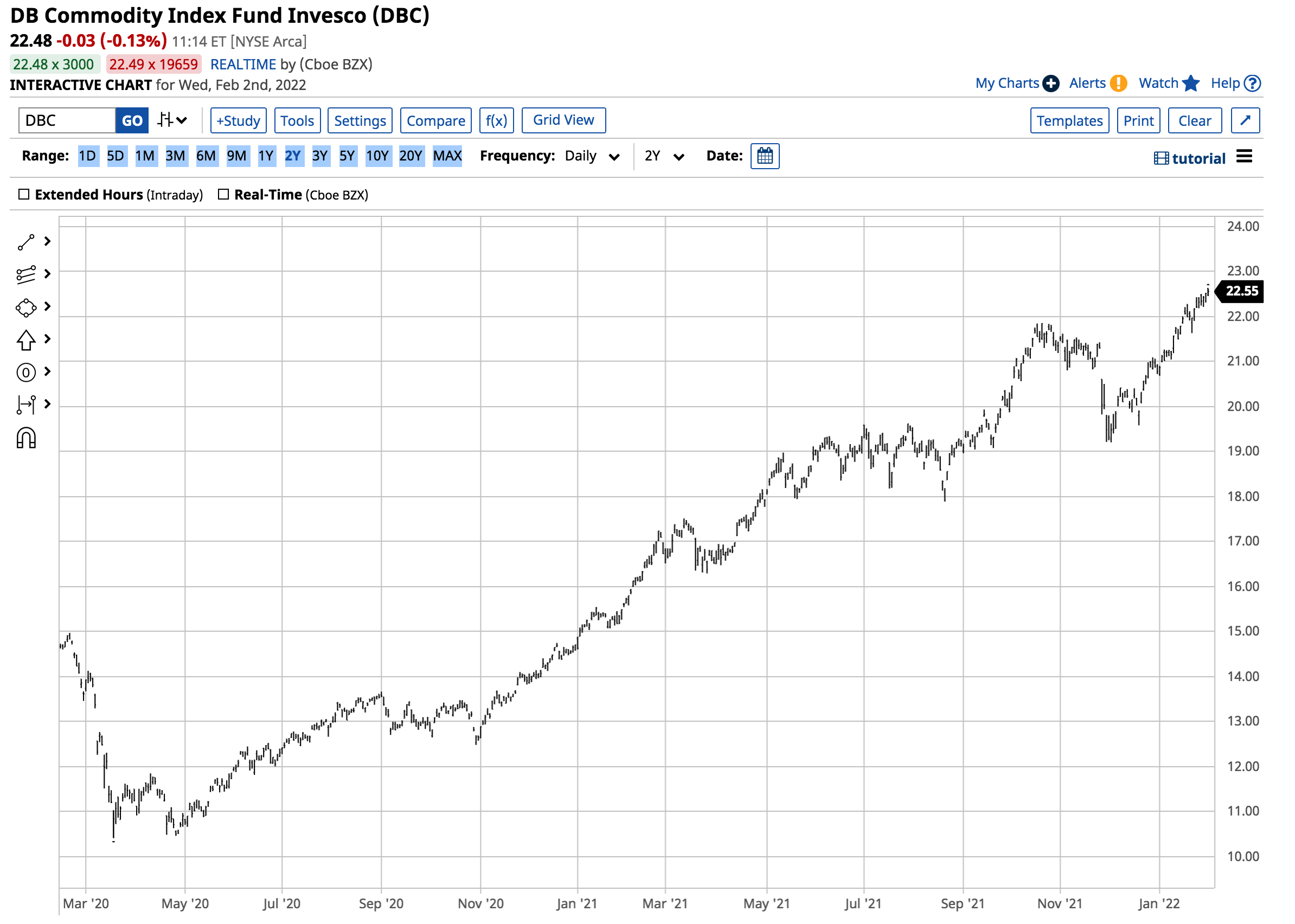

Fonte: Barchart

Il grafico mostra che DBC è salito da 14,70 a 20,78 dollari ad azione, o del 41,4% nel 2021. A 22,48 dollari il 2 febbraio, DBC risulta in salita dell’8,2% finora nel 2022.

Le materie prime sono asset volatili e, più salgono, più è probabile che ci siano considerevoli correzioni. Comprare sul calo le materie prime nelle settimane e nei mesi che verranno potrebbe continuare ad essere l’approccio migliore. Intanto, i periodi di avversione al rischio sui mercati per una correzione del mercato azionario o per un evento geopolitico possono rendere le materie prime un affare.