- Il settore finanziario si è ripreso dopo il trambusto di marzo

- E le grandi banche USA hanno passato gli stress test a pieni voti

- Significa che è un buon momento per comprare i titoli di queste banche?

- Sono iniziati i saldi estivi di InvestingPro: Scoprite i nostri sconti interessanti sui piani di abbonamento!

- Mensile: sconto del 20% e la flessibilità di un abbonamento mensile.

- Annuale: sconto del 50% per assicurarsi un anno intero di InvestingPro ad un prezzo imbattibile.

- Biennale (offerta web): sconto del 52% e profitti massimizzati grazie alla nostra offerta web esclusiva.

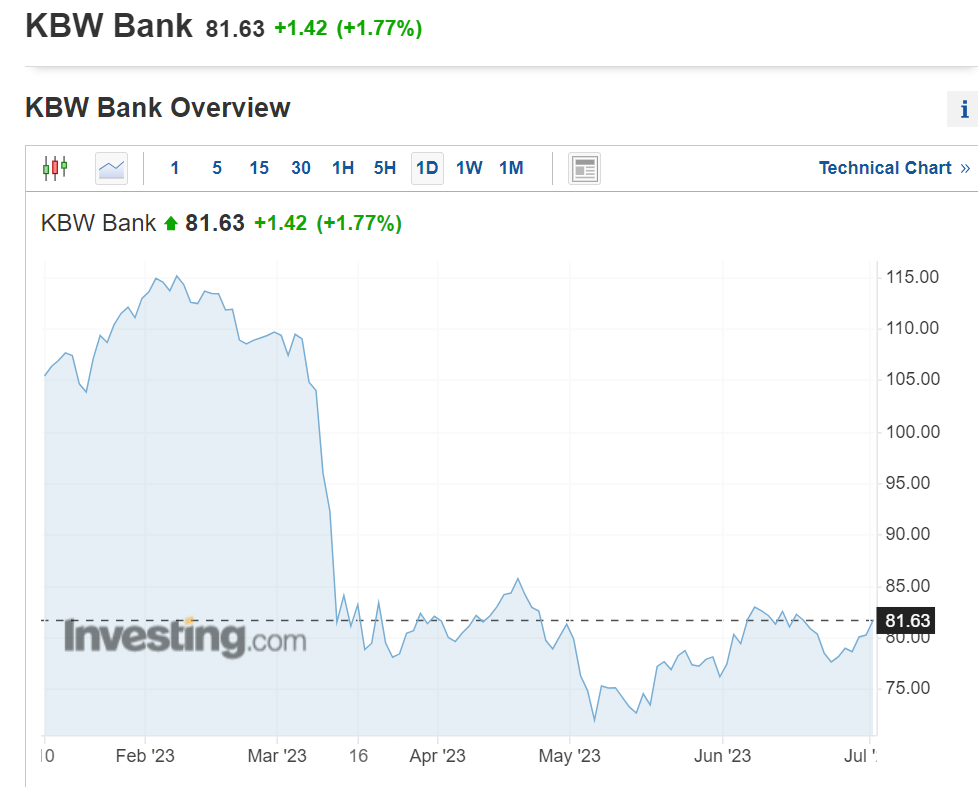

Gli investitori erano comprensibilmente nervosi in vista degli stress test, con la volatilità nel settore alle stelle dopo il crollo della Silicon Valley e della Signature Bank a marzo.

Tuttavia, le 23 banche statunitensi più grandi hanno passato a pieni voti gli annuali stress test della Federal Reserve.

L’esito positivo ha avuto un impatto significativo sul mercato azionario, portando a rialzi in tutto il settore a Wall Street. Infatti, l’indice KBW Bank è balzato del 5% a giugno, la prima chiusura mensile positiva dal gennaio scorso.

Fonte: Investing.com

Come previsto, venerdì scorso, dopo la chiusura dei mercati, JPMorgan (NYSE:JPM), Wells Fargo (NYSE:WFC), Goldman Sachs (NYSE:GS), Morgan Stanley (NYSE:MS) e Citigroup (NYSE:C) hanno annunciato un aumento dei dividendi per il terzo trimestre.

Quindi, vale la pena comprare questi titoli ai livelli attuali?

Usando InvestingPro, analizzeremo le 4 banche statunitensi più grandi in termini di asset, in base ai dati della Fed: JPMorgan, Bank of America (NYSE:BAC), Citigroup e Wells Fargo.

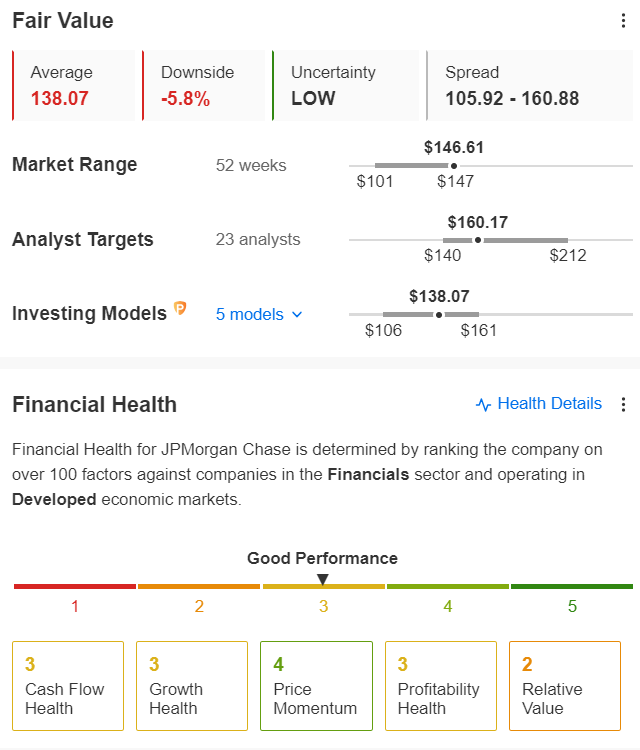

1. JP Morgan

JPMorgan, con sede a New York, è la banca più grande degli Stati Uniti. Secondo InvestingPro, ha un fair value di 138,07 dollari, il rischio è basso e la sua salute finanziaria è buona.

Fonte: InvestingPro

La banca alza il dividendo da 12 anni consecutivi, un record straordinario, offrendo agli azionisti un alto ritorno. Inoltre, gli analisti del settore esprimono fiducia nella redditività della banca per l’anno in corso, grazie alla forte performance dell’ultimo decennio.

Tuttavia, InvestingPro evidenzia alcuni fattori da tenere d’occhio, come le operazioni con un P/E alto rispetto alla crescita degli utili a breve termine ed i margini di profitto lordi deboli.

Cresce l’attesa per la call sul Q2 2023 in programma per il 14 luglio. Negli ultimi 12 mesi, gli analisti hanno alzato le aspettative sugli EPS per questo trimestre del 14,1%, prevedendo un rialzo da 3,29 a 3,75 dollari per azione.

Fonte: InvestingPro

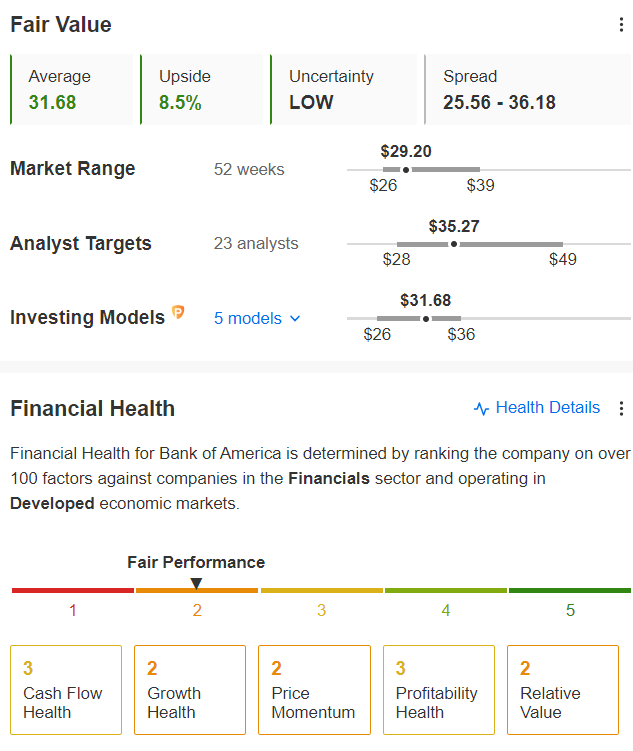

2. Bank of America

Bank of America, secondo InvestingPro, ha un fair value di 31,68 dollari. La valutazione suggerisce che la banca ha un livello di rischio basso e che la sua salute finanziaria resta soddisfacente.

Fonte: InvestingPro

Il punto di forza di Bank of America, come sottolinea InvestingPro, è il suo costante aumento dei dividendi per nove anni di fila. Tuttavia, bisogna fare attenzione ad alcuni fattori. I deboli margini di profitto lordi, l’aumento su base annua dei debiti totali e il downgrade delle previsioni sugli utili da parte di cinque analisti sono tra le aree da monitorare.

Negli ultimi 12 mesi, gli analisti hanno rivisto le aspettative sugli EPS per questo trimestre, abbassandole del 16,8% da 1,02 a 0,85 dollari per azione. La compagnia annuncerà i risultati del secondo trimestre 2023 il 18 luglio.

Fonte: InvestingPro

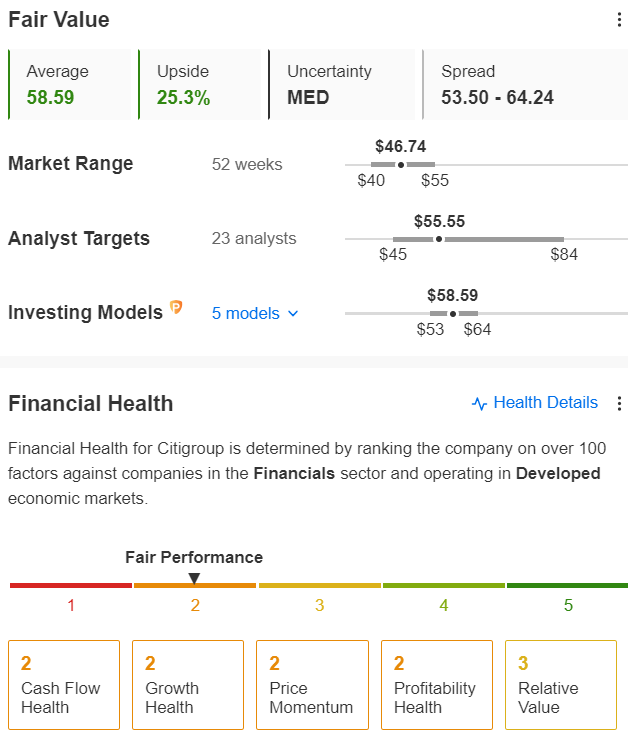

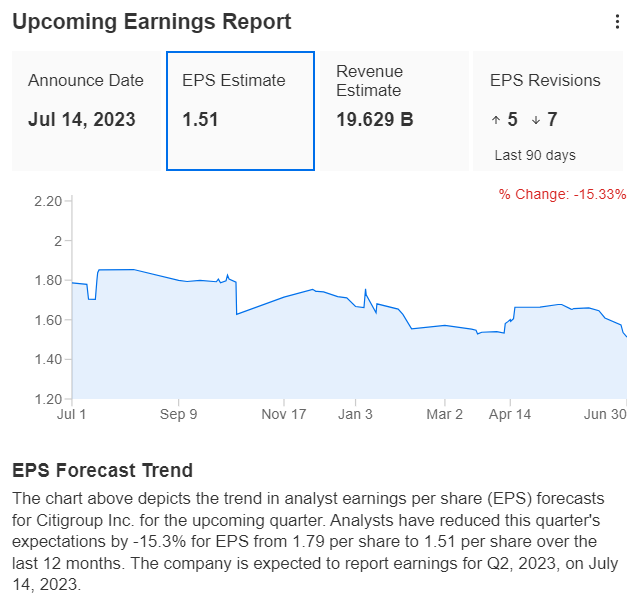

3. Citigroup

InvestingPro riporta che Citigroup ha un fair value di 58,59 dollari, un livello di rischio medio e una performance accettabile in termini di salute finanziaria.

Fonte: InvestingPro

InvestingPro evidenzia alcuni punti di forza di Citigroup, compreso il multiplo degli utili basso e i costanti pagamenti dei dividendi per 12 anni consecutivi.

Ci sono però dei fattori a cui prestare attenzione, come i margini di profitto lordi deboli, l’alta volatilità del prezzo delle azioni e le revisioni al ribasso delle previsioni sugli utili da parte di cinque analisti.

Negli ultimi 12 mesi, gli analisti hanno rivisto le aspettative sugli EPS per questo trimestre, abbassandole del 15,3% da 1,79 a 1,51 dollari per azione. La compagnia annuncerà i risultati del secondo trimestre 2023 il 14 luglio.

Fonte: InvestingPro

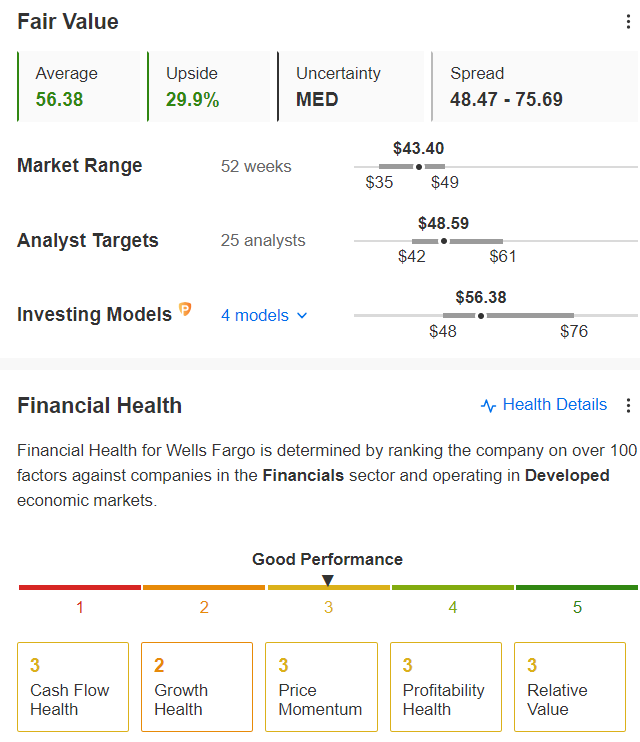

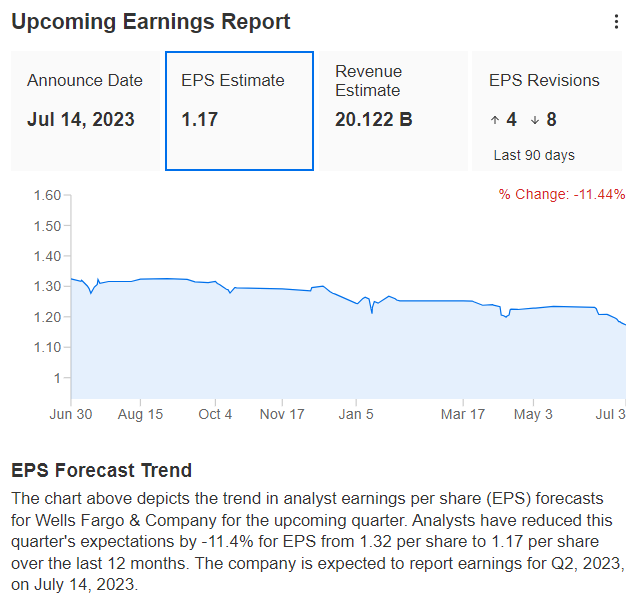

4. Wells Fargo

Wells Fargo opera in 35 paesi e serve oltre 70 milioni di clienti. Secondo InvestingPro, il fair value della banca è di 56,38 dollari, con un livello di rischio medio ed una decente salute finanziaria.

Fonte: InvestingPro

La banca paga i dividendi da ben 52 anni di fila.

Tuttavia, bisogna prestare attenzione ad alcuni fattori, come le revisioni al ribasso delle previsioni sugli utili da parte di sei analisti e i margini di profitto lordi deboli.

Negli ultimi 12 mesi, gli analisti hanno rivisto le aspettative sugli EPS per questo trimestre, abbassandole dell’11,4% da 1,32 a 1,17 dollari per azione. Wells Fargo annuncerà i risultati del secondo trimestre 2023 il 14 luglio.

Fonte: InvestingPro

State pensando di aggiungere nuovi titoli al vostro portafoglio o di disinvestire da titoli poco performanti? Se desiderate accedere alle migliori informazioni di mercato per ottimizzare i vostri investimenti, vi consigliamo di provare gratuitamente per sette giorni lo strumento professionale di InvestingPro.

Accedete a dati di mercato di prima mano, a fattori che influenzano i titoli e ad analisi complete. Approfittate di questa opportunità visitando il link e sbloccate il potenziale di InvestingPro per migliorare le vostre decisioni di investimento.

E ora, potete acquistare l’abbonamento ad un prezzo ridotto. I nostri esclusivi sconti estivi continuano!

InvestingPro torna in offerta!

Approfittate degli incredibili sconti sui nostri piani di abbonamento:

Non perdete questa opportunità limitata nel tempo di accedere a strumenti all’avanguardia, analisi di mercato in tempo reale e le migliori opinioni degli esperti.

Iscrivetevi oggi stesso a InvestingPro e liberate il vostro potenziale di investimento. Affrettatevi, gli Sconti estivi non dureranno per sempre!

Nota: Questo articolo ha scopo puramente informativo; non costituisce una sollecitazione, un’offerta, un consiglio, o una raccomandazione di investimento e non è inteso a incentivare in alcun modo l’acquisto di asset.

Quale titolo dovresti acquistare nel prossimo trade?

Con le valutazioni che schizzano nel 2024, molti investitori non se la sentono di investire in borsa. Sei indeciso su dove investire? Accedi ai nostri portafogli e scopri le nostre opportunità ad alto potenziale.

Solo nel 2024, i ProPicks IA hanno identificato 2 titoli che sono schizzati di oltre il 150%, 4 titoli saliti di oltre il 30%, e altri 3 che sono saliti di oltre il 25%. Si tratta di dati che lasciano di stucco.

Con i portafogli adatti ai titoli degli indici Dow, S&P, ai titoli tech e a quelli Mid Cap è possibile esplorare varie strategie per creare ricchezza.