Oggi, come richiesto da voi lettori l’analisi riguarderà un’altra banca italiana: Intesa Sanpaolo (BIT:ISP) S.p.A.. Dopo aver discusso nell’analisi di ieri Unicredit (BIT:CRDI) Spa, il focus resta ancora sul settore bancario. Prima di entrare nel vivo dell’analisi come al solito vi do il benvenuto in questa rubrica dedicata all’analisi dei titoli azionari, e qualora aveste delle domande o semplicemente un’opinione da esprimere, vi invito ad usare la sezione sottostante dei commenti, in cui possiamo interagire più attivamente. Potete anche sfruttare quello spazio per richiedere un’analisi su un titolo di vostro interesse qualora vi apprezziate il mio approccio all’analisi dei titoli (per non perdervi le mie analisi cliccando il pulsante “segui” riceverete una notifica nel momento di pubblicazione di un mio nuovo articolo).

La storia di questo titolo è molto ben radicata nella storia, e probabilmente più di quanto si possa credere: la banca come la conosciamo oggi nasce dalla fusione di due distinti gruppi (Banca Intesa S.p.A. e SanPaolo IMI (LON:IMI) S.p.A.) nel 2007, tuttavia il gruppo Sanpaolo radica le sue origini nella fine del 1500, precisamente nel 1563 nella città di Torino. Dalla Compagnia di San Paolo poi siamo arrivati nel 1998, dove a seguito di una fusione è nata SanPaolo IMI, la quale, come già detto, nel nuovo millennio vedrà la fusione finale dando vita al gruppo bancario Intesa Sanpaolo S.p.A..

Il gruppo nel corso della sua storia è stato protagonista di molti assorbimenti di altri gruppi bancari, tra cui le banche venete fallite nel 2017 e il gruppo UBI Banca (BIT:UBI) nel 2020. Queste capacità di acquisizione di decine di gruppi derivano chiaramente anche dalla mole dell’istituto bancario, il quale è il più grande in Italia e ricopre un ruolo di rilievo anche nel panorama europeo. A riprova di quanto appena detto, il market cap di Intesa è inferiore solo a quello di Enel (BIT:ENEI) (che è la società a maggiore capitalizzazione nel FTSE MIB) ed Eni (BIT:ENI) Spa, piazzandosi sul podio dei titoli che maggiormente influenzano il nostro indice.

Avvicinandoci all’analisi tecnica del titolo, possiamo primariamente analizzare come il titolo ha performato in passato in termini percentuali e paragonato al paniere di riferimento, quindi l’indice italiano. Guardando ad un orizzonte temporale di 5 anni (a partire da gennaio 2018) possiamo una sotto-performance della banca rispetto al FTSE MIB piuttosto importante: -24% per Intesa Sanpaolo contro +16% per l’indice italiano. Guardando invece un arco temporale doppio per ampiezza (da gennaio 2013) notiamo che il titolo, nonostante un andamento a rilento rispetto all’indice di Piazza Affari, ha sovraperformato (sebbene di pochi punti percentuali) il paniere di riferimento: +63% per Intesa contro +56% per il MIB; un andamento simile lo si ha pure negli ultimi 20 anni (+34,5% per Intesa contro +21% dell’indice). Questi dati potrebbero far pesare meno la sottoperformance del titolo dell’ultimo quinquennio, dimostrando come la banca storicamente abbia sempre garantito ritorni al di sopra del paniere di riferimento.

Spostandoci sui grafici, e guardando gli andamenti più recenti abbiamo a che fare con delle criticità a livello macroeconomico che non favoriscono una ripresa delle quotazioni.

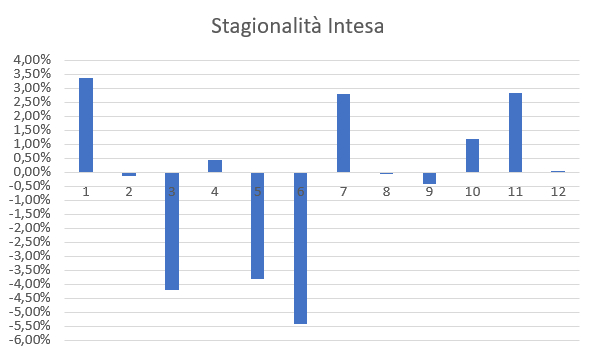

I prezzi come si può vedere stanno seguendo bene la trend-line ribassista, segnando dei massimi decrescenti su base giornaliera e settimanale, mentre sono sostenuti dal basso da un’altra linea di tendenza di breve periodo. Questo potrebbe condurre primariamente ad una lateralità dei prezzi fintanto che uno dei due livelli dinamici verrà rotto, dando alternativamente una direzionalità rialzista o ribassista. In questo momento il titolo non presenta molti spunti operativi e se andiamo a considerare quello che è il rapporto rischio/rendimento appare chiaro che posizionarsi al rialzo da questi livelli non è conveniente, e se sommiamo a ciò lo stress a cui è sottoposto il settore bancario, una stagionalità negativa otteniamo ancora una volta che l’acquisto di azioni Intesa in questo periodo non sia favorevole. Di seguito lascio un grafico che rappresenta l’andamento stagionale del titolo con le performances mensili i punti percentuali (sull'asse orizzontale sono indicati i mesi con i numeri da 1 a 12, sull'asse verticali la performance).

Concludendo l’analisi, gli approcci che valuto migliori da questi livelli di prezzo possono essere sostanzialmente due: attendere, oppure vendere il titolo. I vari supporti evidenziati in verde nei grafici precedenti possono essere degli eventuali target per un’operatività short (con un movimento al ribasso potenziale del -14%, fino alla soglia dei 2,08 euro per azione).

Vi ringrazio per l’attenzione e vi auguro una buona giornata di trading!

Disclaimer: il presente articolo non ha alcuna finalità di consulenza finanziaria e non rappresenta un consiglio su come investire o disinvestire i propri soldi. La consapevole valutazione dell'investitore non può essere in alcun modo sostituita, anche alla luce del personale profilo di rischio.