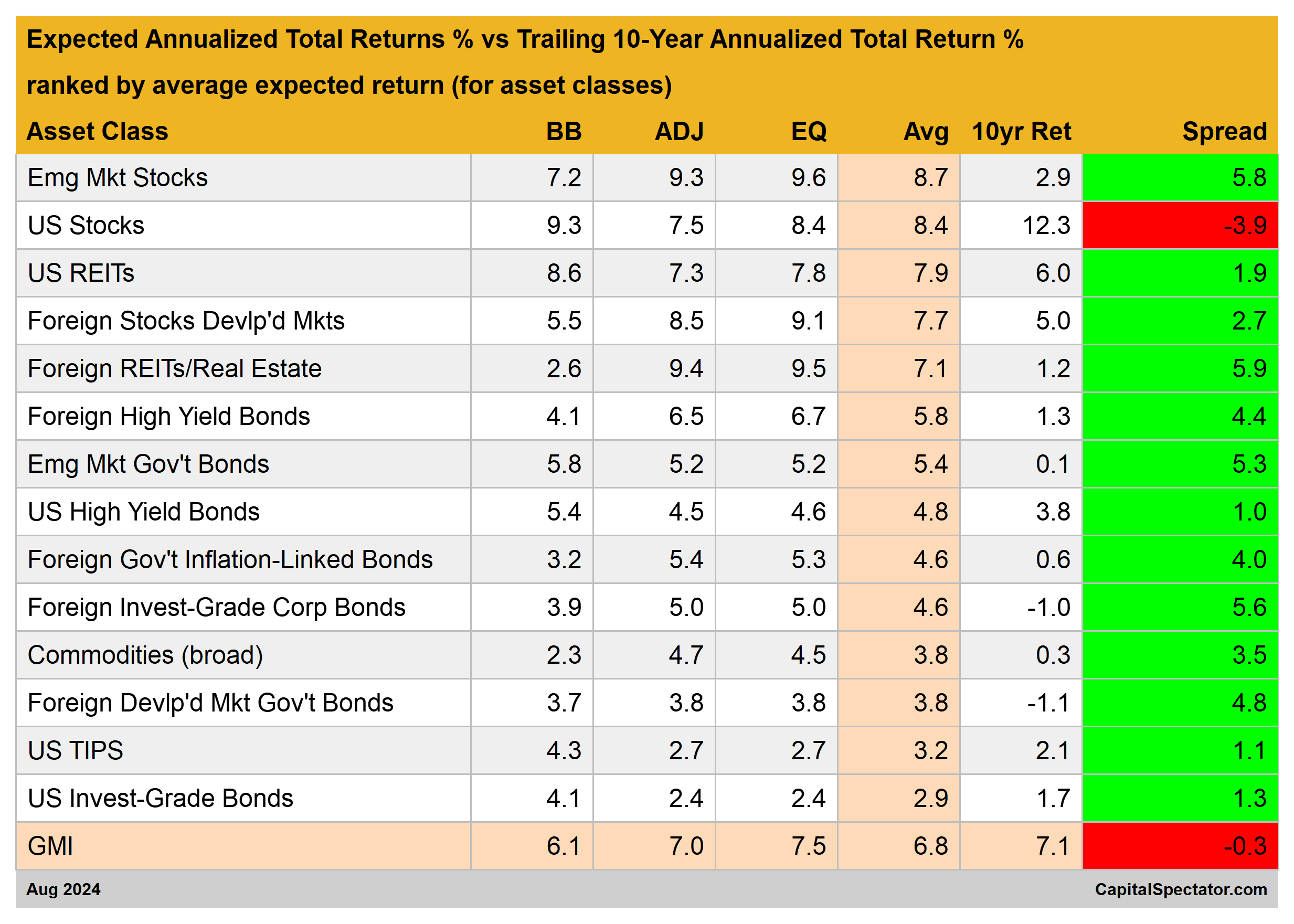

La revisione delle previsioni di rendimento a lungo termine del Global Market Index (GMI) è scesa ancora in agosto.

La flessione segna il secondo calo consecutivo del rendimento atteso per il GMI, un benchmark non gestito che detiene tutte le principali classi di asset (eccetto la liquidità) secondo le ponderazioni di mercato attraverso una serie di ETF proxy.

La stima a lungo termine del GMI è scesa a un rendimento annualizzato del 6,8%, dal 7,0% del mese precedente, in base alla media di tre modelli (definiti di seguito).

In linea con i risultati della storia recente, le azioni statunitensi continuano a rappresentare l’eccezione per quanto riguarda il rendimento atteso rispetto alla sua storia e alle varie asset class che compongono il GMI.

La previsione media per le azioni americane è ben al di sotto della sua performance a 10 anni. Ne consegue che le azioni statunitensi dovrebbero ottenere risultati inferiori nei prossimi anni rispetto al rendimento realizzato dal mercato nell’ultimo decennio.

Al contrario, le altre principali classi di asset continuano a registrare previsioni di rendimento superiori ai loro record decennali. Il consiglio che ne consegue è che la scelta di un portafoglio diversificato a livello globale appare più interessante rispetto all’ultimo decennio.

Il GMI rappresenta un benchmark teorico per il portafoglio “ottimale” adatto all’investitore medio con un orizzonte temporale infinito. Su questa base, il GMI è utile come punto di partenza per personalizzare l’asset allocation e il design del portafoglio in base alle aspettative, agli obiettivi, alla tolleranza al rischio, ecc. dell’investitore. La storia del GMI suggerisce che la performance di questo benchmark passivo è competitiva con la maggior parte delle strategie attive di asset allocation, soprattutto dopo aver aggiustato il rischio, i costi di negoziazione e le tasse.

È probabile che alcune, la maggior parte o forse tutte le previsioni di cui sopra siano in qualche misura errate. Le proiezioni di GMI, tuttavia, dovrebbero essere un po’ più affidabili rispetto alle stime dei suoi componenti. Le previsioni per i mercati specifici (azioni statunitensi, materie prime, ecc.) sono soggette a una maggiore volatilità e a un errore di inseguimento rispetto all’aggregazione delle previsioni nella stima del GMI, un processo che può ridurre alcuni degli errori nel tempo.

Un altro modo di considerare le proiezioni di cui sopra è quello di utilizzare le stime come base per affinare le aspettative.

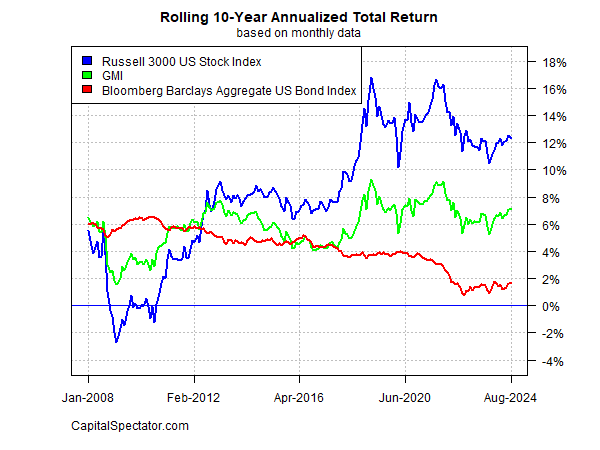

Per capire come si è evoluto nel tempo il rendimento totale realizzato da GMI, si consideri il track record del benchmark su base annualizzata a 10 anni.

Il grafico seguente confronta la performance del GMI rispetto all’equivalente delle azioni e delle obbligazioni statunitensi fino al mese scorso. Il rendimento attuale di GMI negli ultimi dieci anni è del 7,1%, un valore medio rispetto alla storia recente.

Ecco un breve riassunto di come vengono generate le previsioni e le definizioni delle altre metriche riportate nella tabella precedente:

BB: Il modello Building Block utilizza i rendimenti storici come proxy per stimare il futuro. Il periodo campione utilizzato parte dal gennaio 1998 (la prima data disponibile per tutte le classi di attività sopra elencate). La procedura consiste nel calcolare il premio al rischio per ogni classe di attività, calcolare il rendimento annualizzato e quindi aggiungere un tasso privo di rischio atteso per generare una previsione di rendimento totale. Per il tasso privo di rischio previsto utilizziamo l’ultimo rendimento del Treasury Inflation-Protected Security a 10 anni (TIPS). Questo rendimento è considerato una stima di mercato del rendimento reale (aggiustato per l’inflazione) privo di rischio per un’attività “sicura”; questo tasso “privo di rischio” viene utilizzato anche per tutti i modelli illustrati di seguito. Si noti che il modello BB qui utilizzato si basa (vagamente) su una metodologia originariamente delineata da Ibbotson Associates (una divisione di Morningstar).

EQ: Il modello Equilibrium inverte il rendimento atteso in funzione del rischio. Piuttosto che cercare di prevedere direttamente il rendimento, questo modello si basa sul quadro, in qualche modo più affidabile, dell’utilizzo di metriche di rischio per stimare la performance futura. Il processo è relativamente robusto perché prevedere il rischio è leggermente più facile che prevedere il rendimento. I tre input:

* Una stima del prezzo di mercato atteso del rischio del portafoglio complessivo, definito come Sharpe ratio, ovvero il rapporto tra i premi al rischio e la volatilità (deviazione standard). Nota: il “portafoglio” qui e in tutto il testo è definito come GMI

* La volatilità attesa (deviazione standard) di ogni attività (componenti di mercato di GMI)

* La correlazione attesa per ogni attività rispetto al portafoglio (GMI).

Questo modello di stima dei rendimenti di equilibrio è stato inizialmente delineato in un articolo del 1974 del professor Bill Sharpe. Per una sintesi, si veda la spiegazione di Gary Brinson nel Capitolo 3 di The Portable MBA in Investment. Ho esaminato il modello anche nel mio libro Dynamic Asset Allocation. Da notare che questa metodologia stima inizialmente un premio di rischio e poi aggiunge un tasso privo di rischio atteso per ottenere previsioni di rendimento totale. Il tasso privo di rischio atteso è illustrato nel precedente paragrafo BB.

ADJ: Questa metodologia è identica al modello Equilibrium (EQ) descritto in precedenza, con una sola eccezione: le previsioni vengono corrette in base ai fattori di slancio a breve termine e di mean reversion a lungo termine. Il momentum è definito come il prezzo attuale rispetto alla media mobile a 12 mesi. Il fattore di mean reversion è stimato come il prezzo corrente rispetto alla media mobile a 60 mesi (5 anni). Le previsioni di equilibrio vengono corrette in base ai prezzi correnti rispetto alle medie mobili a 12 e 60 mesi. Se i prezzi correnti sono superiori (inferiori) alle medie mobili, le stime dei premi per il rischio non aggiustati vengono diminuite (aumentate). La formula di aggiustamento consiste semplicemente nel prendere l’inverso della media del prezzo corrente rispetto alle due medie mobili. Ad esempio, se il prezzo attuale di una classe di asset è superiore del 10% rispetto alla media mobile a 12 mesi e del 20% rispetto alla media mobile a 60 mesi, la previsione non corretta viene ridotta del 15% (la media del 10% e del 20%). La logica qui è che quando i prezzi sono relativamente alti rispetto alla storia recente, le previsioni di equilibrio si riducono. Al contrario, quando i prezzi sono relativamente bassi rispetto alla storia recente, le previsioni di equilibrio aumentano.

Avg: questa colonna rappresenta la media semplice delle tre previsioni per ogni riga (classe di asset).

Ritorno a 10 anni: Per una prospettiva sui rendimenti effettivi, questa colonna mostra il rendimento totale annualizzato a 10 anni per le classi di asset fino al mese target corrente.

Spread: Previsione media del modello meno il rendimento a 10 anni.