Oggi è giornata di scadenze tecniche dello specialistico mercato delle opzioni. Scadranno tutti i contratti mensili sui futures, indici e azioni. Alle 9,00 chiuderanno i contratti Idem, alle 12,00 ed alle 13,00 i contratti Eurex, Stoxx e Dax, e successivamente i contratti del Cme. Molti operatori tireranno un sospiro di sollievo. Molti altri sposteranno i propri contratti su altre scadenze ed altri strike. Altri operatori alleggeriranno semplicemente le posizioni che hanno dovuto utilizzare in funzione di ricopertura.

Tutti i mercati finanziari europei hanno rotto al rialzo importati aree di valore monetario dove la componente call è andata inevitabilmente in difficoltà costringendo gli operatori a continue azioni di ricopertura con future ed opzioni. Leggermente più attardato è stato S&P500 che è rimasto costantemente a ridosso di Va+40 mentre in pole position si trovano i sottostanti dell'Eurex con in testa il Dax dove i prezzi hanno mandato Itm oltre il 77% di call.

Andiamo adesso a vedere sui grafici quali sono state le aree di lavoro di questi mercati e come si sono posizionati gli operatori su questa scadenza. Utilizzeremo quindi il semplice grafico della funzione di ripartizione che, tramite una funzione cumulata, ci visualizza le varie aree dove put e call iniziano ad essere in difficoltà. Affiancheremo questo grafico alla lettura del differenziale delle movimentazioni da inizio mese di Aprile. Non faremo inferenze sulla componente future che sappiamo essere stata chiamata in causa più volte in funzione di hedging.

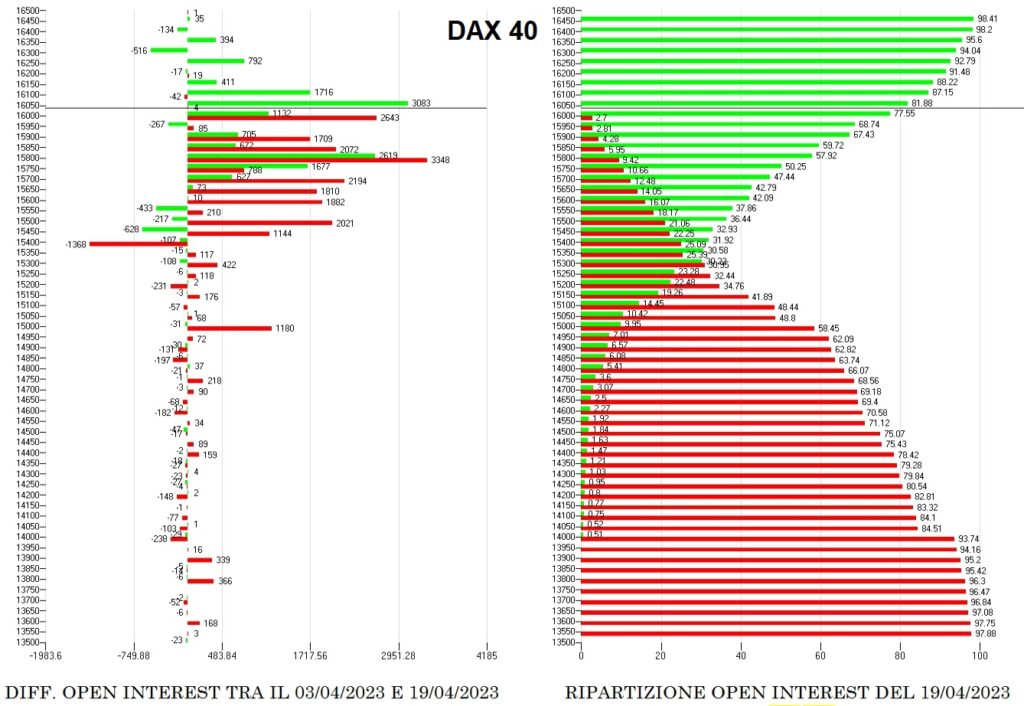

DAX40

Sul Dax si vede molto bene come gli operatori hanno lavorato sulla chain delle opzioni con importanti ingressi di put sotto al prezzo e contemporaneamente hanno creato aree di ricopertura in area 15800 e 16000. Le prime call nette le troviamo a 16050 e 16100.

La ripartizione ci mostra come i prezzi, sotto la spinta delle ricoperture effettuate con future e opzioni, siano arrivati su Va+70 dove oltre il 70% di call sono Itm.

FTSEMIB40

Sul Ftsemib notiamo come, negli ultimi venti giorni gli operatori, insieme a continui flussi di future in funzione di ricopertura hanno lavorato con insistenza e con contratti in aumento le aree 26500 e 27250. Chiusure di contratti sono visibili Atm a strike 27500 mentre le prime call nette sono evidenti a 28000.

La funzione di ripartizione ci mostra che i prezzi sono arrivati a ridosso di Va+60 dove oltre il 60% di call scadrebbe Itm.

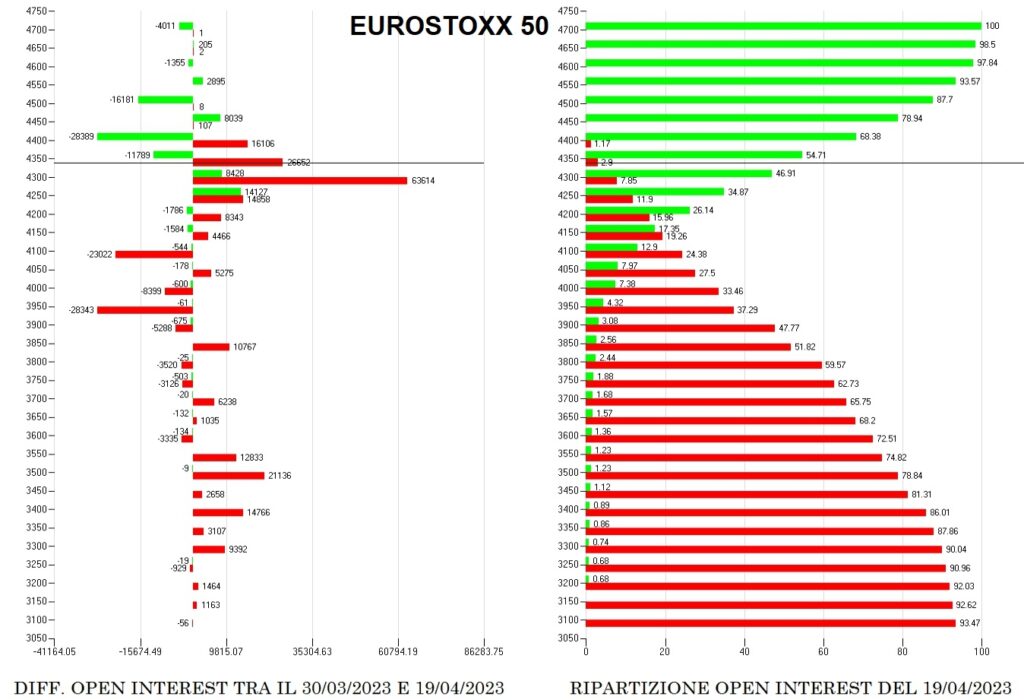

EUROSTOXX50

Anche su Eurostoxx50 i prezzi hanno costretto gli operatori ad azioni di ricopertura con continui ingressi di future e put sotto al prezzo. Negli ultimi venti giorni sono evidenti i rollover interni di put con forti ingressi tra 4300 e 4350. Tante sono state le chiusure di call e il primo strike netto, peraltro con pochi contratti, lo troviamo a 4450.

La funzione di ripartizione ci mostra che i prezzi hanno superato Va+40 e sono attualmente a ridosso di un'area dove oltre il 50% di call scadrebbe Itm.

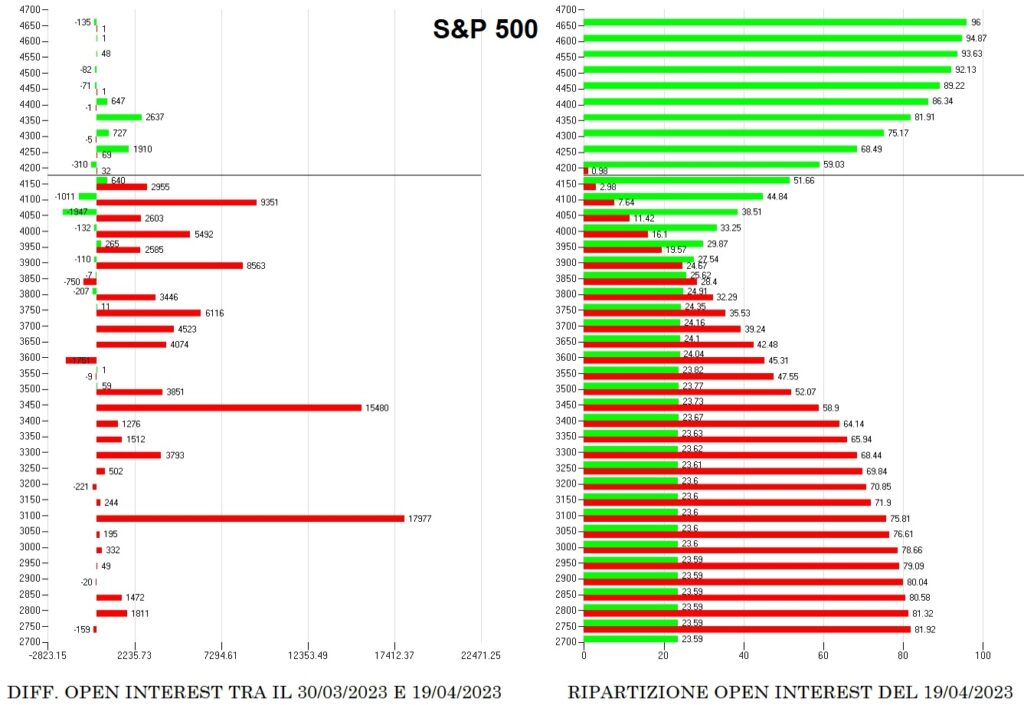

S&P500

Anche su S&P500 il grafico del differenziale degli ultimi venti giorni ci mostra una situazione di assoluta forza con tantissimi ingressi di put sotto al prezzo ed a tutti gli strike. Contemporaneamente alle put sono entrati a mercato numerose quantità di future in funzione di ricopertura delle tante call che stavano diventando Itm.

Attualmente, sulla mappa monetaria, S&P500 si trova in una posizione molto simile ai sottostanti europei posizionando il rischio esattamente sopra Va+40.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Le scadenze tecniche del 21 aprile

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.