Le nubi macro rimangono all'orizzonte.

Ovunque si guardi, si vedono modelli economici insostenibili: ci si affida a una crescita alimentata dal debito (Stati Uniti), si cerca di spremere modelli di crescita esauriti (Cina) o si soccombe a una morte lenta e dolorosa (Europa).

Oggi facciamo un passo indietro e parliamo dei modelli di business che l'Europa e gli Stati Uniti stanno perseguendo.

Vediamo insieme di capire cosa ci aspetta e come preparare i portafogli di conseguenza.

L'Europa sta lentamente morendo.

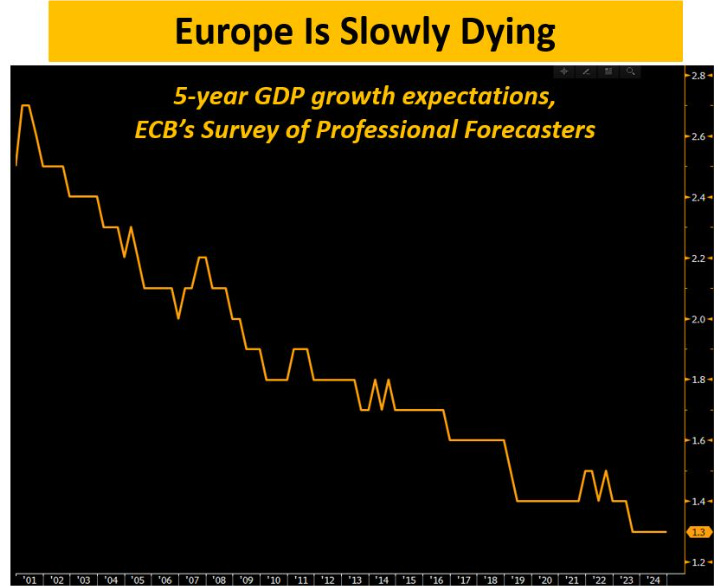

A riprova di ciò, ecco uno dei grafici più deprimenti che vedrete oggi:

Il grafico qui sopra mostra una scomoda verità per l'Europa.

I previsori professionali della BCE prevedono che la crescita a 5 anni di PIL in Europa sarà solo dell'1,3%, il livello più basso di sempre. Prima della Grande Crisi Finanziaria, questo dato era costantemente superiore al 2,0% in termini reali.

Quindi, mentre si parla dei "ruggenti anni '20" per gli Stati Uniti e mentre si osservano paesi come l'India che registrano risultati particolarmente positivi, in Europa ci si trova a dover rispondere ad alcune domande difficili.

Perché la crescita è così bassa e si prevede che rimarrà tale?

- Un'infrastruttura europea imperfetta e nessun miglioramento in vista: gestiamo un'"unione" con una politica monetaria, politiche fiscali diverse e senza un'unione bancaria o dei mercati dei capitali.

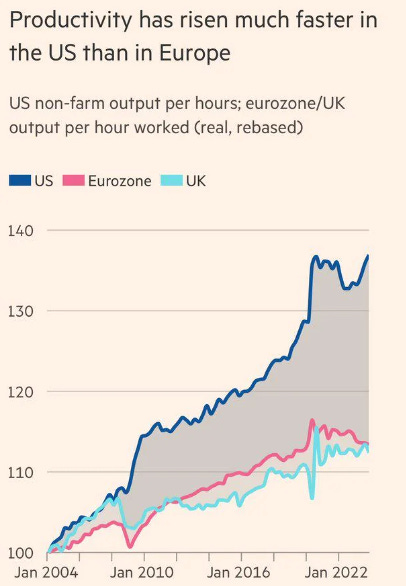

- Produttività scarsa e assenza di riforme strutturali: sebbene siano state sempre sbandierate, i politici europei non sono impegnati in riforme per migliorare strutturalmente la produttività.

Negli ultimi oltre 20 anni, la crescita della produttività europea è stata di un misero ~1% all'anno.

Gli Stati Uniti stanno diventando sempre più produttivi a un ritmo molto più veloce:

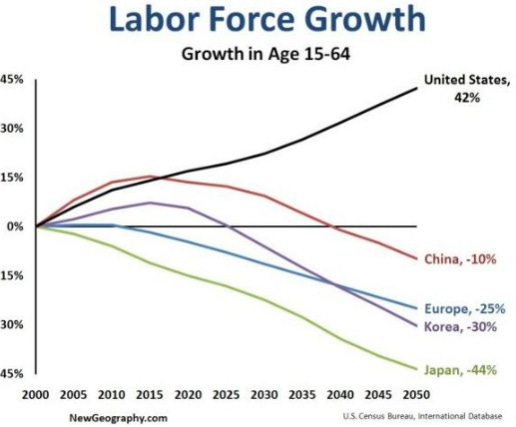

3. Demografia negativa e in peggioramento;

I bassi tassi di natalità implicano che l'Europa vedrà la sua forza lavoro ridursi del 25% (!) nei prossimi 20-30 anni:

Ma non solo: è anche una questione di mettere le persone al lavoro in primo luogo.

In Italia, il tasso di partecipazione delle donne alla forza lavoro non raggiunge nemmeno il 60%.

4. Nessuna propensione alla vera innovazione, e invece un appetito insaziabile per una regolamentazione sempre maggiore.

L'Europa sta lentamente morendo.

Eppure i mercati sono ancora in La-La Land.

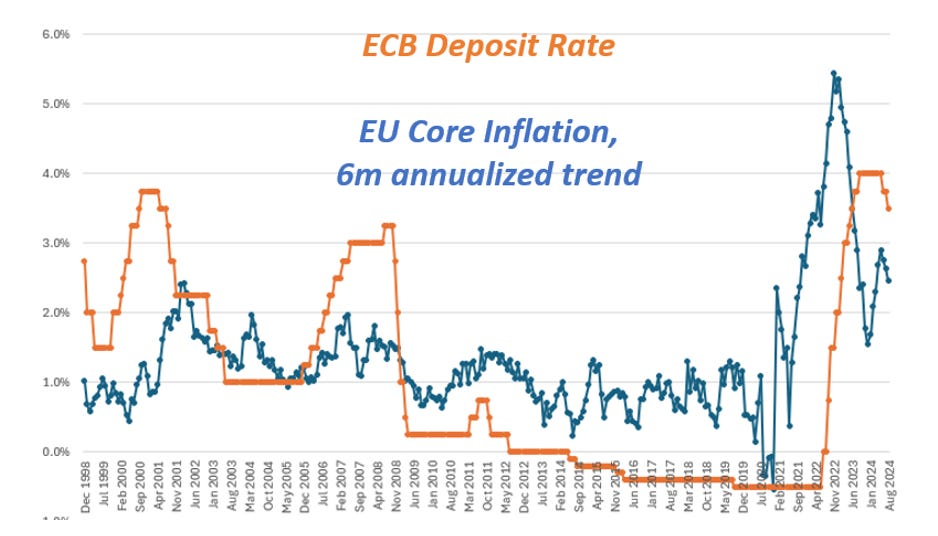

Questa settimana, BCE ha tagliato ancora una volta i tassi di interesse, ma i tassi nominali rimangono ancora troppo alti rispetto alla tendenza di fondo di inflazione.

Come mostra il grafico sottostante, l'Europa ha bisogno di tassi d'interesse inferiori (!) al livello dell'inflazione per avere una politica monetaria sufficientemente allentata da stimolare almeno un po' di crescita:

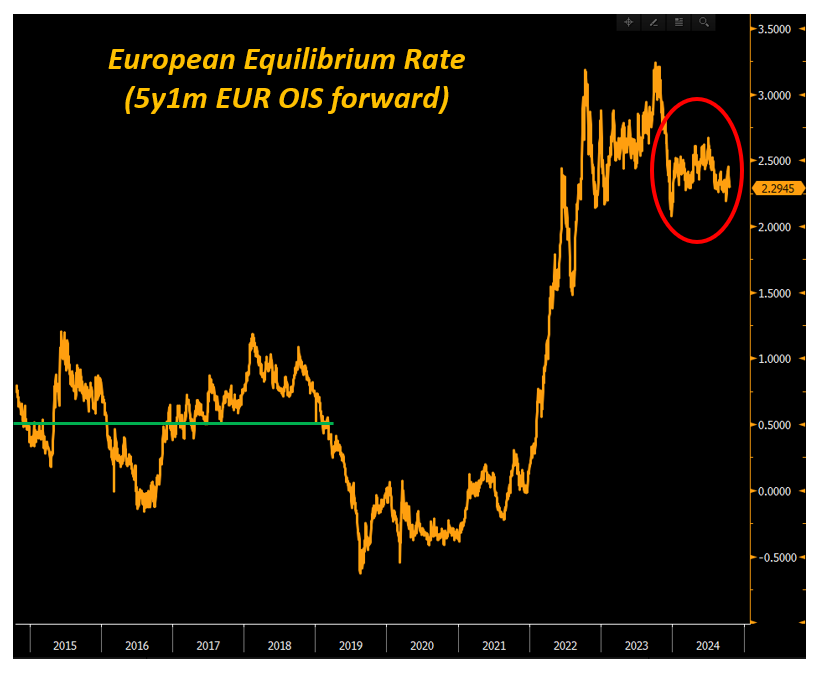

Il grafico seguente è un altro modo per rappresentare questa incoerenza dei prezzi del mercato obbligazionario.

Il tasso nominale di equilibrio di lungo periodo rappresenta il tasso di interesse nominale che consente a un'economia di funzionare senza problemi e di raggiungere il suo tasso di crescita potenziale mentre l'inflazione si aggira intorno al 2%.

Si tratta di un tasso di interesse che ''equilibra'' l'economia.

Prima della pandemia, il prezzo medio del tasso nominale di equilibrio di lungo periodo in Europa era +0,5%.

Oggi è superiore al +2,0%.

Che cosa è cambiato in Europa perché l'economia possa strutturalmente gestire tassi di interesse più elevati molto meglio di prima della pandemia?

A mio parere, nulla.

Anzi, ora le cose sembrano un po' peggiorare:

L'Europa paziente sta morendo.

Meglio assicurarsi che il proprio portafoglio sia preparato ad affrontarlo.

Parliamo ora del modello economico statunitense.

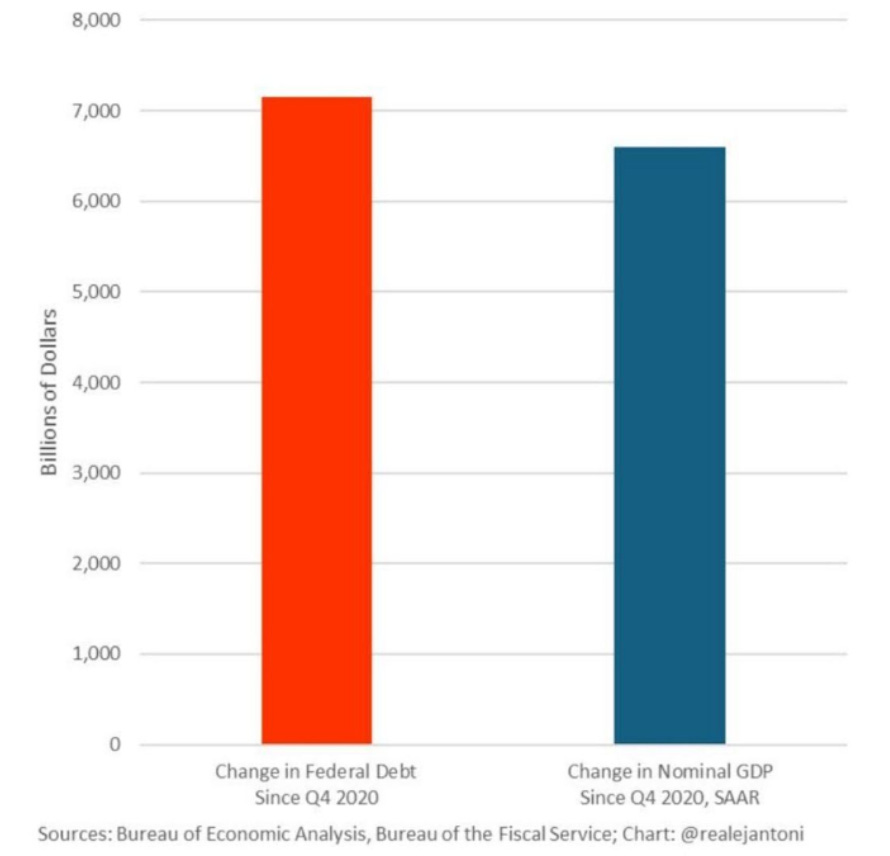

Ecco alcune statistiche sconcertanti sull'economia statunitense dalla metà del 2020:

1) PIL nominale degli Stati Uniti è cresciuto di circa 7 trilioni di euro.

2) Il debito totale degli Stati Uniti è cresciuto di circa 8,5 trilioni.

Economia alimentata dal debito, crescita alimentata dal debito:

Guardate questo eccellente grafico di E.J. Antoni.

Mostra come la crescita nominale degli Stati Uniti (blu) sia aumentata meno dell'aumento del debito pubblico federale (rosso).

Se si aggiunge il debito del settore privato, la barra rossa supera la soglia degli 8.000 miliardi.

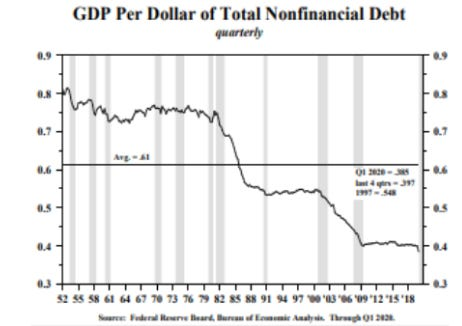

Dobbiamo preoccuparci di questo modello di crescita alimentato dal debito?

Il nostro sistema monetario è incentrato sulla creazione di debito/credito per sostenere la crescita economica. Non c'è nulla di intrinsecamente negativo in questo, ma la chiave è usare il nuovo debito per finanziare investimenti produttivi e riforme.

In questo senso siamo andati sempre peggio:

Come mostra il grafico qui sopra, per ogni nuovo dollaro di debito finiamo per creare molto meno di un nuovo dollaro di crescita del PIL.

Quindi: sì, l'economia statunitense ha fatto incredibilmente bene dal 2020.

Ma più che di crescita organica, si tratta ancora una volta di una crescita alimentata dal debito.

Chiunque vinca le elezioni presidenziali statunitensi, potete star certi che ci sarà sempre più creazione di debito per cercare di alimentare la crescita economica degli Stati Uniti.

Questo modello può continuare a prosperare?

Ne parlerò nel pezzo di ricerca sulle elezioni americane della prossima settimana.

Disclaimer: questo articolo è stato pubblicato originariamente su The Macro Compass. Entrate a far parte di questa vivace comunità di investitori macro, asset allocator ed hedge fund.