- Tutti i tipi di strumenti

- Indici

- Azioni

- ETF

- Fondi

- Mat. prime

- Valute

- Cripto

- Obbl.

- Certificati

Per Favore, prova con una nuova ricerca

L'indice di volatilità è così basso che deve salire

volatility index è così basso che prima o poi dovrà salire. Sembra ovvio, ma quest'anno, nonostante la crisi bancaria, l'aumento dei tassi di interesse e il rallentamento dei dati economici, gli investitori continuano ad abbandonare le coperture in un clima di ottimismo rialzista.

Ma cos'è esattamente l'indice di volatilità, più comunemente chiamato "VIX", e perché è importante?

"Il Cboe Volatility Index (VIX) è un indice in tempo reale che rappresenta le aspettative del mercato sulla forza relativa delle variazioni di prezzo a breve termine dell'indice S&P 500 (SPX). Essendo derivato dai prezzi delle opzioni dell'indice SPX con scadenza a breve termine, genera una proiezione a 30 giorni della volatilità. La volatilità, ovvero la velocità di variazione dei prezzi, è spesso considerata un modo per misurare il sentimento del mercato, in particolare il grado di paura dei partecipanti al mercato.

È un indice importante nel mondo del trading e degli investimenti perché fornisce una misura quantificabile del rischio di mercato e del sentimento degli investitori". - Investopedia

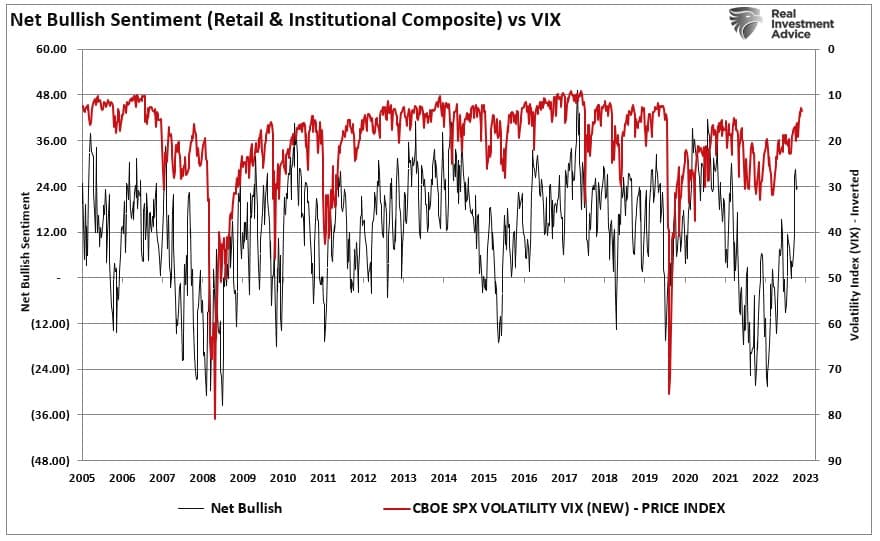

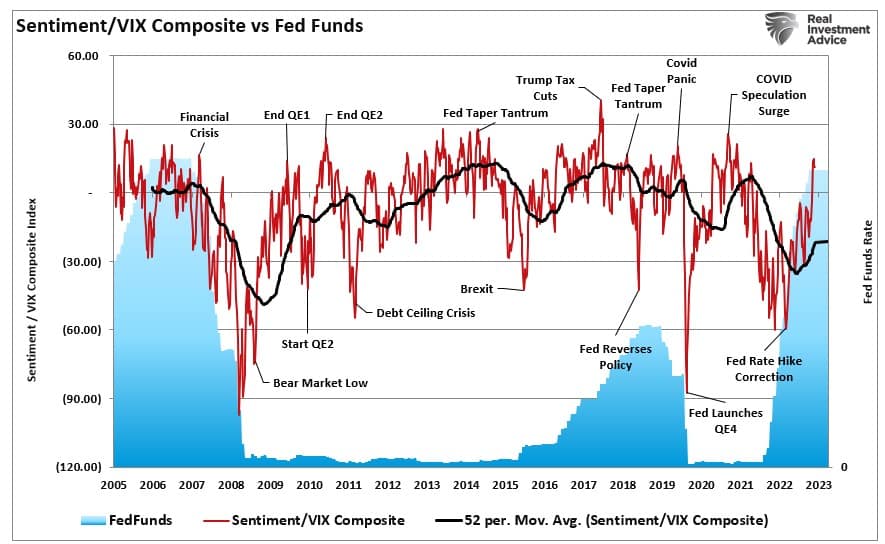

Gli investitori considerano il "VIX" come un indicatore dell'"avidità" o della "paura" degli investitori. Dato che gli investitori tendono a sbagliare agli estremi, questo è stato un eccellente indicatore di inversione di tendenza quando l'indice riflette un'estrema paura o avidità. Poiché esiste una relazione inversa tra l'indice di volatilità (VIX) e il sentiment degli investitori, il grafico sottostante inverte il VIX index per un migliore confronto. Non sorprende che le basse letture del VIX siano correlate alla propensione al rialzo degli investitori.

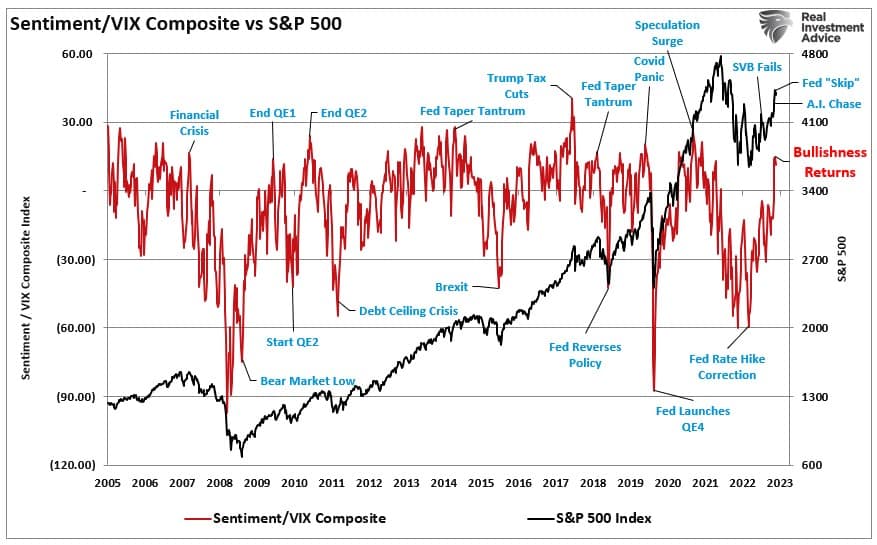

Per comprendere la relazione con il mercato, abbiamo creato un indice composito. L'indice combina il sentimento rialzista netto degli investitori retail e istituzionali e un indice di volatilità invertito (1 meno la lettura del VIX). Abbiamo sovrapposto l'indice composito con l'indice S&P 500. Non sorprende che le letture elevate dell'indice siano regolarmente associate a eventi e correzioni di mercato. Le letture basse si verificano in prossimità dei minimi di mercato.

Gli investitori dovrebbero aspettarsi una correzione quando le letture combinate dell'indice si avvicinano a livelli più alti. Tuttavia, come ha recentemente affermato Nick Colas, questi periodi possono durare più a lungo del previsto.

"Una volta che ci troviamo in un regime di [bassa volatilità], questo tende a durare a meno che non arrivi una vera e propria 'incognita'. Con il VIX ben al di sotto della media, sembra che ci troviamo in un ambiente di bassa volatilità/buoni rendimenti fino a quando non arriva un vero e proprio shock. È difficile, ma non impossibile, "sorprendere" il VIX con nuove informazioni che lo facciano passare da un livello inferiore a uno improvvisamente superiore al trend.

Questo non è un segnale di luce verde per ulteriori guadagni azionari nel 2023, ma pone l'asticella piuttosto in alto per quanto riguarda il tipo di catalizzatore necessario per far deragliare l'attuale rally".

In particolare, il suo punto di vista è che la stabilità alla fine genera instabilità.

La stabilità alimenta l'instabilità

L'economista Hyman Minsky sosteneva che i mercati finanziari presentano un'instabilità intrinseca. Durante i periodi di speculazione rialzista, gli eccessi generati da un'attività speculativa avventata finiranno per portare a una crisi. Naturalmente, quanto più a lungo si protrae la speculazione, tanto più grave sarà la crisi.

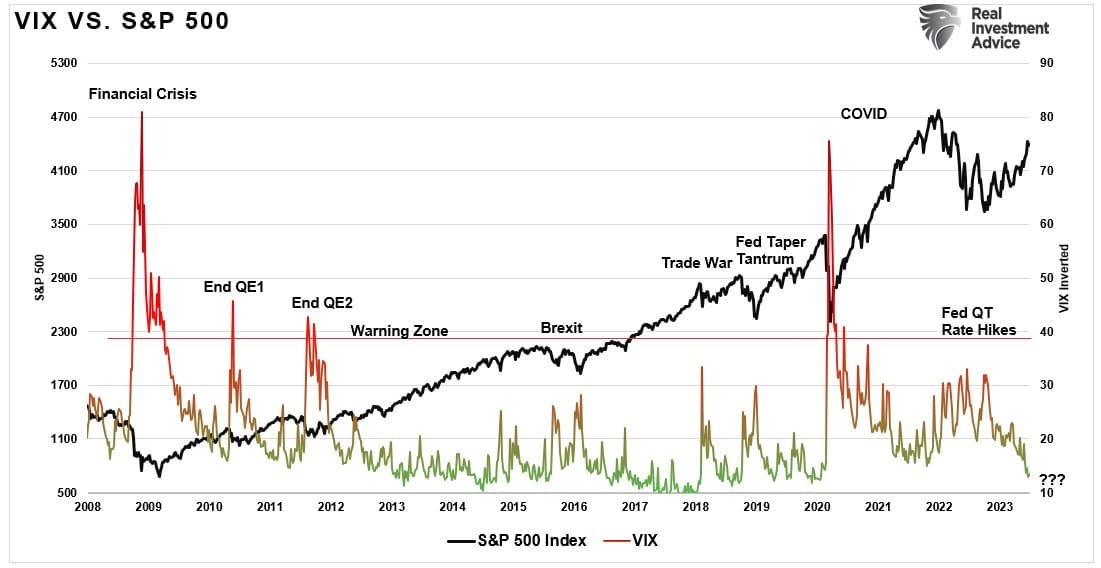

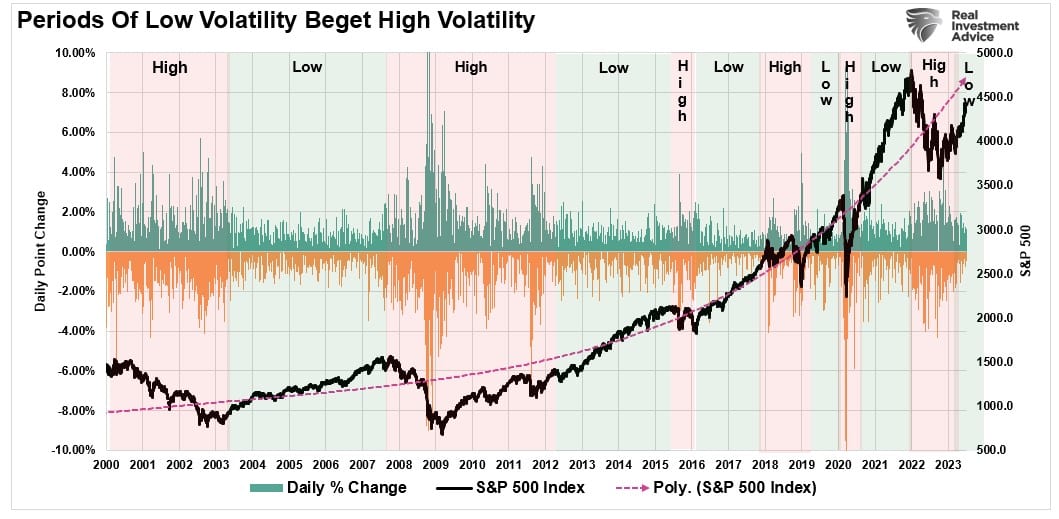

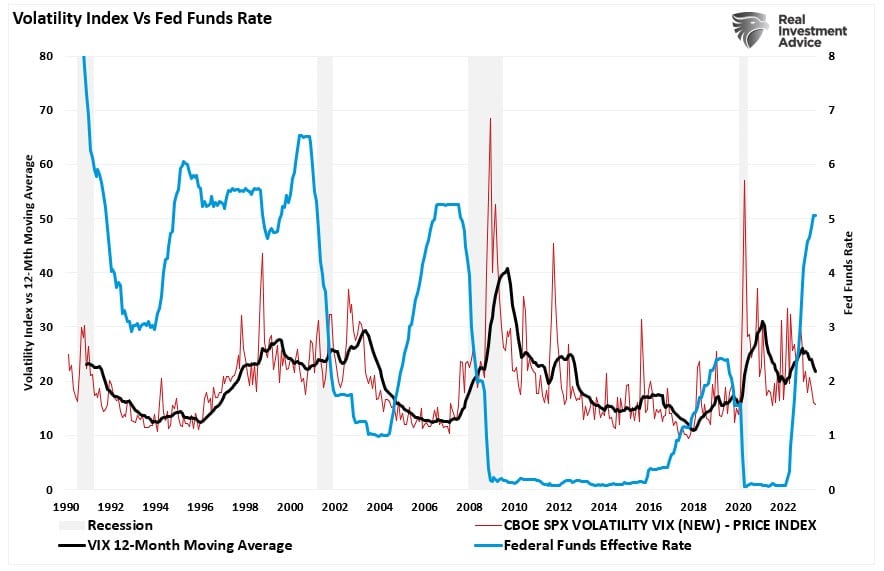

Possiamo visualizzare questi periodi di "instabilità" esaminando l'Indice di Volatilità rispetto all'indice S&P 500. Si noti che lunghi periodi di "stabilità" con regolarità portano a periodi di "instabilità" .

Dato che l'indice di volatilità è una funzione del mercato delle opzioni, possiamo anche visualizzare questi periodi alternati di "stabilità/instabilità" . Ilgrafico sottostante mostra le variazioni giornaliere del prezzo dell'indice stesso.Con l'intero ecosistema finanziario più pesantemente sfruttato che mai, l'"instabilità della stabilità" è ora il rischio più significativo.Il "paradosso stabilità/instabilità" presuppone che tutti gli attori siano razionali. Pertanto, tale razionalità implica l'evitare la distruzione. In altre parole, tutti gli attori agiranno razionalmente e nessuno premerà "il grande bottone rosso".

La Fed dipende dal fatto che "tutti agiscano in modo razionale" mentre continua ad aumentare i tassi per combattere le pressioni inflazionistiche. Finora i mercati hanno reagito assorbendo gli eventi finanziari e facendo salire i prezzi degli asset. Tuttavia, con il procedere della campagna di rialzi dei tassi più aggressiva dalla fine degli anni '70, il mercato ignora ampiamente il rischio che "qualcosa si rompa" con il ritorno dell'esuberanza rialzista. Storicamente, il sentimento rialzista aumenta DURANTE la campagna di rialzo dei tassi, ma finisce male.

La speranza, come sempre, è che questa volta sia diversa.

0DTE (zero giorni alla scadenza)

Sebbene la volatilità sia attualmente bassa, è improbabile che sia stata soppressa in modo permanente. Esiste una discreta correlazione tra la volatilità e la campagna di rialzo dei tassi della Fed. Dato che i rialzi dei tassi finiscono per "rompere qualcosa", in particolare a causa dell'impatto dell'aumento dei costi di finanziamento su un'economia sempre più indebitata, è probabile che questa volta non sia diverso. Tuttavia, esiste indubbiamente un effetto di ritardo tra la volatilità e i rialzi dei tassi, il che suggerisce che una recessione rimane un rischio fondamentale.

In particolare, se gli investitori stanno diventando estremamente compiacenti riguardo a un contesto di bassa volatilità, è possibile che stiano cadendo in una trappola. Purtroppo, gli investitori non possono saperlo con certezza finché la "trappola non scatta".

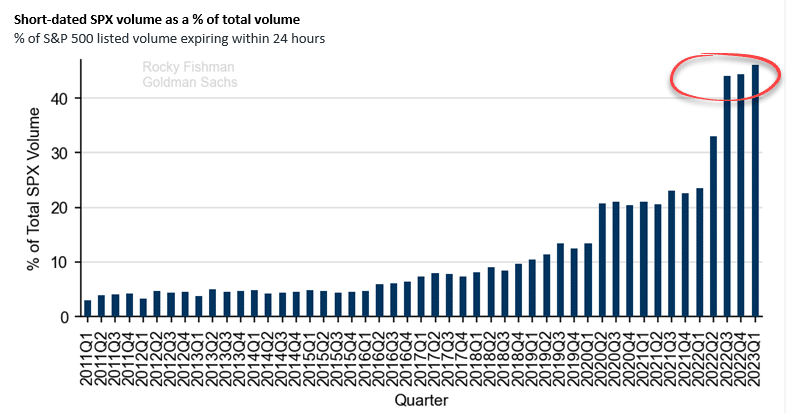

Una ragione a sostegno dell'affermazione che "il VIX è rotto" è l'aumento delle opzioni a breve termine denominate "0DTE" o "Zero Days To Expiration". Queste opzioni put e call a brevissimo termine su singoli titoli e indici scadono entro 24 ore. Come mostra il grafico, quasi la metà del volume di opzioni sullo S&P 500 è 0DTE. Si tratta di percentuali molto superiori a quelle a una cifra che esistevano prima della pandemia.

Inoltre, la misura tradizionale della "paura e dell'avidità" nei mercati finanziari, il VIX, non tiene conto di queste opzioni 0DTE.

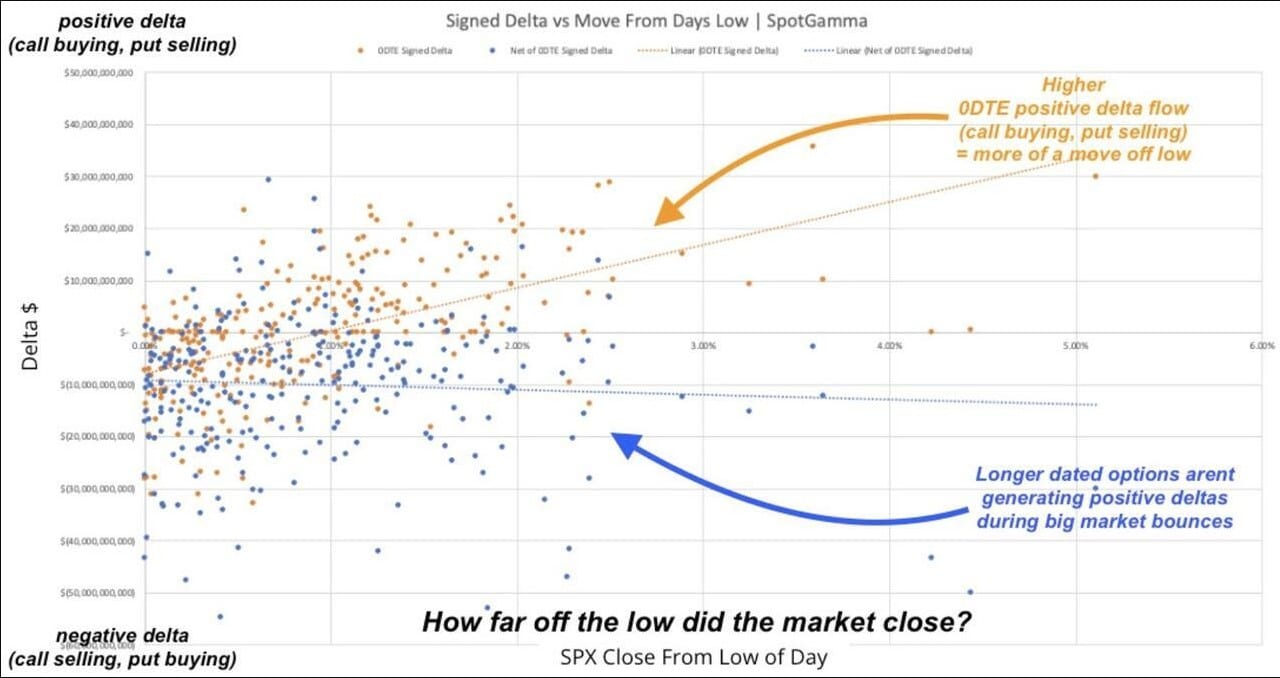

"Il rischio di 0DTE (a nostro avviso) deriva da un forte squilibrio (ad esempio, un numero eccessivo di non hedger che si trovano in una posizione corta al ribasso).Pensiamo che molti 0DTE siano costituiti da un hedger dinamico che fa trading con un altro hedger dinamico, e/o da una sostituzione delsottostante (ad esempio, comprare call invece di azioni lunghe)". - SpotGamma.

È certamente possibile che l'aumento delle opzioni 0DTE contribuisca alla soppressione dell'indice di volatilità, facendolo apparire meno efficace nel breve termine. Tuttavia, non lo sapremo con certezza fino all'arrivo del prossimo "evento di volatilità". Purtroppo, per molti investitori potrebbe essere troppo tardi per intervenire sulla gestione del rischio.

Tuttavia, come mostra la nostra analisi, sospettiamo che il VIX stia funzionando probabilmente in quanto è una funzione del sentimento rialzista del mercato. Se da un lato questo suggerisce che il mercato può, e probabilmente lo farà, salire nel breve termine, dall'altro è anche il carburante necessario per il successivo declino.

Manca solo un evento inatteso ed esogeno che scateni la prima ondata di vendite.

Articoli Correlati

Oggi si sono registrati modesti acquisti fin dall’apertura, ma i volumi sono stati scarsi e i mercati si trovano al di sotto del supporto del trading range stabilito durante...

Buongiorno a tutti! Nei giorni scorsi abbiamo analizzato alcune delle società più rischiose in questo contesto di forte "risk off" sui mercati statunitensi e, in un altro video,...

Questi titoli rappresentano un'argomentazione convincente come titoli rifugio di fronte all'escalation della guerra commerciale. Ogni società opera in settori relativamente...

Sei sicuro di voler bloccare %USER_NAME%?

Confermando il blocco tu e %USER_NAME% non potrete più vedere reciprocamente i vostri post su Investing.com.

%USER_NAME% è stato aggiunto correttamente alla lista di utenti bloccati

Poiché hai appena sbloccato questa persona, devi aspettare 48 ore prima di bloccarla nuovamente.

Considero questo commento come:

Grazie!

La tua segnalazione è stata inviata ai nostri moderatori che la esamineranno

Inserisci un commento

Ti consigliamo di utilizzare i commenti per interagire con gli utenti, condividere il tuo punto di vista e porre domande agli autori e agli altri iscritti. Comunque, per mantenere alto il livello del discorso, ti preghiamo di tenere a mente i seguenti criteri :

Autori di spam o abuso verranno eliminati dal sito e vietati dalla registrazione futura a discrezione di Investing.com.