La situazione dovrebbe tornare alla normalità questa settimana, con l’arrivo di una serie di dati economici e dei verbali del FOMC di dicembre. Non credo che i verbali del FOMC forniranno alcuno spiraglio di speranza per i tori, in quanto probabilmente sottolineeranno lo stesso tono, se non più falco, rispetto alla conferenza stampa del FOMC.

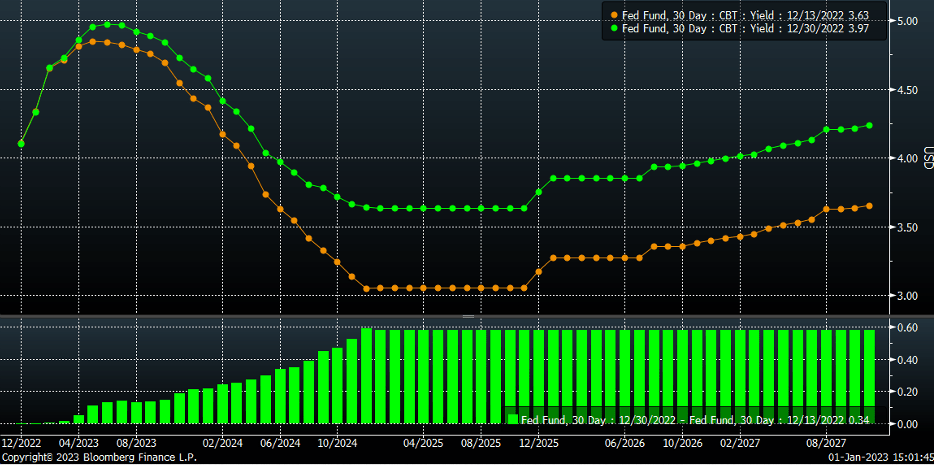

Il mercato obbligazionario ci ha detto che si aspetta che la Fed sia più aggressiva nel 2023, con tassi in costante aumento dal vertice del FOMC di dicembre. Il cambiamento più significativo nei future sui Fed Funds si è verificato dopo l’estate del 2023, con un aumento significativo dei tassi rispetto al livello precedente alla riunione del FOMC. I verbali della Fed di mercoledì dovrebbero ribadire l’impegno della Fed a portare il tasso overnight al 5,1% e potenzialmente più in alto nel 2023.

1. Curva dei Treasury

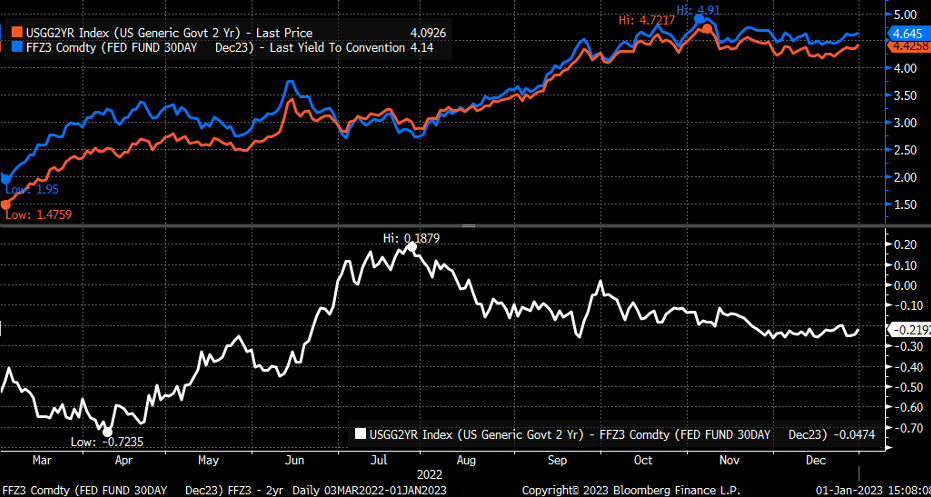

Il rialzo dei future sui Fed Funds di dicembre 2023 ha contribuito a fare salire il tasso dei Treasury a due annui. Lo spread si è costantemente attestato intorno ai 21 punti base dalla fine di novembre. Se dobbiamo credere che questo spread rimanga costante, o addirittura si riduca un po’, e che la Fed riesca a far salire il contratto di dicembre al livello del 5,1% indicato nel SEP di dicembre, è probabile che il Treasury a 2 anni possa salire fino a circa il 4,9% nel 2023 o oltre.

Pertanto, i tassi sulla curva dei Treasury sono troppo bassi e probabilmente aumenteranno di altri 50 punti base rispetto al livello attuale nel 2023, continuando a mettere sotto pressione i multipli dei titoli azionari. Pertanto, la lettura dei verbali del FOMC di mercoledì avrà un ruolo importante nel determinare il livello di rialzo dei tassi. Inoltre, anche il report sul lavoro di venerdì sarà fondamentale, soprattutto se si considera che è previsto un aumento del 5% della retribuzione oraria media su base annua.

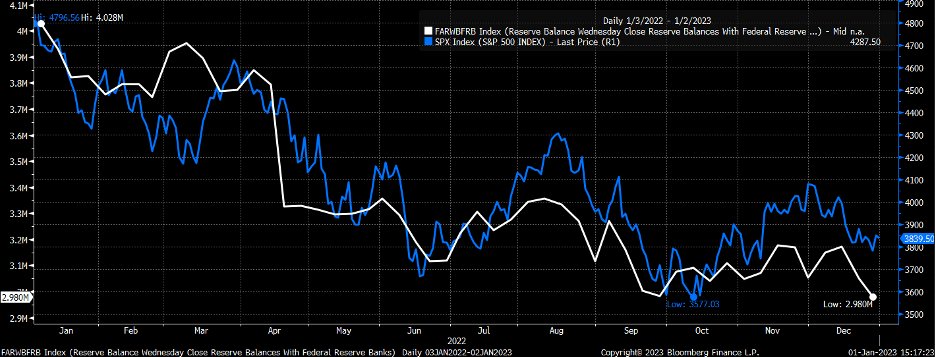

2. Saldo delle riserve

Lo scorso venerdì abbiamo assistito a un’attività di reverse repo che ha raggiunto un livello record di oltre 2,5 mila miliardi di dollari. Ciò significa che il saldo delle riserve è probabilmente sceso ben al di sotto dei 2.800 miliardi di dollari durante la settimana. Alla data di chiusura di mercoledì, i saldi delle riserve avevano già toccato il minimo da 52 settimane, e l’attività repo di venerdì ha probabilmente spinto i saldi delle riserve decisamente più in basso.

Quando i tassi delle riserve toccano nuovi minimi, vediamo solitamente l’S&P 500 toccare nuovi minimi in concomitanza con i minimi delle riserve. Vedremo cosa accadrà questa settimana.

3. S&P 500 (SPY)

La configurazione tecnica non sembra favorevole per l’SPDR S&P 500 (NYSE:SPY), con un pattern di consolidamento laterale che assomiglia a un triangolo simmetrico. In genere, si tratta di pattern di continuazione, che suggeriscono che l’S&P 500 possa spingersi più in basso questa settimana.

Se questa è la struttura corretta, potremmo assistere a un calo fino al gap di 3.580 o potenzialmente a un nuovo minimo assoluto. L’indice potrebbe risalire fino a 3.850 prima di scendere.

4. Merck (MRK)

Merck & Company (NYSE:MRK) è un titolo eccellente decisamente da seguire, che è salito direttamente negli ultimi due mesi e non sono sicuro di capirne il perché. Ma a questo punto c’è una chiara divergenza ribassista, con un RSI che tende al ribasso. Inoltre, il titolo è molto vicino alla rottura del trend rialzista e, una volta rotto, potrebbe subire un lungo calo fino a 110 dollari.

5. Eli Lilly

Intanto, Eli Lilly (NYSE:LLY) ha visto un rialzo importante, che potrebbe terminare, come per Merck. Anche Lilly presenta una divergenza ribassista con un RSI che tende al ribasso. Inoltre, Lilly ha interrotto un trend rialzista e ha un potenziale pattern testa e spalle che si sta formando, insieme a un gap da colmare a 310 dollari.

Inoltre, gli analisti hanno tagliato le stime sugli utili di Lilly nel 2023 e nel 2024.

6. Tesla

Tesla (NASDAQ:TSLA) è stata distrutta nelle ultime settimane. Sebbene molti su Twitter sembrino soffrire per i ribassi, non si concentrano sul motivo del calo. Al contrario, guardano al passato, pensando al fantastico 2022 dell’azienda e non alle difficoltà che probabilmente incontrerà. Si parla sempre di cosa si farà dopo, e in questo momento le stime sugli utili 2023 di Tesla sono scese di circa il 10% nelle ultime due settimane, e questo è quanto.

Quando un titolo in crescita ha stime sugli utili in calo, il prezzo del titolo dovrebbe scendere.

7. Meta (META)

Anche Meta Platforms (NASDAQ:META) potrebbe non aver toccato il fondo perché le stime sugli utili della società continuano a scendere.

Credo che il 2022 sia stato caratterizzato da una compressione del multiplo PE dovuta all’aumento dei tassi. Credo che il 2023 sarà caratterizzato da un calo degli utili per azione che trascinerà il prezzo verso il basso. Probabilmente nel 2023 dovremo concentrarci molto di più sull’andamento degli utili e delle vendite. Gli analisti dovrebbero anche aggiornare i loro modelli per la stagione degli utili del quarto trimestre che inizierà questa settimana.

Quale titolo dovresti acquistare nel prossimo trade?

Con le valutazioni che schizzano nel 2024, molti investitori non se la sentono di investire in borsa. Sei indeciso su dove investire? Accedi ai nostri portafogli e scopri le nostre opportunità ad alto potenziale.

Solo nel 2024, i ProPicks IA hanno identificato 2 titoli che sono schizzati di oltre il 150%, 4 titoli saliti di oltre il 30%, e altri 3 che sono saliti di oltre il 25%. Si tratta di dati che lasciano di stucco.

Con i portafogli adatti ai titoli degli indici Dow, S&P, ai titoli tech e a quelli Mid Cap è possibile esplorare varie strategie per creare ricchezza.