Il mercato azionario sorprende sempre gli investitori, ma a volte capita che nel campo del rischio il futuro sia un po’ meno incerto, almeno a volte. Non è certo una pallottola d’argento, ma aiuta a gestire le aspettative, soprattutto per decidere quando e se il sentimento del mercato si è spinto troppo in una direzione o nell’altra.

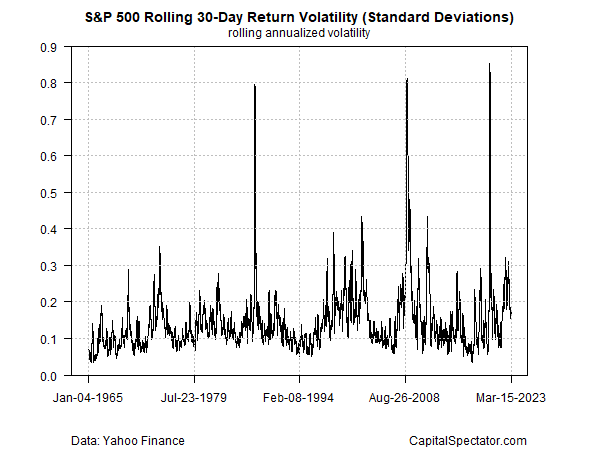

Questa linea di analisi parte da due fatti empirici fondamentali per una dimensione del rischio di mercato molto seguita: la volatilità dei rendimenti ha una tendenza periodica a raggrupparsi e passa da un massimo a un minimo e viceversa nel tempo. Si consideri il modo in cui la volatilità dei rendimenti a 30 giorni dell’indice S&P 500 si è sviluppata nel corso dei decenni.

I periodi di volatilità relativamente bassa sono periodicamente interrotti da impennate, quasi sempre legate a ribassi del mercato. I picchi di volatilità si raggruppano, vale a dire che gli episodi di alta volatilità persistono spesso prima di scendere a qualcosa che si avvicina a uno stato “normale”. È difficile prevedere la tempistica di questo tira e molla, anche se la storia del mercato offre almeno un’informazione utile su questo fronte. Più a lungo il mercato rimane calmo, più alta è la probabilità che un’impennata si avvicini.

Bisogna considerare che la tempistica può variare, a volte in modo sensazionale, per cui è sempre necessaria cautela nel fare pronostici. Detto questo, è comunque utile seguire la storia delle volatilità alla ricerca di una prospettiva su come si colloca l’attuale regime e cosa implica o meno sulle prospettive di rischio a breve termine.

A questo proposito, la volatilità di mercato ha recentemente registrato un’impennata e un breve raggruppamento, ma nelle ultime settimane ha iniziato a scendere e attualmente si sta avvicinando a un range normale.

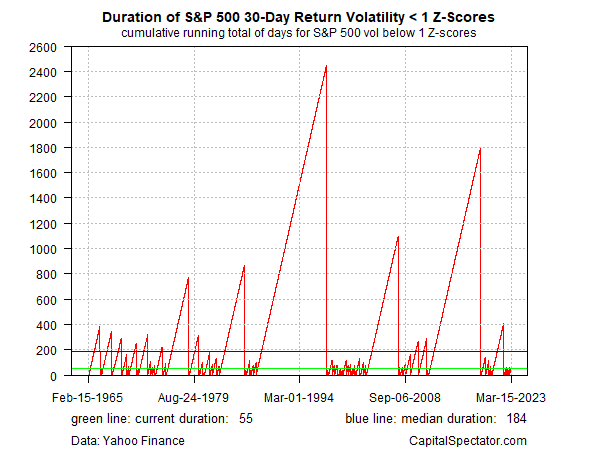

Il problema è che è difficile interpretare i dati grezzi della volatilità per gestire le aspettative di rischio. Per avere una prospettiva più approfondita, si può tracciare un grafico della sequenza di giorni in cui la volatilità è al di sotto del punteggio Z di 1, un indicatore alquanto arbitrario per identificare i regimi di bassa volatilità.

Da notare come i periodi di bassa volatilità variano con una caratteristica chiave quasi ricorrente che ha prevalso negli ultimi decenni. L’ultimo regime di bassa volatilità di durata prolungata è durato poco più di 400 giorni di scambi ed è terminato all’inizio del 2022, proprio quando è iniziata la correzione del mercato/il mercato ribassista dell’anno scorso.

Un’osservazione chiara è che l’inizio di un nuovo regime di bassa volatilità, definito nel grafico sopra come durata superiore alla mediana di lungo periodo di 184 giorni di negoziazione (linea blu), indica che il mercato è sempre più vulnerabile a un picco di volatilità, ossia a un forte calo dei prezzi dei titoli che può durare mesi o addirittura anni.

La maggior parte dei regimi di bassa volatilità termina poco dopo aver superato la mediana, ma non sempre. L’eccezione estrema è stata la fase decennale che si è conclusa nel 1998, con oltre 2.400 giorni.

Ma bisogna essere chiari: il monitoraggio della durata dei regimi di volatilità fornisce informazioni imperfette. È normale nella modellazione dei mercati finanziari. Ma è alquanto ovvio: quando un regime di bassi volumi supera la sua mediana, è prudente cercare segnali di inversione del periodo di calma, e questo è probabilmente un segno di difficoltà.