Da un mondo a tassi zero (o addirittura negativi) siamo passati ad un mondo a tassi alti e l’asset class obbligazionaria rischia di registrare il suo terzo anno negativo, per la prima volta negli ultimi 50 anni. Tuttavia, oggi, rispetto agli ultimi due anni, abbiamo una consapevolezza in più ossia che siamo vicini al picco di rialzo dei tassi.

Mercoledì la FED ha deciso di fare una pausa dal rialzo dei tassi e gli analisti prevedono al massimo un ulteriore rialzo di 25 punti base entro la fine dell’anno. La BCE invece ha alzato i tassi di 25 punti base la scorsa settimana e il prossimo potrebbe essere l’ultimo rialzo.

Dall’ultimo sondaggio di Bank of America (NYSE:BAC) ai gestori patrimoniali emerge che la maggior parte dei gestori ritiene che le banche centrali inizieranno a tagliare i tassi già dal secondo semestre del prossimo anno. Dunque siamo vicini o forse abbiamo già superato il last-hike ossia l’ultimo rialzo dei tassi. Sia la FED che la BCE continuano a confermare che le loro prossime decisioni saranno basate sui dati ma a questo livello di tassi, specialmente lato FED, è difficile immaginare che ci possano essere ulteriori e consistenti rialzi, specialmente se si considera che l’inflazione sta diminuendo e che i risparmi delle famiglie, che finora hanno sostenuto la resilienza dei consumi, sono sempre più bassi.

Perchè comprare obbligazioni alla fine del ciclo di rialzo dei tassi?

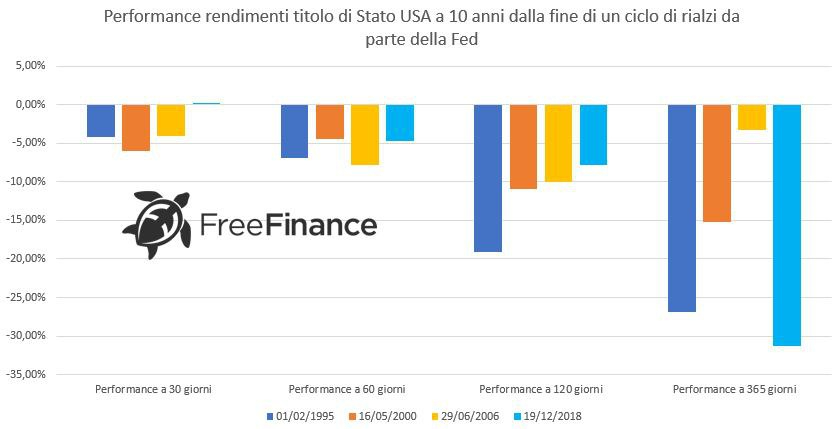

In passato, investire alla fine del ciclo di rialzo dei tassi, ha portato ad un profitto sulle obbligazioni: di seguito riporto infatti i grafici che mostrano la diminuzione del rendimento dei treasury USA a 10 anni dopo 30, 60, 120 e 365 giorni dall’ultimo rialzo.

Dunque questo potrebbe essere un buon momento per acquistare obbligazioni.

Essendo la curva invertita, sicuramente i rendimenti migliori sono sulle obbligazioni con scadenza più breve che sono anche le obbligazioni più sensibili al cambiamento dei tassi di interesse. Di conseguenza, se desidero investire nel breve termine, il momento è quello giusto in quanto questo è un ottimo momento storico per farlo. Se invece investo con un’ottica di medio-lungo periodo, investire solo su scadenze brevi potrebbe non essere la scelta giusta perchè alla scadenza delle obbligazioni sarò costretto a reinvestire ad un tasso inferiore.

Ma effettivamente sembra esserci un segnale positivo: dalle parole di Powell di mercoledì sembra probabile lo scenario “higher for longer” ossia tassi alti più a lungo: questo significherebbe che privilegiare le scadenze brevi per poi allungare la duration potrebbe essere una strategia vincente.

Obbligazioni callable con rendimento a scadenza: una struttura “sotto la lente”

Tra le obbligazioni bancarie, su banche con rating elevati, troviamo in effetti dei rendimenti allettanti su una struttura “ottimizzata” che merita la nostra attenzione: le obbligazioni callable con rendimento pagato alla data di rimborso (o a scadenza).

Queste obbligazioni, a differenza delle obbligazioni standard:

⁃ sono callable quindi a partire da una determinata data possono essere richiamate anticipatamente ogni anno; nel caso di richiamo anticipato l’emittente rimborserà il valore nominale e tutte le cedole, in un’unica soluzione. La scelta del richiamo è a discrezione dell’emittente: se i tassi dovessero essere sensibilmente più bassi rispetto alla data di emissione, l’emittente sarà incentivato a richiamare il bond, in caso contrario il bond rimarrà in vita e potrebbe arrivare a scadenza.

⁃ non pagano una cedola periodica ma pagano la cedola solo quando vengono rimborsate o direttamente a scadenza se l’emittente dovesse decidere di non esercitare la facoltà di richiamo anticipato.

Gli svantaggi sono chiari:

⁃ non ricevo le cedole periodiche che quindi non posso reinvestirle;

⁃ la durata del mio investimento è variabile e dipende dalla scelta dell’emittente di richiamare o meno l’obbligazione.

In più sono tendenzialmente obbligazioni con una size di emissione relativamente bassa anche se la liquidità è garantita nel continuo dal market maker.

I vantaggi sono molteplici in questo contesto.

In primis il rendimento: questa tipologia di obbligazioni ha un rendimento nettamente più alto delle obbligazioni callable con cedola periodica e ancora più alto rispetto alle obbligazioni standard (non callable, con cedola periodica).

C’è poi un ulteriore vantaggio dato dal contesto di mercato: in uno scenario “higher for longer” queste obbligazioni rimarranno in vita più a lungo pagando una cedola più alta rispetto alle obbligazioni standard.

Le obbligazioni callable bancarie hanno possibilità di rendimenti fino al 7%

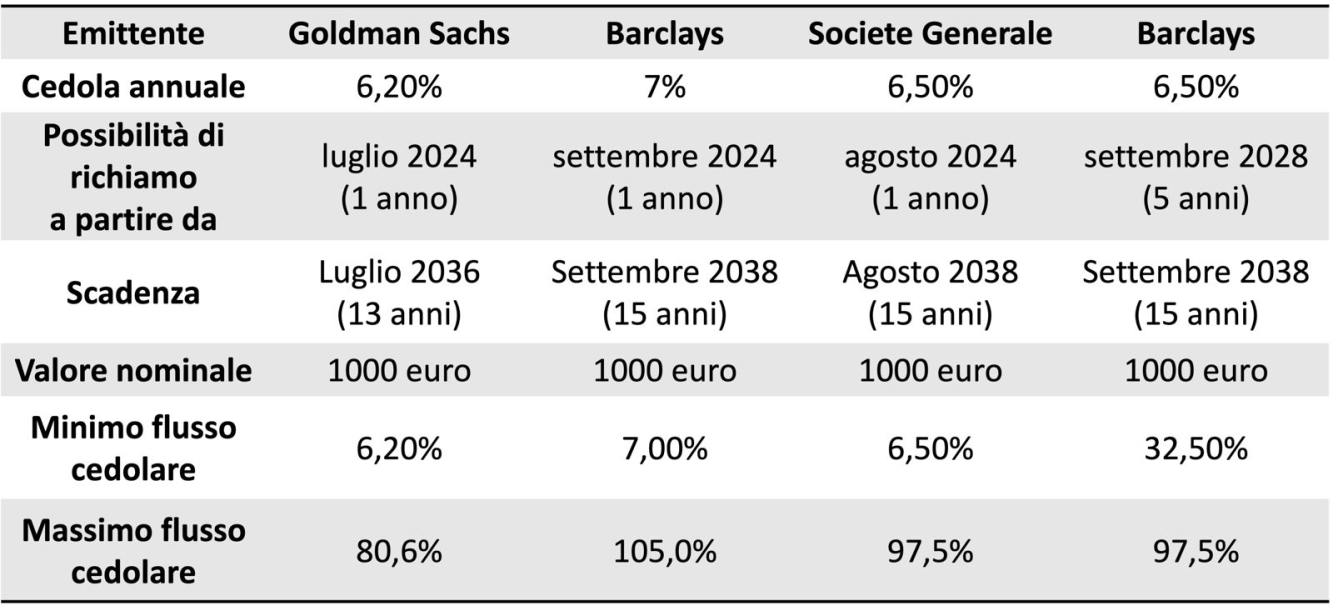

Sul mercato italiano troviamo diversi esempi di obbligazioni di questa tipologia emessi da banche di primaria importanza:

⁃ Goldman Sachs e Barclays (LON:BARC) con medesimo rating A1 (Moody's) / A+ (S&P) / A+ (Fitch)

⁃ Societe Generale con rating A1 (Moody's) / A (S&P) / A (Fitch)

Mentre i primi 3 bond sono quasi sovrapponibili come struttura, l’ultimo è un bond più particolare perchè ha la possibilità di richiamo anticipato a partire dal 5 anno quindi sicuramente per 5 anni non si avrà alcun rimborso e il minimo flusso cedolare sarà di 325 euro lordi (tra 5 anni) ogni 1000 euro investiti, ossia il 32,5%.

I rendimenti sono nettamente più elevati delle obbligazioni standard di queste banche.

Nel caso di una riduzione dei tassi più marcata rispetto alle attese (ipotesi non del tutto irrealistica dato che la FED ha ridotto i tagli previsti proprio mercoledì con il nuovo dot-plot) gli emittenti avranno convenienza a richiamare queste obbligazioni perchè avranno dei rendimenti completamente “fuori mercato” e potranno sicuramente rifinanziarsi a tassi più bassi.

L'unico scenario in cui tali obbligazioni perderebbero attrattività sarebbe se, da qui alla loro scadenza, non si verificasse una riduzione consistente dei tassi. Tuttavia, l'idea che i tassi non subiscano un taglio di almeno l'1%-2% nei prossimi 13 o 15 anni appare piuttosto improbabile.

Per tali ragioni ritengo che una struttura di questo tipo potrebbe essere un’opportunità in questo periodo in cui siamo vicini al last hike (ultimo rialzo) per:

⁃ investire nel breve, anche come alternativa a conti deposito che hanno rendimenti inferiori

⁃ completare e diversificare un portafoglio obbligazionario, aumentando il rendimento con emittenti a basso rischio

⁃ sostituire posizioni azionarie o in certificati di investimento a basso rendimento, riducendo il rischio complessivo del portafoglio.