Buongiorno a tutti.

Questa è un’analisi scritta martedì 1 agosto che non tiene conto dei recenti fatti riguardanti il downgrade statunitense da parte dell’agenzia di rating Fitch.

Buona lettura.

Molti di noi sostengono che i prossimi mesi saranno quelli in cui le obbligazioni (come l’ETF di iShares TLT) inizieranno nuovamente a riapprezzarsi dopo il brusco calo del 2022.

Il motivo è oramai noto ai più:

· Un probabile stop al rialzo dei tassi di interesse da parte della Federal Reserve

Esiste infatti una correlazione negativa tra il prezzo delle obbligazioni e gli interest rates. Il motivo sarà ora chiaro grazie ad un semplice esempio:

· Immaginiamo che il 1° gennaio i tassi di interesse principali siano pari all'1% e il rendimento dei titoli obbligazionari (in particolare, quelli dei titoli di stato) sia di pari percentuale (dal momento in cui questi gli yields di questi ultimi tendono ad allinearsi all’interesse imposto dalla banca centrale): il mercato acquisterà quei bond.

· Immaginiamo che a marzo i tassi principali vengano innalzati al 3%, con conseguente aumento dei rendimenti dei bond. Il mercato, a questo punto, acquisterà questi ultimi scaricando i precedenti dall'1% di rendimento (vista la minor competitività)

La stessa vendita si materializzerà in un ribasso dei prezzi.

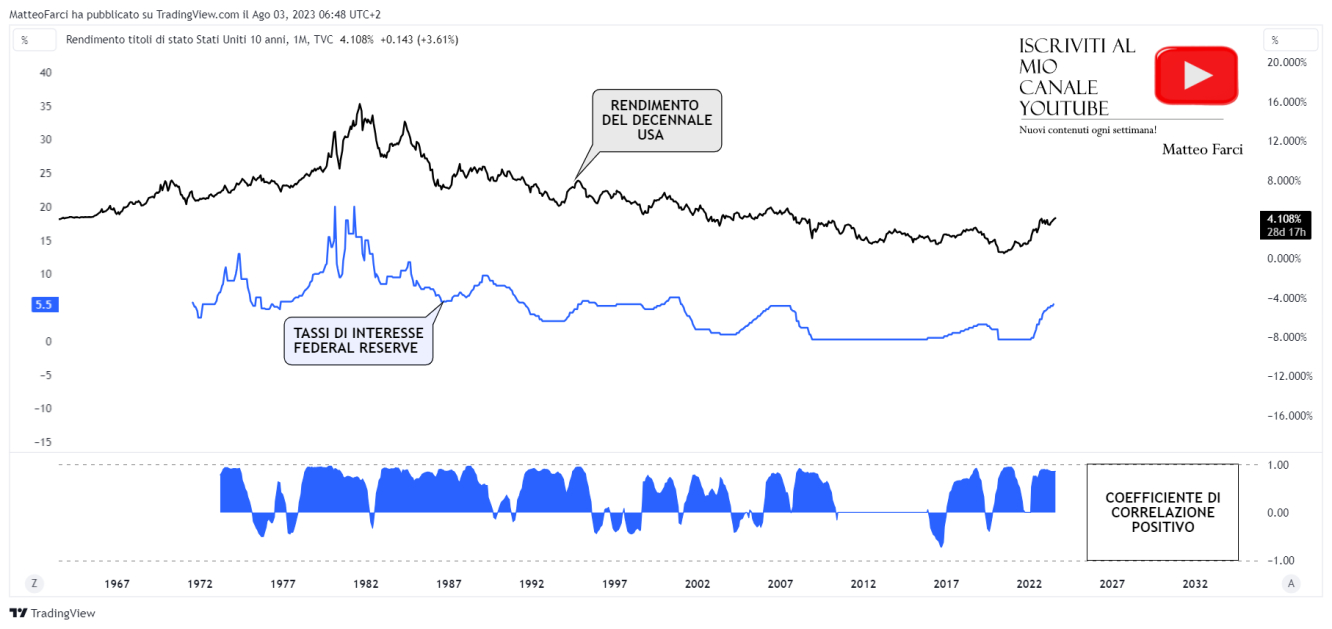

A supporto dell’esempio condivido la prossima grafica che mostra la correlazione positiva tra il rendimento del decennale americano e i tassi di interesse della FED.

Se l’ipotesi secondo la quale i tassi non saranno più alzati è vera, allora un ETF obbligazionario come TLT dovrebbe mostrare delle prestazioni positive. Ebbene, come mostra la figura successiva, ciò non trova riscontro:

Il prezzo dell’ETF è ribassista:

· Esso si ritrova sulla base di un triangolo discendente, figura di analisi tecnica ribassista e, per dirla tutta, non troppo lontano dai suoi minimi registrati il 24 ottobre 2022

Qual è il suo vento contrario? Cosa sta ostacolando quella che doveva essere una potenziale risalita? Ebbene, il tasso di inflazione!

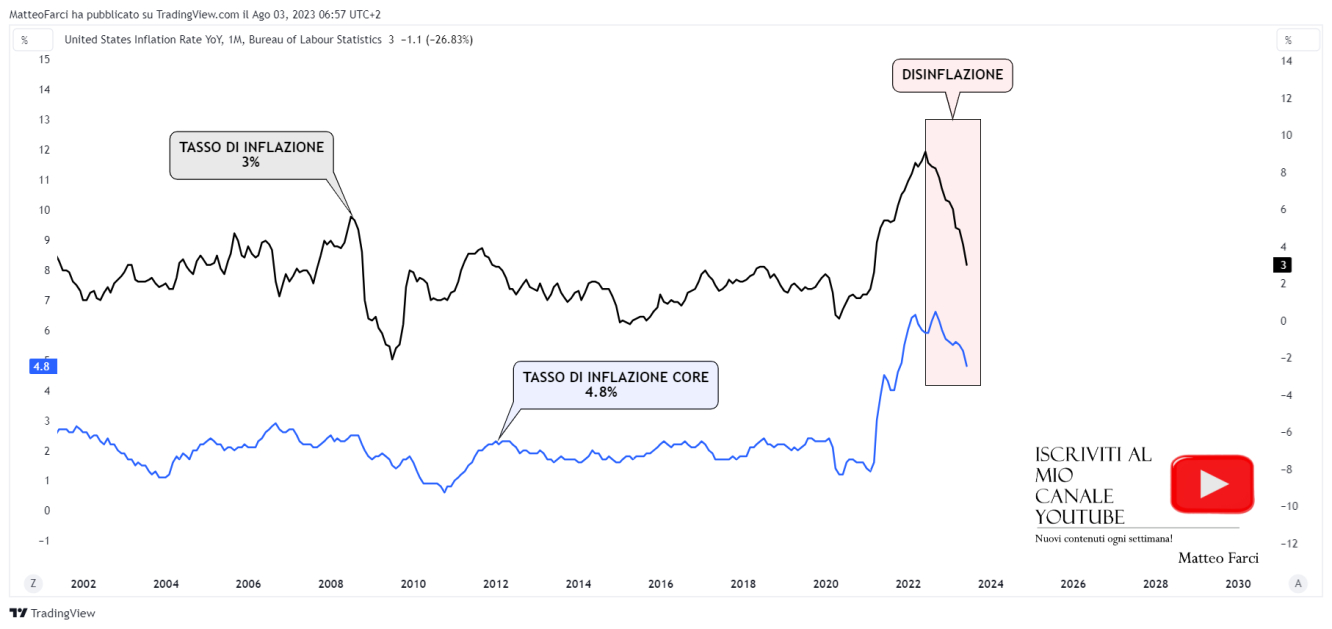

Lo so, è lecito che voi pensiate non sia così. Nonostante tutto, entrambi i tassi di inflazione (il “classico” e il core, che non considera nel suo paniere il food e l’energy) hanno dato vita ad un processo di disinflazione.

Dunque, a cosa mi riferisco quando parlo di inflazione?

· Al tasso di inflazione che prezzano gli investitori

Sarò ora più chiaro.

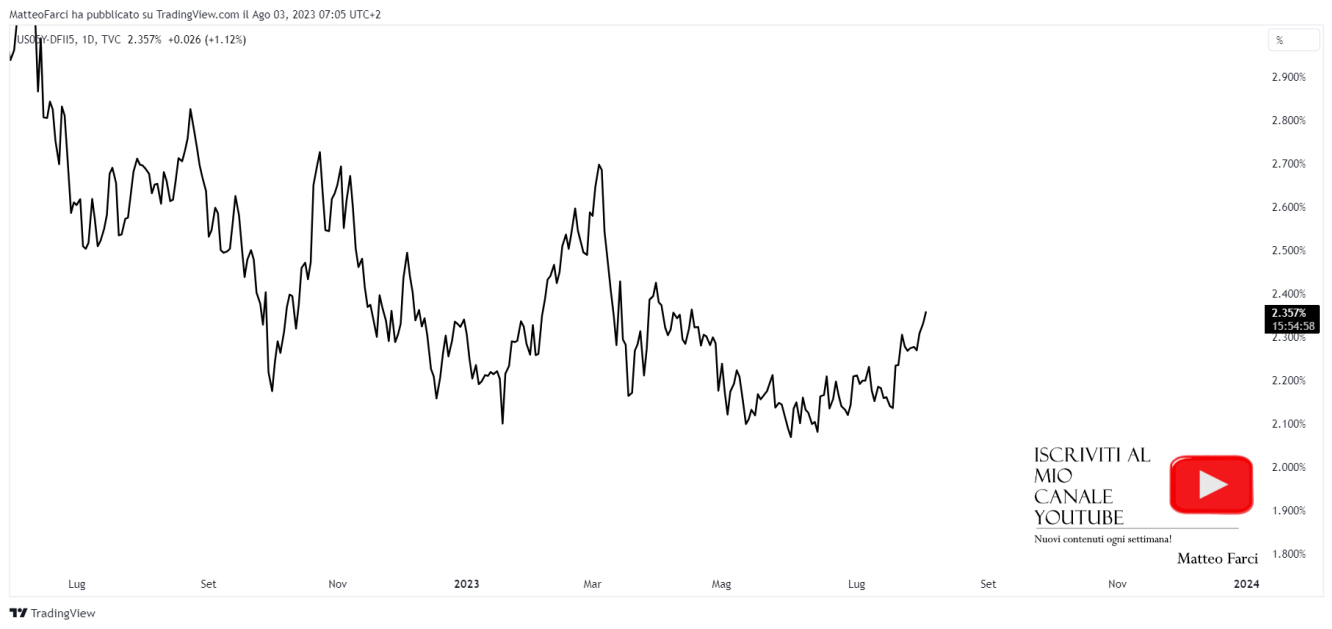

Nella grafica successiva è mostrato il rendimento del titolo di stato a 5 anni indicizzato al tasso di inflazione:

Esso è pari all’1.91%.

Andiamo ora ad osservare quello a 5 anni nominale:

Esso è pari al 4.2%

Doverosa una semplice ma fondamentale lezione:

· Il bond indicizzato al tasso di inflazione ha come funzione quello di proteggere l’investitore dall’aumento dell’omonimo dato macroeconomico, capace di erodere il valore cedolare del bond

· Il bond nominale non comprende alcuna protezione dallo stesso rischio

È proprio da questi due rendimenti che è possibile ottenere le aspettative di inflazione degli investitori. Infatti:

· Calcolando la differenza tra il rendimento del bond nominale meno quello indicizzato, è possibile scoprire il rendimento aggiuntivo che un investitore richiede per proteggersi dal rischio inflazione

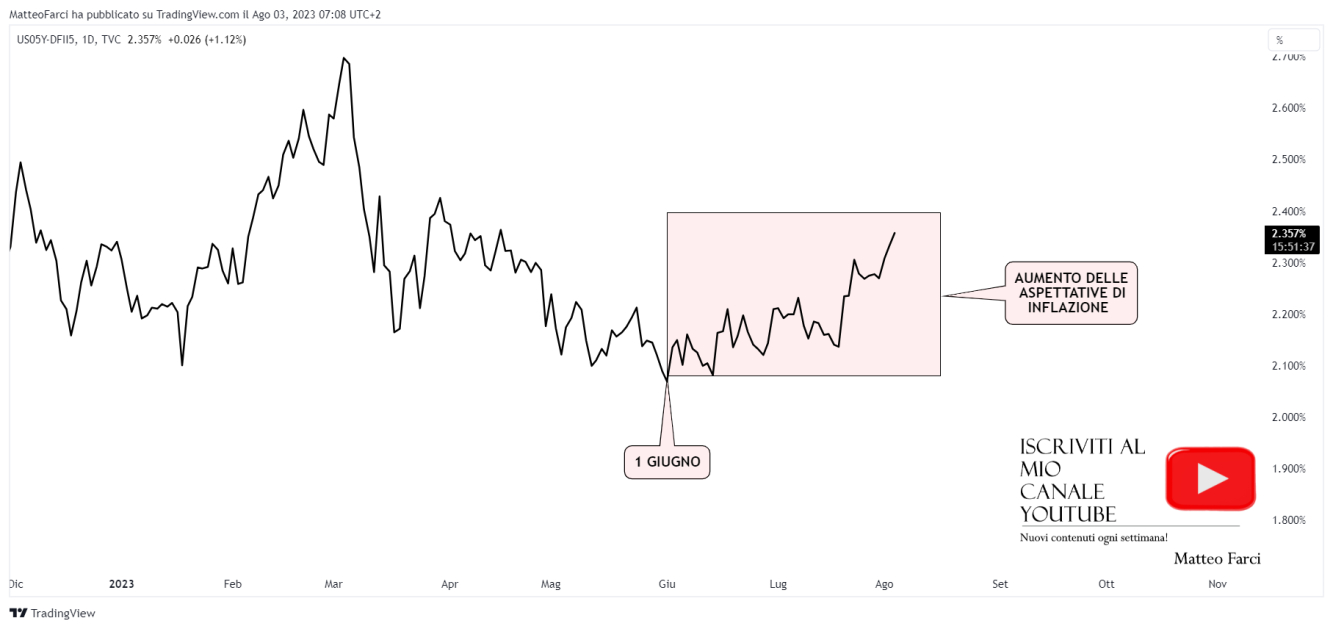

Applichiamo ora lo spread in via grafica:

Il mercato vede un’inflazione a 5 anni pari al 2.3%.

Lo spread osservato altro non è che il famoso “breakeven inflation” che è definito come il tasso che rende uguali i rendimenti di un titolo di stato nominale e uno indicizzato a pari scadenza.

È possibile osservare un aspetto importante. Osserviamo la prossima grafica:

Le stesse aspettative, a partire dal 1° giugno, hanno creato un impulso rialzista. Vi chiederete quale possa essere stato il motivo.

Osservando la prossima figura è facile scoprirlo:

L’aumento delle aspettative sul consumer price index si sono verificate in concomitanza dell’aumento del prezzo delle materie prime (rappresentate dal Bloomberg commodity index), a partire dal primo giugno!

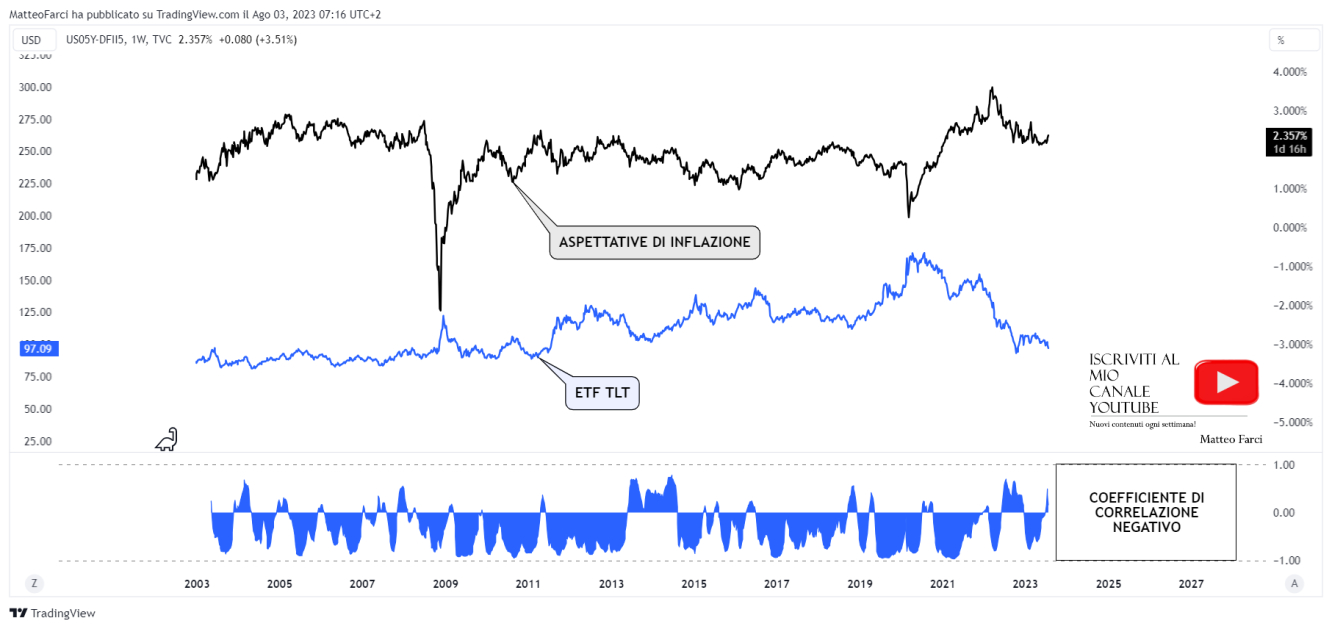

Quindi…non facciamoci sfuggire il grafico “US5Y-DFII5”, che, guarda caso, mostra una correlazione negativa con l’ETF TLT:

Le ultime due domande che io stesso mi sarei posto se avessi letto questa analisi sarebbero state le seguenti:

· Quali obbligazioni privilegiare nel caso le aspettative di inflazione continuassero a salire?

· Le materie prime continueranno la loro salita?

Prima risposta:

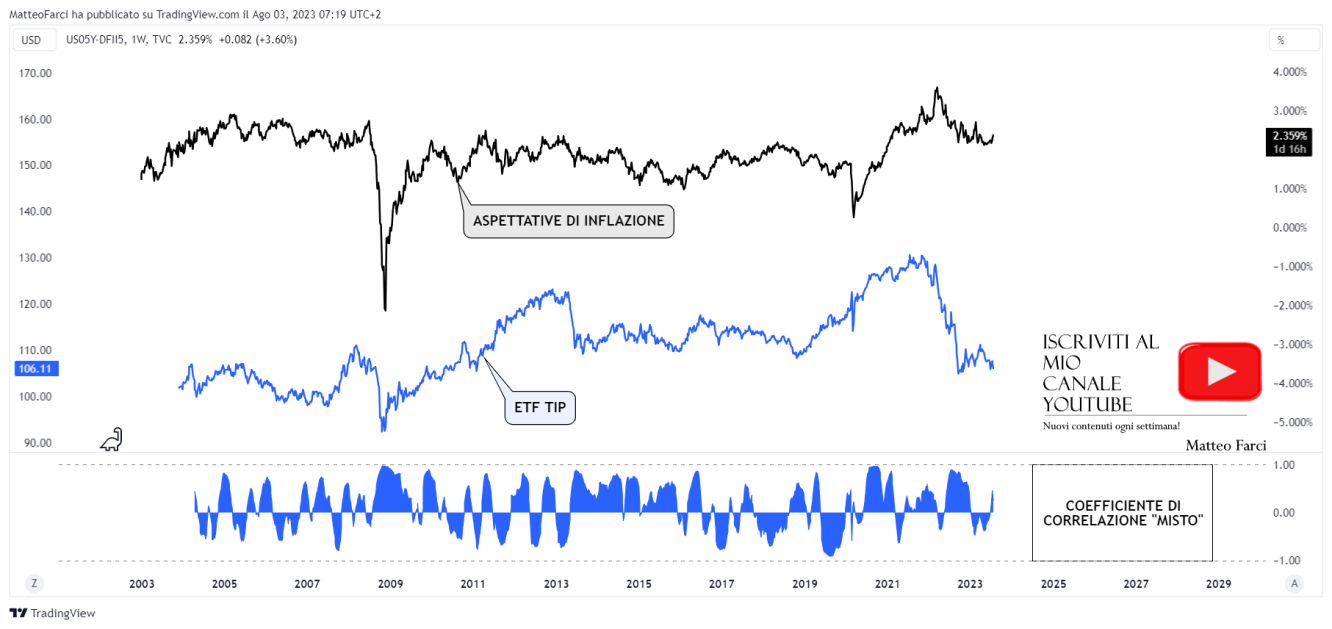

· TIP, l’ETF di iShares con obbligazioni indicizzate al tasso di inflazione, potrebbe rappresentare una scelta migliore rispetto a TLT, vista la correlazione “mista” con le stesse aspettative di inflazione:

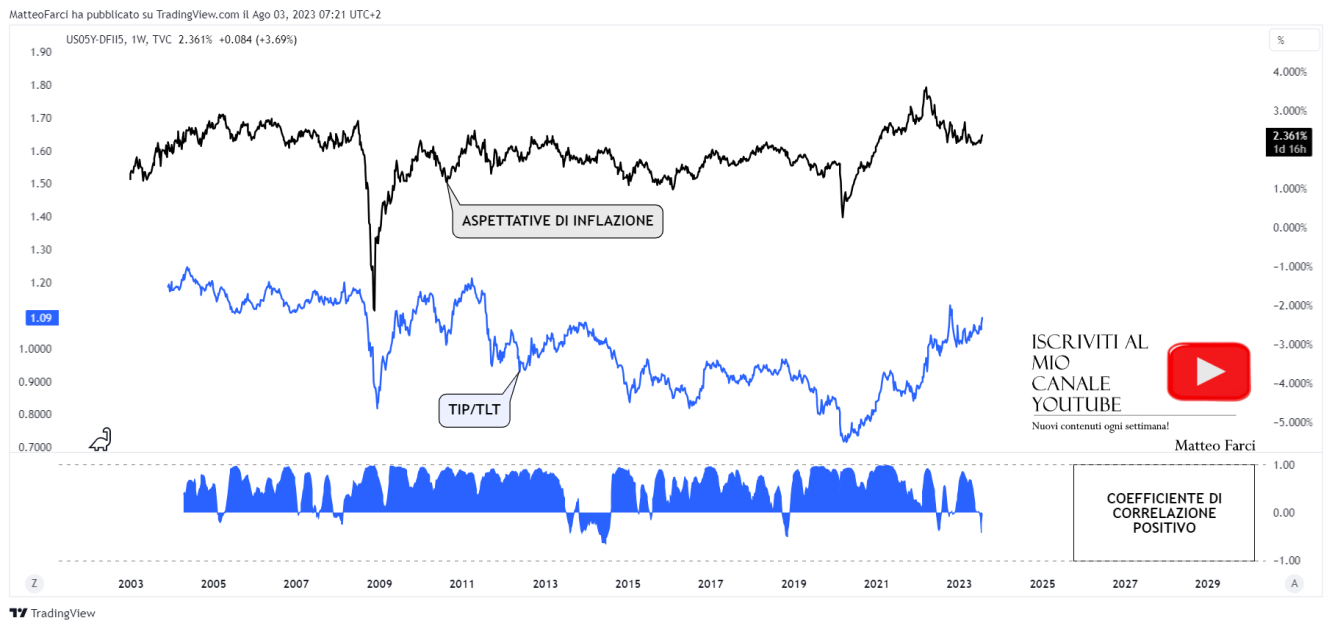

L’ipotesi è confermata dall’indice di forza TIP/TLT (le indicizzate sovraperformano le nominali ad un aumento delle aspettative di inflazione):

Secondo risposta:

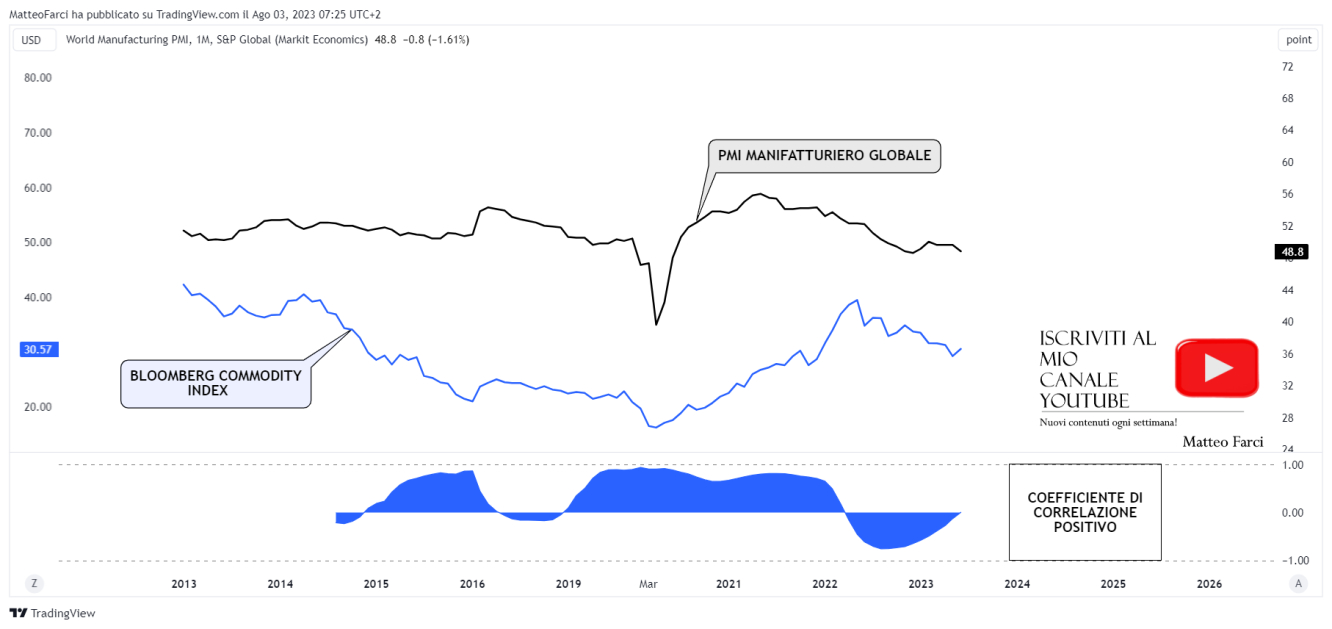

· L’indice DJP è correlato positivamente al PMI manifatturiero calcolato a livello mondiale (che fornisce una stima della crescita/decrescita economica):

Dal momento in cui tutti i principali purchasing manager’s index manifatturieri sono in contrazione, faticherei a pensare ad un rialzo futuro dei prezzi delle materie prime, considerando anche che i PMI sono leading del ciclo economico, al contrario delle materie prime che tendono ad essere leggermente “lagging”

Questo e tanti altri argomenti saranno presenti all’interno del mio libro, “Investire in obbligazioni for dummies”, scritto per Hoepli e in uscita a settembre.

Buona giornata!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Obbligazioni: c'è qualcosa che ci sfugge

Pubblicato 03.08.2023, 07:47

Aggiornato 01.11.2024, 10:27

Obbligazioni: c'è qualcosa che ci sfugge

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.