Quando i mercati azionari salgono, la narrativa rialzista tende a dominare, trascurando il potenziale impatto dei cali di mercato. Questa svista deriva da due problemi principali: un’incomprensione di base della matematica e il ruolo critico del tempo negli investimenti.

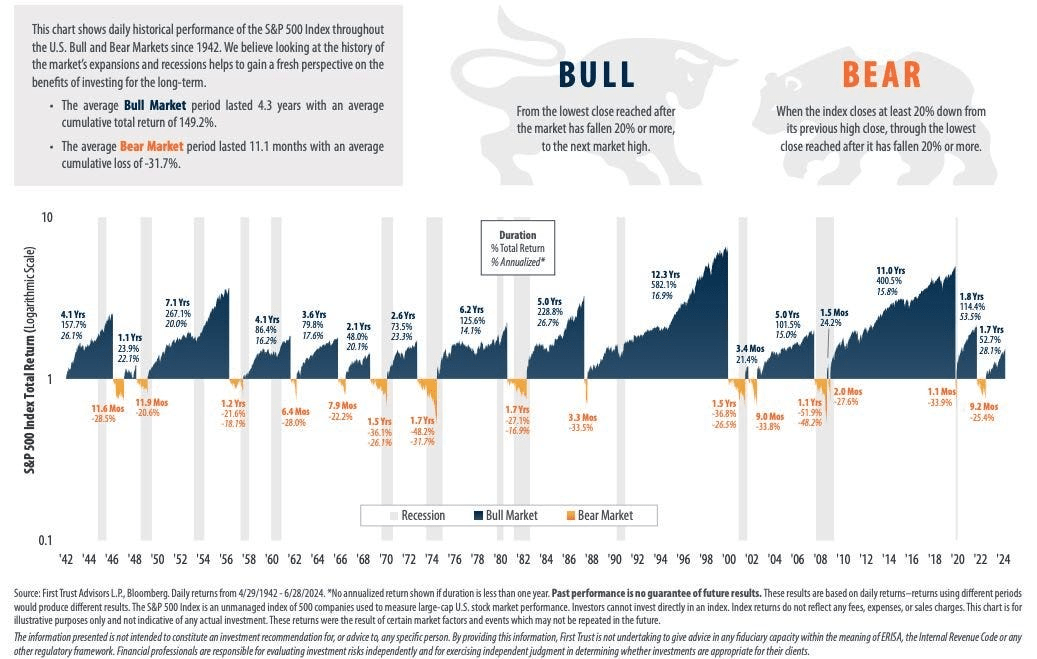

Ogni anno ricevo il seguente grafico come controargomento quando si parla dell’importanza di gestire il rischio durante il ciclo di vita di un portafoglio. Il grafico mostra che mentre il rialzo medio del mercato toro è del 149%, il calo medio del mercato orso è solo del -32%.

Dunque, perché preoccuparsi di gestire il rischio quando nel lungo periodo i mercati salgono 4,7 volte di più di quanto scendano?

Come in ogni analisi di lungo periodo, è necessario rendersi conto subito della questione più critica per ogni investitore: il tempo.

La realtà dei rendimenti del mercato azionario nel lungo periodo

Sì, dal 1900 il mercato azionario ha registrato un tasso di rendimento annualizzato dell’8%. Tuttavia, questo non significa che il mercato renda l’8% ogni anno. Come abbiamo discusso di recente, è necessario comprendere alcuni fatti chiave dei mercati.

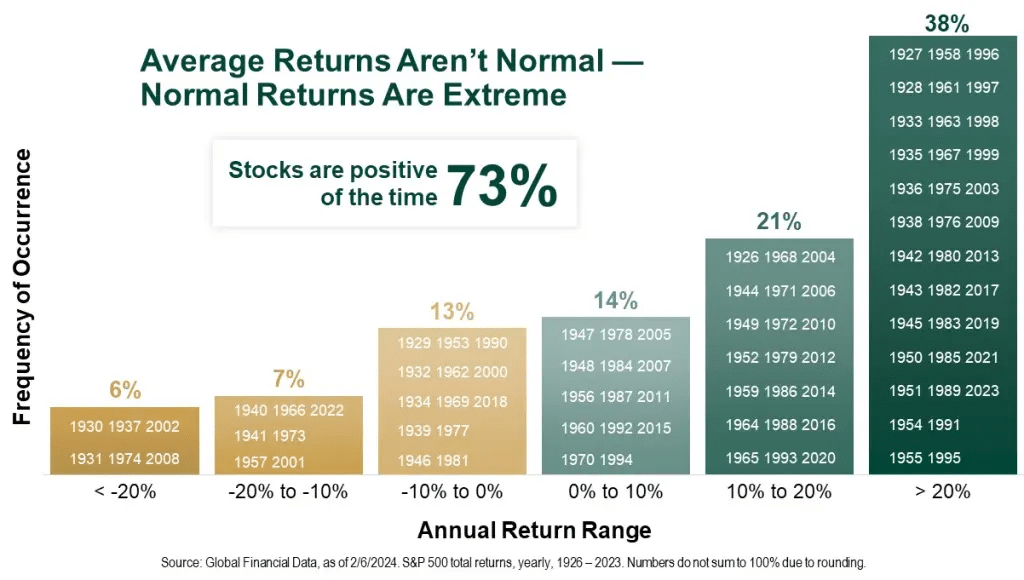

- Le azioni salgono più spesso di quelle che scendono: Storicamente, il mercato azionario aumenta circa il 73% delle volte. Nel restante 27% dei casi, le correzioni di mercato annullano gli eccessi dei precedenti rialzi. La tabella seguente mostra la dispersione dei rendimenti nel tempo.

Tuttavia, per ottenere un tasso di rendimento “medio” annualizzato dell’8%, bisognerebbe vivere per 124 anni.

Il tempo è la sfida più grande per l’investitore

L’americano medio deve affrontare una realtà sconfortante: la mortalità umana. La maggior parte degli investitori non inizia a risparmiare seriamente per la pensione prima dei 40 anni, poiché il costo della vita durante gli anni precedenti - l’università, il matrimonio, la nascita dei figli - consuma gran parte del reddito. In genere, i redditi non superano il costo della vita fino alla metà o alla fine dei 40 anni, il che consente di spingere seriamente i risparmi per la pensione. La maggior parte delle persone ha solo 20-25 anni di lavoro produttivo per raggiungere i propri obiettivi di investimento.

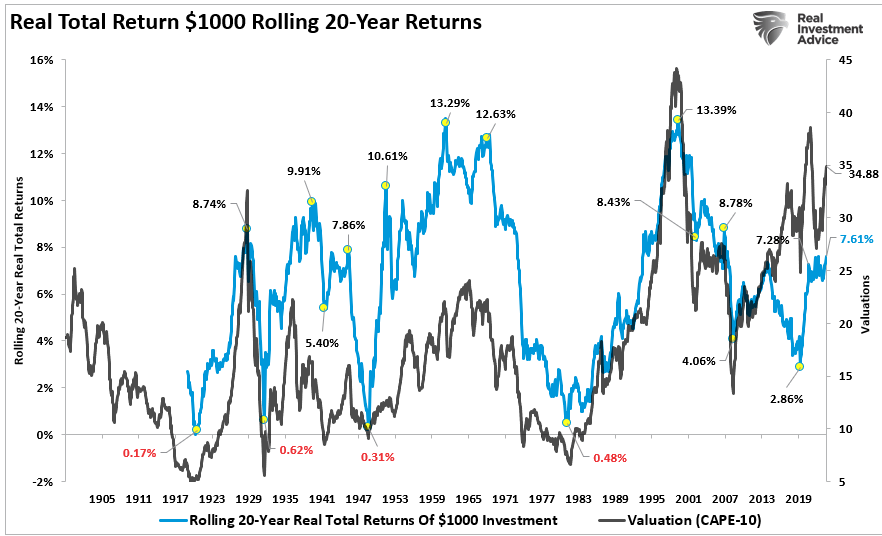

Gli studi sugli investimenti dovrebbero allineare i tempi alla mortalità umana piuttosto che concentrarsi sui rendimenti medi “a lungo termine”. Nella storia ci sono stati periodi in cui i rendimenti totali reali, corretti per l’inflazione, nell’arco di 20 anni sono stati prossimi allo zero o negativi. È interessante notare che questi periodi di rendimenti prossimi allo zero o negativi sono stati tipicamente preceduti da valutazioni di mercato elevate, come quelle attuali.

Il tempo e le valutazioni sono i fattori più importanti per chi ha appena iniziato il proprio percorso di investimento.

Il problema dei rendimenti basati sulle percentuali

Un altro problema dell’analisi di lungo periodo è l’incomprensione della matematica di base, come abbiamo discusso in “Correzioni di mercato”.

I grafici mostrano spesso rendimenti percentuali, che possono essere ingannevoli senza un’analisi più approfondita. Facciamo un esempio:

Se un indice cresce da 1000 a 8000:

- Da 1000 a 2000 = ritorno del 100%

- Da 1000 a 3000 = ritorno del 200%

- Da 1000 a 8000 = ritorno del 700%

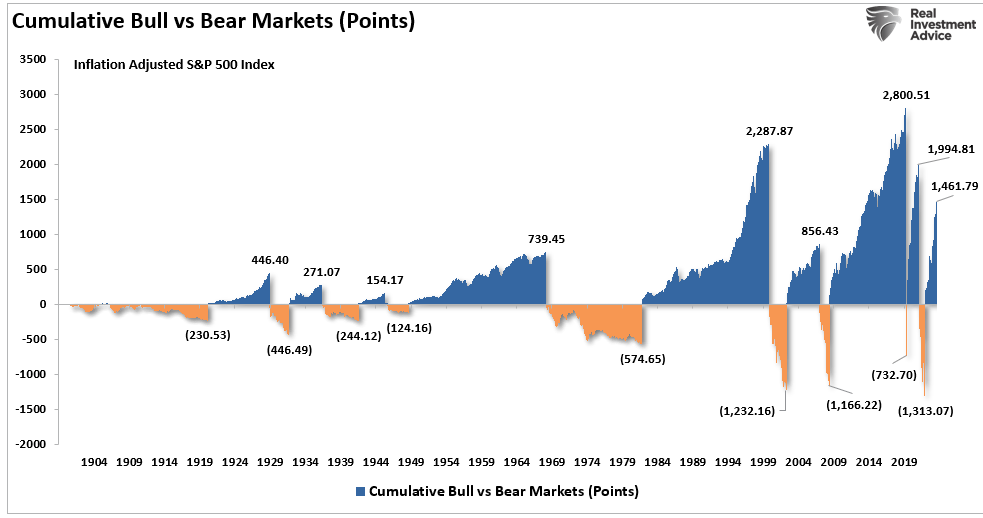

Un investitore che ha acquistato l’indice ha generato un rendimento del 700%. Secondo First Trust, perché preoccuparsi di una correzione del 50% quando si è appena guadagnato il 700%?

Tuttavia, il problema sta nelle percentuali. Una correzione del 50% NON vi lascia con un guadagno del 650%. Sottrae 4000 punti all’indice, riducendo il vostro guadagno del 700% ad appena il 300%.

Recuperare i 4000 punti persi e chiudere in pareggio dopo un calo del mercato è un compito molto più difficile. Il vero danno di un calo di mercato diventa chiaro quando ricostruiamo il grafico per visualizzare i guadagni/perdite in punti rispetto alle percentuali. In molti casi, una parte significativa dei guadagni di un mercato toro viene annullata dal successivo declino del mercato orso.

Sebbene i mercati si riprendano, l’analisi mainstream spesso trascura un fattore chiave: il tempo.

I cali di mercato sono un problema di “tempo”.

Per la maggior parte di noi comuni mortali, il tempo gioca un ruolo fondamentale nella nostra strategia di investimento. Come dimostrato da analisi precedenti, gli investitori non riescono a raggiungere i risultati attesi se si tiene conto dell’aspettativa di vita e del tempo necessario per riprendersi dai ribassi dei mercati.

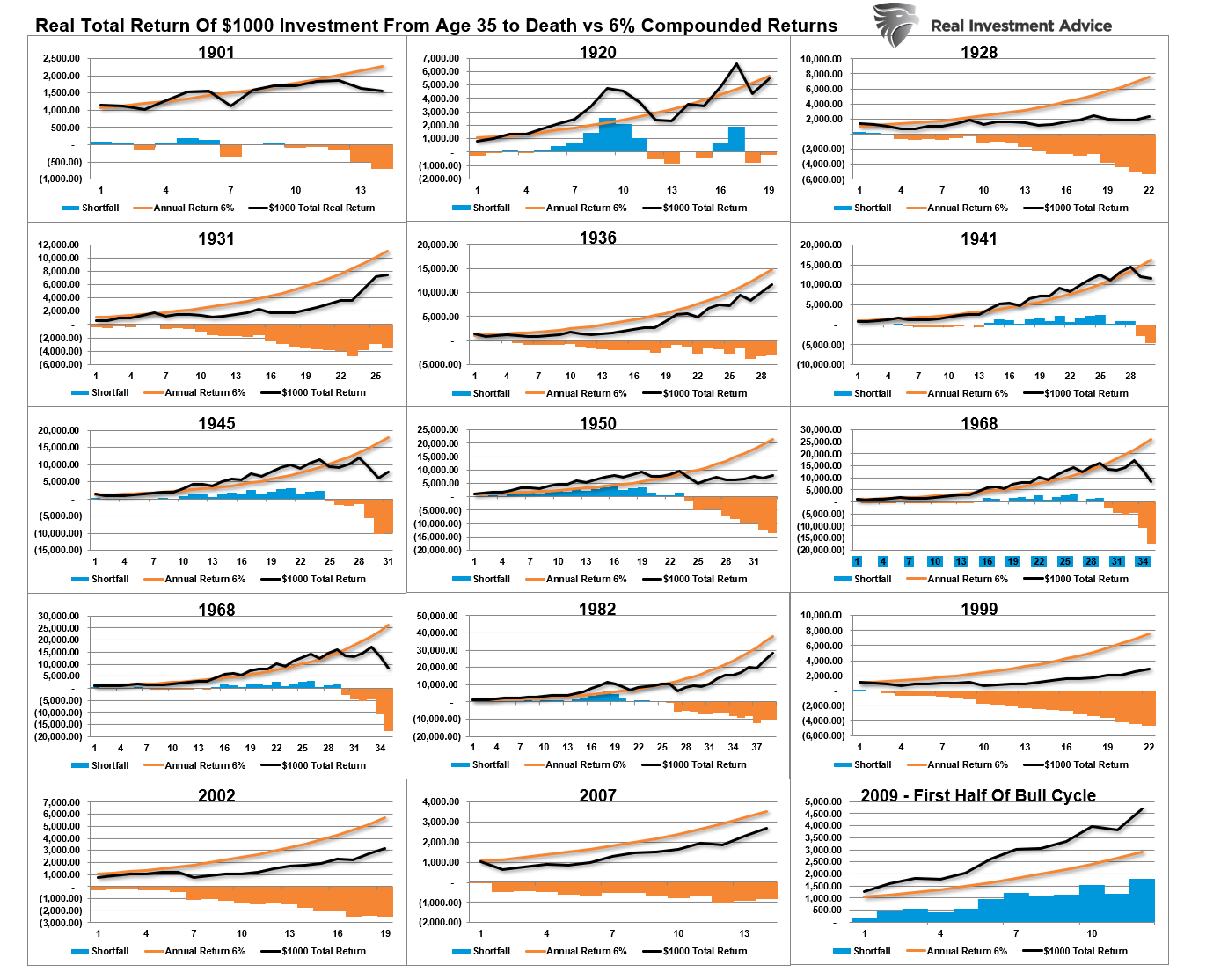

Di seguito è riportato un grafico che ipotizza un investimento di 1.000 dollari per ogni periodo e il mantenimento del rendimento totale fino alla morte. Non vengono effettuati prelievi. La linea arancione inclinata rappresenta la “promessa” di un rendimento composto annualizzato del 6%. La linea nera rappresenta il risultato effettivo. In tutti i casi, ad eccezione del ciclo più recente iniziato nel 2009, il capitale investito non ha raggiunto l’obiettivo di rendimento promesso.

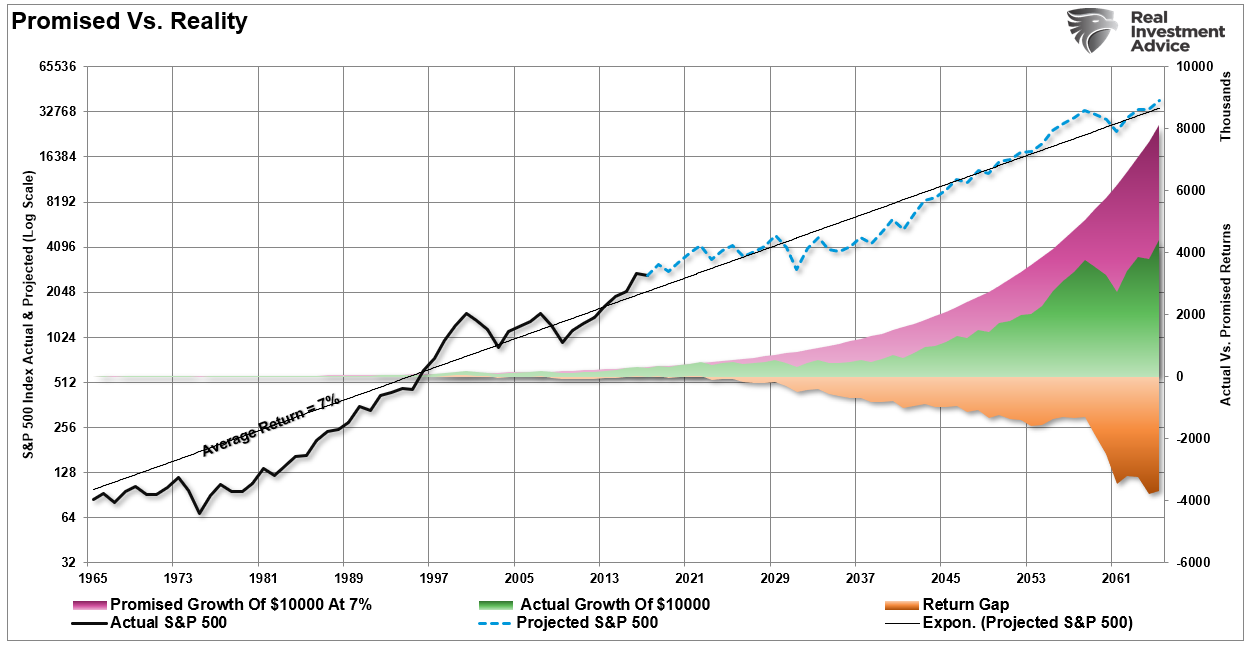

La prossima significativa flessione probabilmente annullerà molti dei guadagni del ciclo attuale, evidenziando perché l’utilizzo di tassi di rendimento composti o medi nella pianificazione finanziaria spesso porta a delusioni.

In punto di morte, il capitale investito è inferiore all’obiettivo promesso in tutti i casi, tranne che nell’attuale ciclo iniziato nel 2009. Tuttavia, quel ciclo deve ancora concludersi e la prossima flessione significativa probabilmente annullerà la maggior parte, se non tutti, i guadagni. Ecco perché l’utilizzo di tassi di rendimento “composti” o “medi” nella pianificazione finanziaria porta spesso a delusioni.

Il motivo è che i ribassi del mercato sono importanti e “tornare in pari” non significa accumulare capitale. Il grafico visualizza l’importanza dei ribassi di mercato mostrando la differenza tra i rendimenti “effettivi” degli investimenti e i rendimenti “medi” nel tempo.

L’area ombreggiata in viola e il grafico dei prezzi di mercato mostrano un rendimento “medio” del 7% annuo. Tuttavia, il divario nei “rendimenti effettivi” dovuto ai cali di mercato è piuttosto significativo.

Perché il tempo e le valutazioni sono importanti per gli investitori

Che siate a cinque anni dalla pensione o che abbiate appena iniziato la vostra carriera, ci sono tre fattori chiave da considerare nell’attuale contesto di mercato:

- Orizzonte temporale (età della pensione meno età di inizio)

- Valutazioni all’inizio del vostro periodo di investimento

- Tasso di ritorno richiesto per raggiungere con gli obiettivi di investimento

Una strategia buy-and-hold può deludere se le valutazioni sono elevate all’inizio dell’investimento, se l’orizzonte temporale è troppo breve o se il tasso di rendimento richiesto è troppo elevato.

Gli eventi di mean reversion spesso rivelano i difetti delle strategie di investimento buy-and-hold. A differenza di un conto di risparmio ad alto rendimento, i mercati azionari subiscono perdite che possono devastare i piani pensionistici. (Chiedete a qualsiasi “boomer” che ha vissuto il crollo delle dot-com o la crisi finanziaria).

Gli investitori dovrebbero prendere in considerazione strategie più attive per preservare il capitale in caso di valutazioni troppo elevate.

Adattare le aspettative sui rendimenti futuri

Gli investitori dovrebbero considerare quanto segue:

- Adattare le aspettative sui rendimenti futuri e sui tassi di prelievo in base agli attuali livelli di valutazione.

- Comprendere che i rendimenti anticipati in futuro sono improbabili.

- Considerare l’aspettativa di vita quando si pianifica la strategia di investimento.

- Pianificare l’impatto delle imposte sui rendimenti.

- Valutare attentamente le aspettative di inflazione nell’allocazione degli investimenti.

- Nei periodi di ribasso dei mercati, ridurre i prelievi dal portafoglio per evitare di esaurire più rapidamente il capitale.

Gli ultimi 13 anni di rincorsa ai rendimenti in un contesto di tassi bassi hanno creato una situazione pericolosa per gli investitori. È fondamentale abbandonare le aspettative di rendimenti annuali composti e concentrarsi invece su tassi di rendimento variabili basati sulle attuali condizioni di mercato.

Conclusioni: non inseguite il mercato

Inseguire un indice arbitrario e rimanere investiti al 100% nel mercato azionario vi costringe ad assumere più rischi di quanto possiate immaginare. I due principali mercati ribassisti dell’ultimo decennio hanno allontanato molti individui dalla pensione.

Gli investimenti per la pensione dovrebbero concentrarsi su una crescita prudente e cauta per superare l’inflazione. Tentare di battere un indice casuale e arbitrario senza alcun legame con i vostri obiettivi finanziari personali è un gioco rischioso. Ricordate che nel mercato non esistono tori o orsi. Esistono solo coloro che riescono a raggiungere i propri obiettivi di investimento e coloro che falliscono.