Non esistono assoluti nelle previsioni economiche. Pensare il contrario porta alla fine a dei problemi. Per esempio, l’allarme recessione lanciato quasi due anni fa dall’inversione della curva dei rendimenti del Tesoro è quasi certamente un falso segnale.

La curva dei decennali meno 3 mesi è diventata negativa due anni fa, questo mese, e ha spinto gli analisti ad avvertire che una recessione statunitense era in agguato all’orizzonte a breve termine - una previsione che alcuni (molti?) consideravano un segnale quasi infallibile.

Sebbene l’economia abbia vacillato a volte, ad oggi l’espansione è continuata, secondo il National Bureau of Economic Research, l’arbitro ufficiale delle date del ciclo economico statunitense.

Gli indicatori del ciclo economico di altre fonti raccontano una storia simile. Il rapporto di settembre di ieri dello S&P Global US Composite PMI, un indicatore del PIL, “segnala ancora un solido miglioramento mensile dell’attività aziendale alla fine del terzo trimestre”, consiglia S&P Global Market Intelligence.

Anche diversi nowcast del PIL riflettono un solido tasso di crescita nel terzo trimestre. L’attuale stima della Fed di Atlanta per la produzione nei tre mesi di settembre è del 2,5% (al 1° ottobre). Se questo dato si avvicina, il 3° trimestre rimarrà senza recessione con un ampio margine.

Il risultato principale è che la previsione di recessione della curva dei rendimenti è fallita. Non è una sorpresa che gli indicatori emettano falsi segnali. La curva dei rendimenti avrebbe dovuto essere diversa, o almeno così suggerivano alcuni analisti. Con il senno di poi, tuttavia, è chiaro che non ci sono certezze nelle previsioni di recessione.

Alcuni previsori sembravano sostenere il contrario quando la curva dei rendimenti è diventata negativa per la prima volta. C’era anche una scuola di pensiero che privilegiava l’utilizzo di più curve dei rendimenti per costruire un segnale più robusto. Ma anche questo ha fallito.

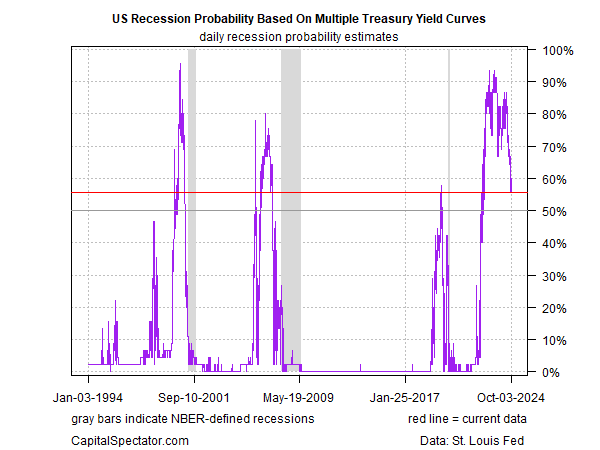

Nel luglio del 2022, CapitalSpectator.com ha esaminato il risultato ed ha proposto un indicatore basato su più curve dei rendimenti. All’epoca, il rischio di recessione implicito era in aumento e sembrava destinato a superare la soglia del 50%, che probabilmente rappresenta il punto di svolta.

L’aggiornamento del segnale delle curve multiple dei rendimenti mostra oggi che l’indicatore ha emesso un chiaro avvertimento di recessione a partire dalla fine del 2022, avvertimento che continua fino a ieri (3 ottobre).

La recessione negli Stati Uniti, tuttavia, non è ancora iniziata e non sembra imminente. Questo non significa che l’analisi della curva dei rendimenti sia inutile. L’errore sta piuttosto nel ritenere che un singolo indicatore sia impeccabile.

Una metodologia migliore consiste nel monitorare un insieme ampio e diversificato di indicatori che filtrano gran parte del rumore e massimizzano il segnale. Certo, anche questo approccio non è perfetto - nulla lo è - ma evita molte, se non tutte, le insidie che ostacolano l’analisi di un singolo indicatore.

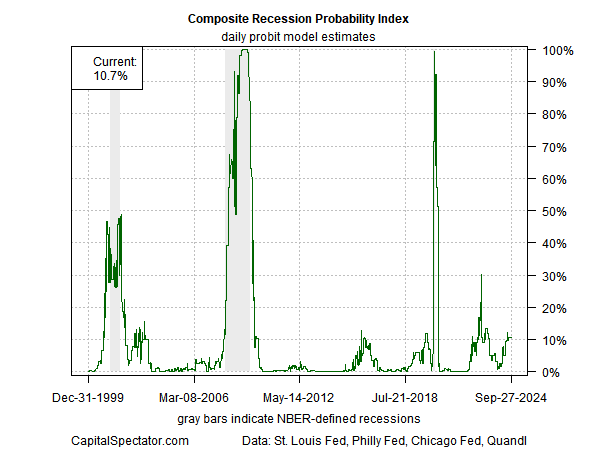

Ad esempio, gli indicatori compositi del ciclo economico presenti negli aggiornamenti settimanali del The US Business Cycle Risk Report hanno evitato i falsi allarmi degli ultimi due anni.

Perché? Perché non punta tutto su un singolo indicatore. Tra l’altro, l’attuale lettura del Composite Recession Probability Index (CRPI) continua a stimare un basso rischio di recessione (circa l’11% al 27 settembre).

La curva dei rendimenti fa parte del mix del CRPI, ma è solo una componente.

Non è ancora possibile costruire un modello di recessione impeccabile utilizzando un’ampia serie di indicatori, ma è possibile ridurre sostanzialmente il rumore, come ci ricorda il fallimento della curva dei rendimenti negli ultimi due anni.