- Il discorso di Powell innesca un brusco calo dei mercati

- Il Presidente della Fed sembra suggerire che la banca stia usando “aspettative ancorate sull’inflazione”

- La riduzione del bilancio è necessaria ma l’illiquidità del mercato potrebbe ostacolare lo sforzo

Dopo una settimana perlopiù tranquilla, il Presidente della Fed Powell ci ha regalato cinque giorni di volatilità con il suo discorso di venerdì. Sapevamo che il mercato avrebbe reagito violentemente; solo non sapevamo in quale direzione. Ed è stato verso il basso. Il motivo della direzione si trova in queste poche parole di Powell: “fino a quando il lavoro non sarà finito”. Il Presidente ha espresso chiaramente che il FOMC è determinato a far scendere l’inflazione e a non fare dietrofront (cosa che invece per i mercati sarebbe successa nel 2023), per quanto possa far male.

O, almeno, così vuole far sembrare. Ma ecco la mia domanda: quando si può dire di aver finito di scavare una buca?

Un uomo sta scavando una buca. Un amico gli chiede quanto ci vorrà, visto che dovevano andare a prendersi una birra. L’uomo risponde: “Scaverò finché non avrò finito”. Cosa significa? La buca è finita quando è abbastanza profonda? E cosa si intende con “abbastanza”? Profonda o ampia abbastanza per cosa? “Finire di scavare” comprende lo spostare altrove tutta la terra scavata? Non c’è una risposta soddisfacente. “Fino a quando il lavoro non sarà finito” è qualcosa che ti dice tuo padre quando stai svolgendo un compito che ti ha dato. Non è un’istruzione, è un rimprovero.

“Continua a scavare. Ti dico io quando smettere”.

Nel contesto dell’inflazione, quando si può dire di aver “finito il lavoro”? Quando l’inflazione arriverà al 2,25% sull’indice IPC per un anno? Quando raggiungerà il 2,0% sull’indice PCE core? Quando l’inflazione generale scenderà di almeno il 2% dal massimo? O l’inflazione core? “Fino a quando il lavoro non sarà finito” è una frase sfuggente tanto quanto lo era l’aggettivo “transitoria”. Non significa niente se non si definiscono i termini.

Francamente, non sono sicuro che la Fed sappia a che punto il lavoro sarà finito. Powell è sembrato dare qualche indizio, ma si sono rivelati inutili.

Quindi per ora sappiamo che la banca continuerà ad inasprire fino a quando non avrà finito. Qualunque cosa significhi.

Facciamo un passo indietro …

Il problema dell’inflazione, ovviamente, non è che le aspettative sono troppo alte o che ci sono carenze di scorte. Il problema è che la quantità di denaro (M2) è il 41% più alta rispetto alla fine del 2019, e che il livello di prezzo è solo il 15% più alto. La differenza, a meno che la velocità monetaria non resti permanentemente compromessa, deve essere colmata o con una tremenda crescita reale (improbabile) o con un livello di prezzo molto più alto. Oppure, la Fed dovrà diminuire non il ritmo della crescita della massa monetaria (sceso a circa l’1% negli ultimi mesi, sebbene il credito si stia ancora espandendo ad un tasso del 10%), ma il livello della massa monetaria. In teoria, si potrebbe fare continuando a ridurre il bilancio tramite l’inasprimento quantitativo per qualche anno.

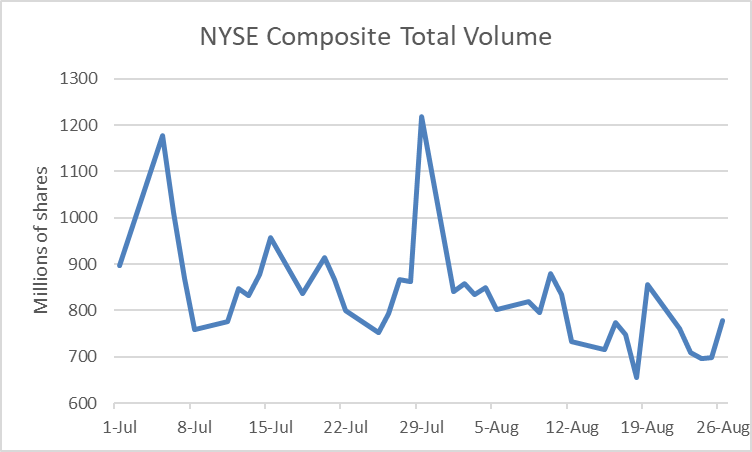

Il problema è che in questo modo si eliminerà liquidità dal sistema, non solo quella monetaria ma anche transazionale. Una delle cose che più mi ha sconvolto del selloff di venerdì è che sia avvenuto su un volume piuttosto basso. Il grafico mostra il volume NYSE composite in milioni di azioni.

Fonte: Bloomberg

Ora, gli analisti tecnici diranno che il volume rafforza il segnale dal prezzo.

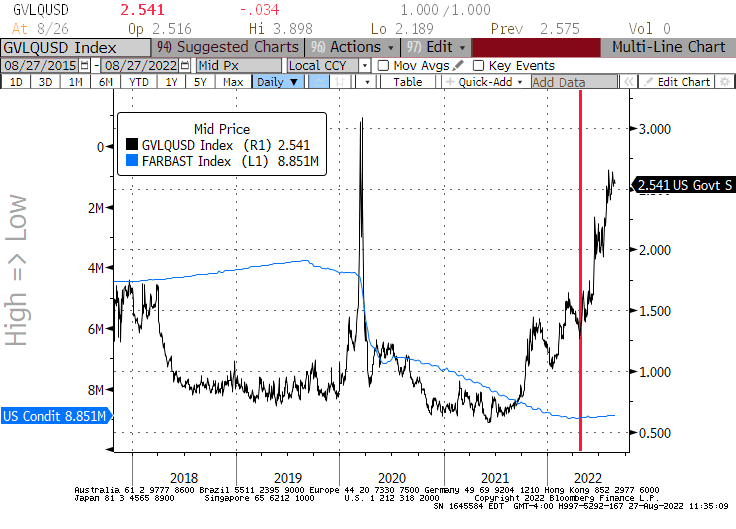

Non abbiamo precedentemente visto segni simili di illiquidità sull’azionario, ma ci sono da un po’ nel mondo fixed-income. Il mio ultimo grafico sotto mostra l’indice di liquidità del governo in nero (numeri più alti sono condizioni meno liquide) rispetto al bilancio della Fed, invertito, in blu. Una grossa linea rossa segna il punto di picco del bilancio.

Ora, questo probabilmente non significa che una continua riduzione del bilancio porterà ad una completa incapacità di scambi. Ma, se c’è un qualche significato nell’apparente rapporto tra riduzione del bilancio e liquidità, allora la Fed potrebbe ritrovarsi a dover fermare la riduzione del bilancio ben prima che possa avere effetto sul livello della massa monetaria. Ciò significa che l’unica via d’uscita è che il livello di prezzo aggregato converga ad un livello molto più alto. Dovrà continuare a farlo, fino a quando il lavoro non sarà finito.

Fonte: Bloomberg

Nota: La mia società e/o i fondi e i conti che gestiamo hanno posizioni su bond indicizzati sull’inflazione e varie materie prime e future finanziari, nonché ETF, che potrebbero essere citati nei miei articoli.