Articolo scritto in esclusiva per Investing.com

- L’inflazione USA è ai massimi pluridecennali

- L’IPC della zona euro è ai massimi storici

- Il livello di equilibrio dell’inflazione potrebbe essere salito ulteriormente

La scorsa settimana, ancora una volta, abbiamo visto l’inflazione al massimo di una generazione e mezza. Credo che inizierò a parlare di ciò che stiamo vedendo considerando come unità di misura le “generazioni”, in quanto “41” anni sembra un concetto un po’ sottostimato.

L’ultima volta che l’inflazione ha segnato l’8,5% negli Stati Uniti è stato nel 1981. L’ultima volta che l’inflazione core ha registrato il 6,5% è stato nel 1982. L’IPC medio non è mai stato così alto (al 4,91% questo mese) in quanto la Fed di Cleveland ha iniziato a registrare questi dati nel 1983. L’ultima volta che l’inflazione era a livelli del genere, Mohammed Ali era ancora sul ring e AT&T era ancora Ma Bell. La auto DeLorean erano ancora in produzione e Thriller di Michael Jackson non era ancora ancora uscita.

Se tutto questo non vi dice nulla, allora grazie, è qui che volevo arrivare. L’inflazione è qualcosa di cui si parlava una volta. Letteralmente, metà dei cittadini americani non hanno mai visto l’inflazione così elevata. (Fonte: US Census, dati qui.)

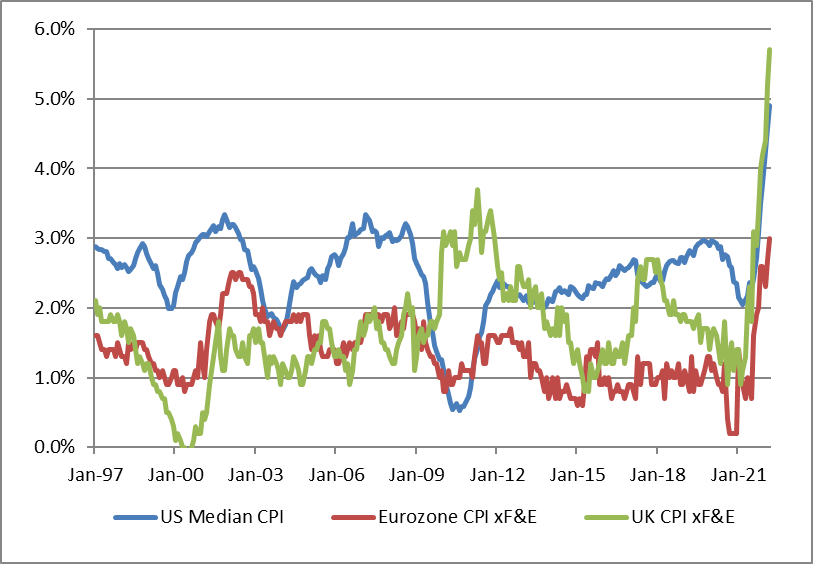

E la cosa non riguarda certo solo gli USA. L’IPC della zona euro è ai massimi storici (dato che la zone euro è stata creata solo nel 1999) e l’inflazione nel Regno Unito è maggiore rispetto a USA e zona euro (vedi grafico, fonte Bloomberg).

Facciamo un passo indietro…

Da notare che tutte e tre le linee del grafico sopra, decisamente non correlate precedentemente, sono attualmente fortemente correlate. Anche durante la crisi finanziaria, l’inflazione britannica è salita quando scendeva in Europa e negli USA. Dunque, perché ciò che non era correlato sta diventando correlato?

Il fatto che tutte queste linee si stiano muovendo insieme ora dimostra che tutte le valute stanno perdendo valore insieme. I movimenti relativi del FX sono relativamente poco importanti quando si parla di pressioni inflazionistiche di un ordine di grandezza superiore a quello che sono state nell’ultima generazione. I paesi non stanno cambiando la dimensione delle loro fette relative della torta dell’inflazione: è l’intera torta che sta diventando molto più grande, di conseguenza, tutti stanno ottenendo una fetta più grande.

Il fatto che metà degli americani non abbiano mai visto l’inflazione a livelli simili ha delle conseguenze sui mercati degli investimenti. I dati utilizzati per le aspettative di inflazione nel lungo termine, come il tasso di inflazione di pareggio dei decennali del Tesoro USA, non riflettono le probabili circostanze che il livello di pareggio dell’inflazione sia salito in maniera semipermanente.

Sulla scadenza decennale il tasso di inflazione di pareggio è attualmente al 2,91%, e solo al 2,78% sulla scadenza a un anno, con l’obiettivo PCE core della Fed al 2,25%. Gli investitori non possono neanche immaginare che l’inflazione possa restare sopra il 4% per diversi anni e si rifiutano di prendere l’idea in considerazione. In maniera analoga, i multipli delle azioni continuano ad essere estremamente ricchi e lo stanco meme secondo cui “l’inflazione è un bene per le azioni” (una palese falsità sbugiardata dalla performance delle azioni negli anni ’70) sta tornando alla ribalta. Almeno per ora.

Non è necessariamente una cosa negativa il fatto che i giovani investitori non portino il fardello del vecchio pensiero sul valore in un’economia in cui il valore dell’unità monetaria è debole e incerto. È possibile che tutti, da Graham a Dodd al Dottor Destino, si siano semplicemente sbagliati sull’effetto dell’inflazione e che la tendenza storica delle azioni ad andare male in periodi del genere sia un errore (come pensava Modigliani) che verrà corretto ora. Ma se si sbagliano, sarà una dura scoperta per i pivelli per mano degli esperti.

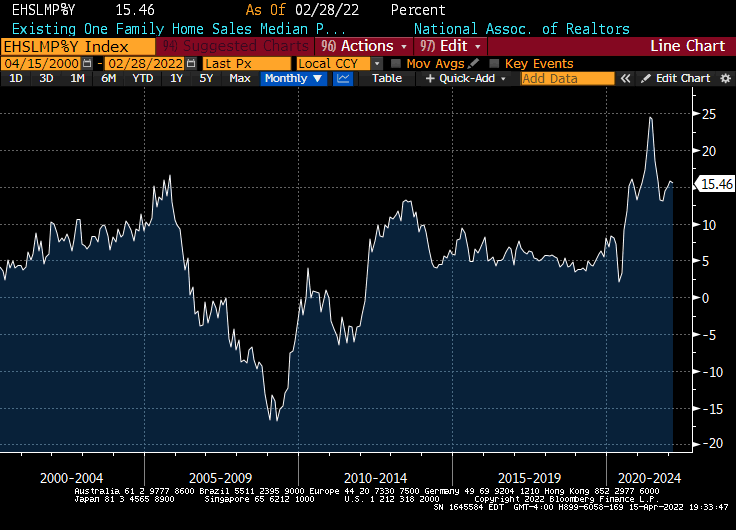

Questa settimana i dati economici non saranno di primissima importanza, ma seguirò i dati sulle vendite di case esistenti di martedì, con attenzione per il prezzo medio. Come mostra il grafico seguente (Fonte: Bloomberg), i prezzi delle case si stanno apprezzando più del 15% su base annua.

Questo è ancora un tasso paragonabile a quello del picco della bolla immobiliare nel 2005-06, anche se è lontano dai massimi. A dirla tutta, i tassi d’interesse sono ancora molto più bassi ora di quanto lo fossero allora, e l’inflazione è molto più elevata. Finché i prezzi delle case continueranno a salire, anche gli affitti (una componente chiave dell’IPC) continueranno a salire fortemente. Non può durare per sempre a questo ritmo.

Oltre ai dati economici, seguirò la liquidità dei mercati dei Treasury. Gli spread bid/offer sono stati maggiori con size minori di recente. Con i tassi dei Titoli del Tesoro USA decennali in salita vicino al 3% ed il tasso di interesse vicino allo 0%, e la volatilità nei mercati delle materie prime, i rischi speculativi saranno sotto pressione.

C’è ancora molta liquidità che sguazza là fuori, ma questo non vuol dire che sia tutta al nostro servizio.

Michael Ashton, detto anche “The Inflation Guy”, è il titolare di Enduring Investments, LLC. È un pioniere dei mercati dell’inflazione, di cui discute nel suo podcast Cents and Sensibility.