Una delle famose massime di Wall Street è che i bull market scalano un muro di preoccupazioni. Da questo punto di vista, non mancano pericoli reali e potenziali. Ma, come suggerisce la storia recente, la gente non ha paura, o almeno non ancora. Al contrario, infatti, il sentiment degli investitori sembra essere diventato favorevole agli acquisti, secondo vari profili di trend sui mercati in tutto il mondo che indicano una forza di prezzo la quale evidenzia la propensione al rischio.

Come approccio alla profilazione di questo comportamento, questa analisi aggiorna il periodico sguardo di CapitalSpectator.com sullo slancio dei prezzi tramite coppie di ETF. I lettori possono confrontare i grafici sotto con questo articolo del 26 giugno. I dati aggiornati riportano i prezzi alla chiusura del 17 luglio.

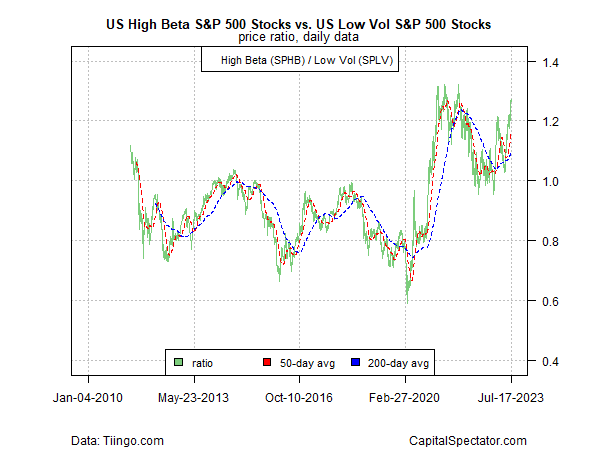

Partiamo dai cosiddetti titoli a beta alto (cioè ad alto rischio) (Invesco S&P 500® High Beta ETF (NYSE:SPHB)) per gli USA rispetto ad azioni a volatilità bassa (rischio basso) (Invesco S&P 500® Low Volatility ETF (NYSE:SPLV)), per valutare la propensione nei confronti di posizionamenti a rischio più alto/più basso nei titoli statunitensi. Come indica il grafico sotto, questa misura riporta una forte ripresa della propensione al rischio.

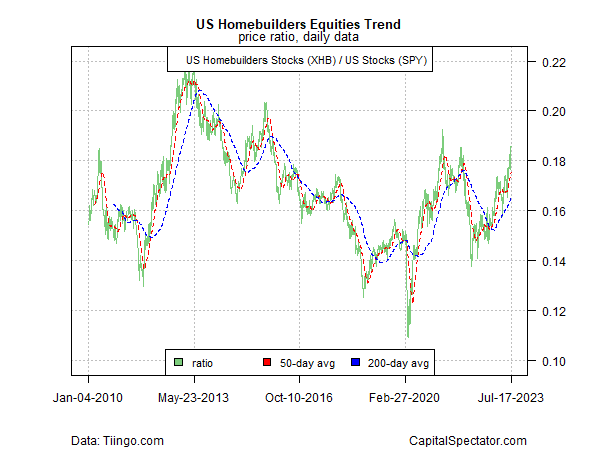

Anche il rally dei titoli dell’edilizia immobiliare (SPDR® S&P Homebuilders ETF (NYSE:XHB)) segnala forza, in quanto questo settore ciclicamente sensibile continua a riprendersi in termini assoluti e relativi rispetto al mercato statunitense in generale (SPY).

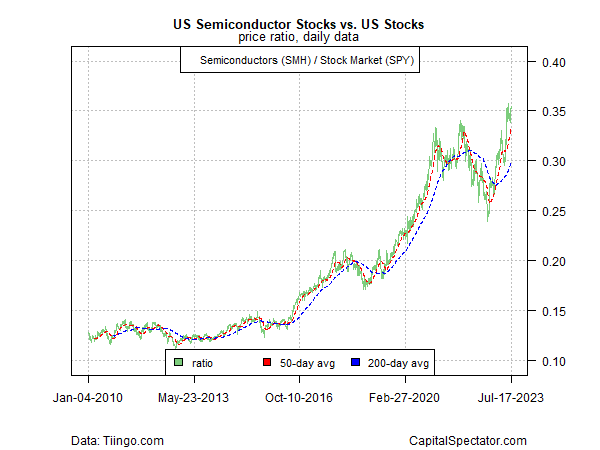

Le azioni dei semiconduttori (VanEck Semiconductor ETF (NASDAQ:SMH)), considerate un indicatore della propensione al rischio e del ciclo economico, continuano a mostrare forza rispetto alle azioni in generale (SPY).

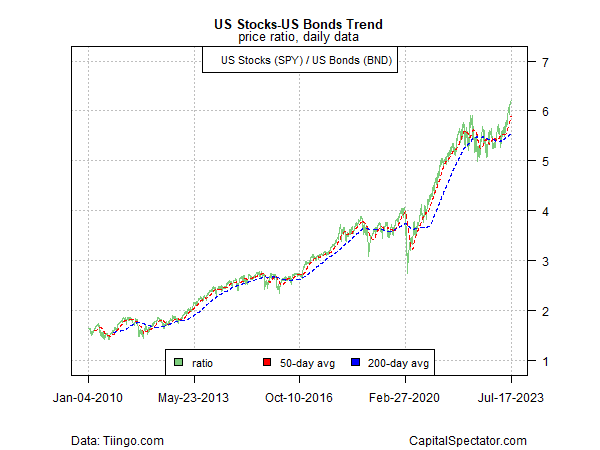

Intanto, l’inclinazione di prezzo che favorisce i titoli azionari (SPY) rispetto ai bond (Vanguard Total Bond Market Index Fund ETF Shares (NASDAQ:BND)) continua ad essere rovente.

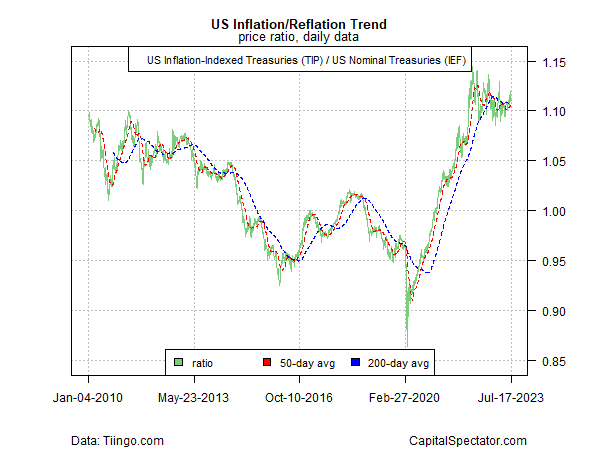

Il trade di reflazione si sta riducendo, il che contribuisce ad alimentare la propensione al rischio. In particolare, il trend che aveva precedentemente favorito i Treasury indicizzati all’inflazione (TIPS) rispetto ai Treasury standard (iShares 7-10 Year Treasury Bond (NYSE:IEF) ETF (NASDAQ:IEF)) continua a virare verso il basso dopo essere schizzato nel 2022.

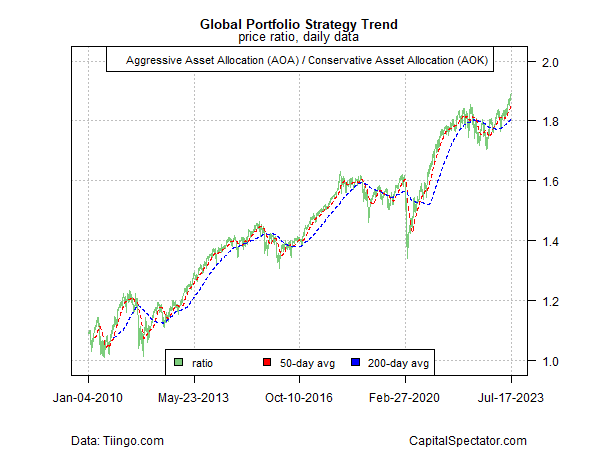

Infine, rivedendo la propensione al rischio dal punto di vista dell’allocazione degli asset globali, notiamo anche una forte inclinazione di bull market, in base al rapporto tra allocazione di asset aggressiva (iShares Core Aggressive Allocation ETF (NYSE:AOA)) e la controparte conservativa (iShares Core Conservative Allocation ETF (NYSE:AOK)), un indicatore che di recente ha toccato un nuovo massimo.

Cosa potrebbe far saltare questi trend favorevoli? Jeanna Smialek del New York Times offre un’utile sintesi in un articolo a proposito di come potrebbe andare la politica monetaria della Federal Reserve nei prossimi mesi:

“I rischi per le prospettive incombono ancora, ovviamente”, scrive. “L’economia potrebbe ancora rallentare più bruscamente con l’effetto dei tassi di interesse più alti, che pesano su crescita ed assunzioni”. Intanto, “l’inflazione potrebbe tornare per via di un’escalation della guerra in Ucraina o qualche altro sviluppo inatteso, spingendo i banchieri centrali a fare di più per garantire che gli aumenti dei prezzi tornino rapidamente sotto controllo. O gli aumenti dei prezzi potrebbero semplicemente dimostrarsi dolorosamente ostinati”.

Per il momento, tuttavia, i mercati sembrano mettere in conto un nuovo ciclo virtuoso. Quanto durerà, ovviamente, non si sa …come sempre. Ma ci sono delle opinioni. Ad esempio, Ed Yardeni di Yardeni Research vede ulteriori rialzi per le azioni statunitensi:

“Penso che il mercato fosse felicissimo di uno scenario disinflazionistico con atterraggio morbido”, riferisce alla CNBC. “È dove sembriamo essere. Penso da un po’ che siamo in recessione, ma ritenevo che fosse una recessione di tipo ‘rolling’, non di tutta l’economia. Ora credo che ci troviamo in una ripresa di tipo ‘rolling’”. La “morale”, dice, “è che ci troviamo in un bull market dal 12 ottobre”.