Il sito US 10-year Treasury yield continua a salire, spingendosi sempre più in alto rispetto alla stima del "fair-value" di CapitalSpectator.com, che si basa sulla media di tre modelli. L'andamento evidenzia i limiti dei modelli, almeno nel breve periodo, per stimare le variazioni a breve termine dei rendimenti obbligazionari. Tuttavia, l'analisi della recente divergenza ci ricorda che l'attuale spread, sebbene estremo rispetto agli standard degli ultimi anni, non è senza precedenti.

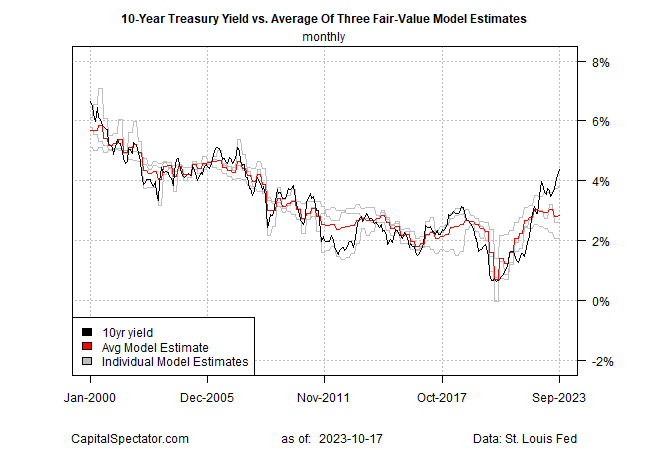

Il rendimento decennale a settembre è salito sopra il 4% (linea nera nel grafico sottostante) per la prima volta dal 2008, sulla base dei dati mensili utilizzati nella nostra modellazione. Per contro, la stima media del fair value è rimasta sostanzialmente invariata al 2,83% (linea rossa), leggermente superiore al mese precedente.

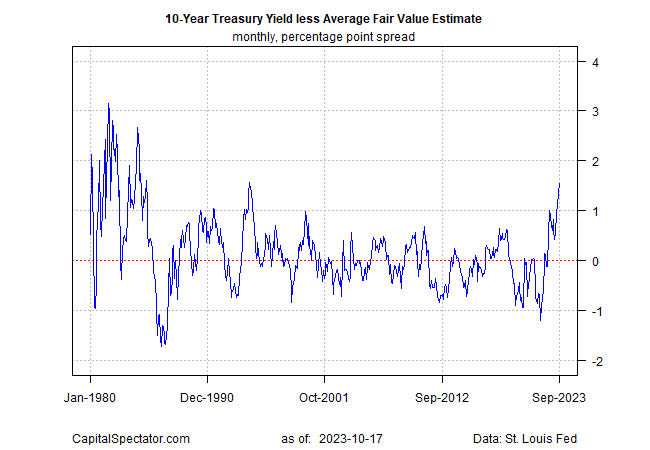

L'analisi dei rendimenti di mercato e delle stime del fair value sottolinea l'estremo grado di divergenza nella storia recente. Il tasso decennale di settembre era di 1,56 punti percentuali al di sopra del fair value medio, lo spread più alto dal 1994.

Cosa sta determinando l'aumento dei tassi di interesse?

Diverse sono le spiegazioni più diffuse, tra cui l'aumento del premio a termine:

"Il compenso che gli investitori richiedono per sopportare il rischio che i tassi di interesse possano cambiare nel corso della vita dell'obbligazione", secondo la definizione della Fed di New York.

Alcuni analisti ritengono che l'aumento dell'offerta rispetto alla domanda di Treasuries sia un fattore correlato al balzo dei rendimenti (e al conseguente calo dei prezzi delle obbligazioni).

L'Economist riporta che:

"Solo da gennaio a settembre ha raccolto dai mercati ben 1.700 miliardi di dollari (7,5% del PIL), con un aumento di quasi l'80% rispetto allo stesso periodo del 2022, in parte perché le entrate fiscali sono diminuite. Allo stesso tempo, la Fed ha ridotto il suo portafoglio di Treasury a lunga scadenza".

Le teorie alternative vanno dall'aumento dei dubbi sull'affidabilità creditizia dell'America al timore che l'inflazione rimanga più alta più a lungo e che quindi la Federal Reserve sia costretta a continuare ad alzare i tassi di interesse.

Qualunque sia la spiegazione, il mercato sta valutando il rendimento a 10 anni a un livello elevato e probabilmente insostenibile. Gli scettici possono giustamente obiettare che gli input dei nostri modelli potrebbero non cogliere appieno gli eventi attuali.

Allo stesso tempo, il grafico dello spread sopra riportato suggerisce che l'attuale divergenza non è senza precedenti, tutt'altro. A un certo punto, nei primi anni '80, lo spread ha brevemente superato i 3 punti percentuali, ben al di sopra del livello attuale.

Lo spread è ora al 95° percentile, sulla base della storia dal 1980. Ciò implica che siamo vicini al picco. L'avvertenza è che gli eventi dei prossimi mesi romperanno i precedenti e che ci troviamo di fronte a un evento anomalo.

Conclusione

Mai dire mai, ma le probabilità statistiche sembrano sempre più favorevoli per stimare che il picco dei rendimenti sia vicino. A sua volta, ciò suggerisce che è opportuno aumentare le allocazioni alle obbligazioni, soprattutto se le ponderazioni attuali sono inferiori agli obiettivi strategici.

Allo stesso tempo, la gestione delle aspettative è fondamentale in questi giorni. Il momentum, dopo tutto, ha dominato la modellistica di recente e questa tendenza potrebbe continuare nel prossimo futuro.

L'aumento dello spread finirà, ma l'incertezza sul quando e sul perché rimane più che mai alta.