Negli Stati Uniti si parla di nuovo di recessione. Sebbene ci sia ancora spazio per un dibattito sulle prospettive del ciclo economico a breve termine, alcuni indicatori evidenziano un rallentamento della crescita che potrebbe essere l’inizio di problemi nella seconda parte dell’anno e all’inizio del 2025.

A dire il vero, diverse reazioni in tempo reale ci suggeriscono che l’espansione economica continuerà. Tuttavia, una serie di indici multifattoriali presenti negli aggiornamenti settimanali del The US Business Cycle Risk Report mostra un netto deterioramento del trend macro.

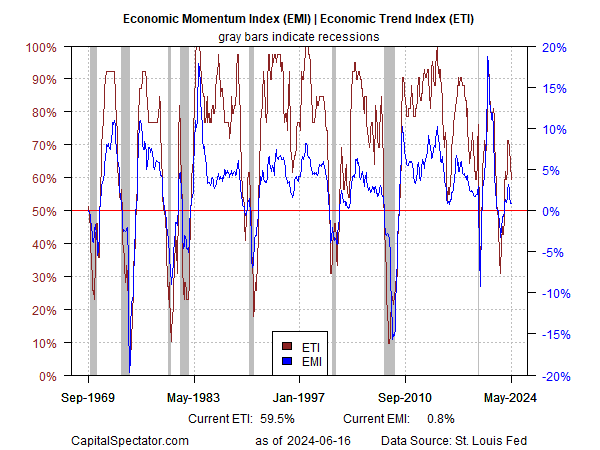

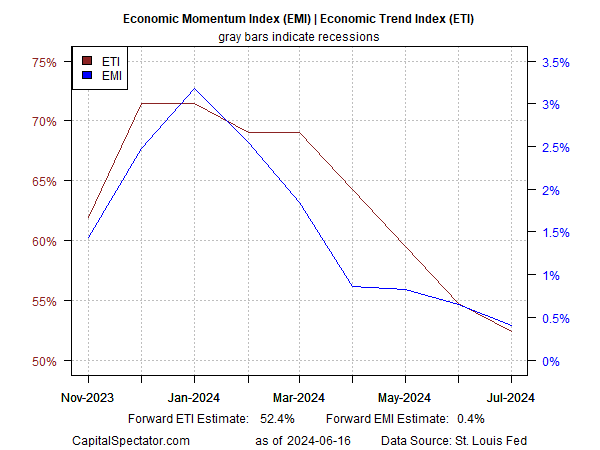

L’Economic Trend Index (ETI) e l’Economic Momentum Index (EMI) continuano a rallentare dopo oltre un anno di ripresa. Entrambi i benchmark rimangono al di sopra dei rispettivi punti di svolta che segnano condizioni di recessione, sulla base dei dati fino a maggio, ma è chiaro che questi indicatori hanno raggiunto il picco. Nel frattempo, le stime previsionali suggeriscono che il deterioramento continuerà.

L’utilizzo di una tecnica econometrica che stima i dati per ciascuna delle 14 componenti sottostanti dell’ETI e dell’EMI suggerisce che entrambi gli indici scenderanno a luglio appena al di sopra dei rispettivi punti di non ritorno. L’implicazione è che le condizioni di recessione potrebbero iniziare già ad agosto, anche se a guardare così lontano si tira un po’ ad indovinare. (Marzo è attualmente l’ultimo mese completo di dati pubblicati per il calcolo dell’ETI e dell’EMI, e in futuro i numeri mancanti saranno sempre più numerosi).

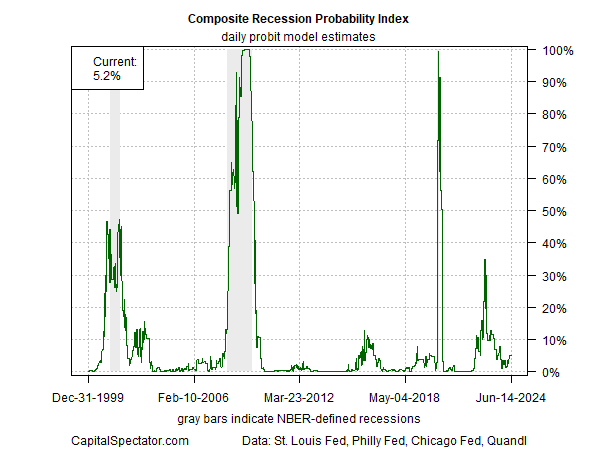

L’utilizzo di un’altra metodologia per la previsione del rischio di recessione degli Stati Uniti delinea un profilo più roseo, che ci serve a ricordare che il percorso dell’economia statunitense non è ancora scritto nella pietra. Il Composite Recession Probability Index (CRPI) stima attualmente un basso 5% di probabilità che gli Stati Uniti si trovino in una recessione definita dall’NBER o che vi cadano a breve.

Ma la recente impennata del CRPI potrebbe essere un segnale premonitore. Un aumento superiore al 10% nei giorni e nelle settimane a venire, insieme alla recente debolezza di ETI e EMI, sarebbe un segnale preoccupante per la seconda metà del 2024. (Il CRPI aggrega diversi indici del ciclo economico, tra cui l’ETI e l’EMI, insieme ai benchmark pubblicati da altre fonti, tra cui due banche regionali della Fed).

Per ora, gli economisti stanno discutendo se il rischio di recessione possa essere evitato. Secondo alcuni, la riduzione dei tassi d’interesse ridurrebbe la minaccia, ma il tempo stringe, consiglia Claudia Sahm, capo economista di New Century Advisors.

“Il mio punto di riferimento non è la recessione”, afferma. “Ma è un rischio reale e non capisco perché la Fed stia spingendo su questo rischio. Non so cosa stiano aspettando. Il peggior risultato possibile a questo punto è che la Fed provochi una recessione non necessaria”.