- Salesforce è crollato del 40% quest’anno, con gli investitori che si sono allontanati dai titoli ad alta crescita nel rischio di recessione

- Salesforce fatica inoltre ad espandere i margini e giustificare le sue enormi acquisizioni nell’ultimo decennio

- Malgrado gli ostacoli economici, il titolo CRM è un successo a lungo termine in un contesto in cui la trasformazione digitale prende slancio

Sembra che gli investitori non siano ancora pronti a scommettere nuovamente su Salesforce.com (NYSE:CRM). Il più grande fornitore al mondo di software per la gestione della relazione con i clienti (CRM) basato su cloud ha visto il suo titolo crollare di circa il 40% quest’anno e del 50% dal picco dell’anno scorso, con una performance inferiore ai rivali e agli indici di riferimento.

Il motivo principale è che gli investitori non sono sicuri di cosa ci sia in serbo per la compagnia. Con l’orizzonte economico che si fa sempre più incerto nel rischio di una recessione il prossimo anno, le compagnie stanno riducendo le spese.

Fonte: Investing.com

Quando la società con sede a San Francisco pubblicherà il prossimo report trimestrale, mercoledì dopo la chiusura, gli analisti si aspettano vendite per 7,83 miliardi di dollari per il periodo terminato ad ottobre, in salita di circa il 14% dallo stesso periodo dell’anno prima.

Questo tasso di crescita potrebbe generare un profitto di 1,22 dollari per azione. Secondo i dati di InvestingPro+, gli analisti non vedono molta crescita su questo fronte nei prossimi 12 mesi, in un contesto operativo sempre più difficile per le compagnie software. Ci sono state 33 revisioni al ribasso negli ultimi tre mesi per gli EPS di Salesforce, e solo tre al rialzo.

Fonte: InvestingPro+

Inoltre, pesa lo sforzo della compagnia di espandere i margini.

L’anno scorso, la compagnia ha ingrandito la sua gamma di prodotti con l’acquisto da 27,7 miliardi di dollari della piattaforma di messaggistica Slack, completato nel luglio 2021. Precedentemente aveva acquisito l’azienda di analisi dati Tableau, nonché MuleSoft.

Sebbene queste acquisizioni abbiano ingrandito l’offerta di prodotti, l’espansione dei margini è rimasta indietro rispetto ai rivali.

Starboard, che di recente ha annunciato l’acquisizione di una significativa partecipazione in CRM, il mese scorso ha dichiarato che i nuovi obiettivi finanziari di Salesforce sono meno ambiziosi di quelli dei rivali, compresi ServiceNow (NYSE:NOW) e Workday (NASDAQ:WDAY). L’AD di Starboard Jeff Smith ha definito Salesforce un’azienda straordinaria che deve mantenere l’attenzione sul miglioramento dei margini.

La società punta ad un margine operativo rivisto del 25%, comprese le acquisizioni future. E questo rispetto all’obiettivo del 20% annunciato un anno fa per l’anno fiscale 2023. Il margine operativo rivisto è stato del 19,9% nel terzo trimestre terminato il 31 luglio.

Una lunga strada verso la crescita

Malgrado questi problemi, e il calo delle azioni quest’anno, l’attuale debolezza di CRM rappresenta un’opportunità di acquisto secondo me.

Innanzitutto, i prodotti di Salesforce aiutano le compagnie a spingere la crescita del fatturato, migliorando la produttività dei team di vendita, un’area in cui sia le grandi che le piccole compagnie non hanno altra scelta se non continuare ad investire. Per questo motivo, ritengo che Salesforce sia una delle compagnie tech essenziali, come Microsoft (NASDAQ:MSFT).

Secondariamente, la trasformazione digitale in tutto il mondo è ancora all’inizio, e c’è molto spazio di crescita per Salesforce.

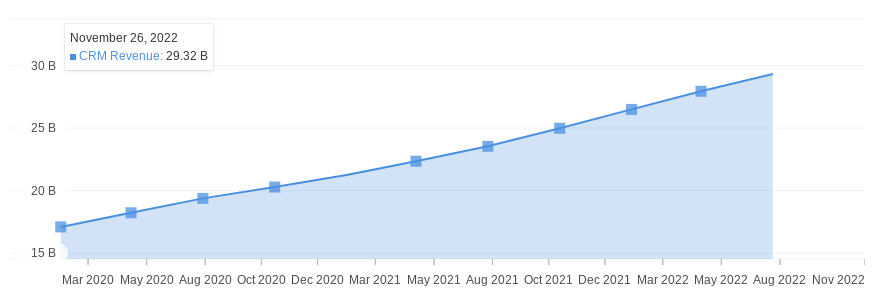

Crescita del fatturato di Salesforce

Fonte: InvestingPro+

Salesforce, col suo forte vantaggio competitivo e l’offerta diversificata di prodotti, è ben posizionata per aumentare le vendite in questo contesto di crescita. La società punta a 50 miliardi di dollari di ricavi entro il 2026, quasi il doppio dello scorso anno. Potrebbero esserci degli intoppi lungo la strada ma, poiché il titolo è sceso considerevolmente dal picco dell’anno scorso, questo è un buon momento per gli investitori pazienti per comprare il titolo CRM.

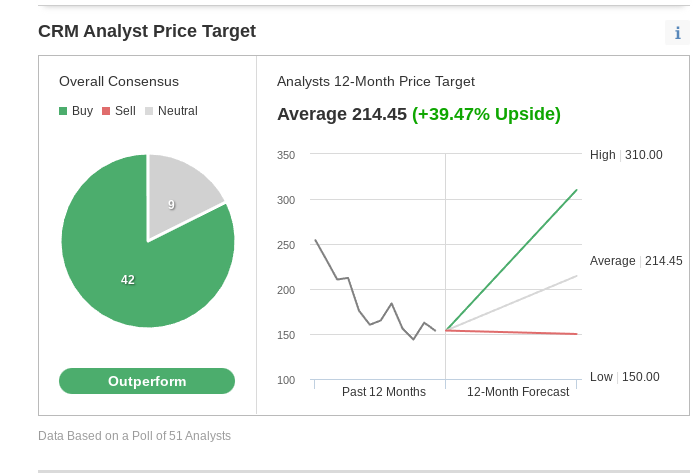

Per via dell’appeal a lungo termine di CRM, gli analisti sono generalmente bullish su questo nome. In un sondaggio di Investing.com condotto su 51 analisti, l’80% considera CRM un buy, con un price target su 12 mesi che implica un potenziale di rialzo del 40%.

Fonte: InvestingPro+

Macquarie, che assegna a Salesforce un rating outperform ed un price target di 210 dollari, in una recente nota scrive che Salesforce è meno vulnerabile ai problemi macro globali, per via dell’importanza degli strumenti CRM per le compagnie.

Morale della favola

Salesforce potrebbe incontrare degli ostacoli lungo la strada nei prossimi 12-18 mesi, con i problemi economici che pesano sulla crescita sul breve termine e gli investitori che monitorano come preserverà i margini. Ma la compagnia è una scommessa a lungo termine sicura sulla trasformazione digitale, che sta prendendo slancio nel mondo post-pandemia.

Nota: Al momento della scrittura, l’autore non possiede il titolo Salesforce. Le opinioni presentate in questo articolo sono unicamente l’idea dell’autore e non devono essere considerate un consiglio di investimento.