Di tanto in tanto ci imbattiamo in un grafico che merita più del paragrafo o dei due che solitamente dedichiamo al Commento. Il grafico seguente, per gentile concessione di SoFi e Bloomberg, ne è un esempio. Mette a confronto i tassi reali e le valutazioni azionarie.

Il grafico presenta la relazione inversa tra tassi di interesse reali e valutazioni azionarie. Mostra che la relazione tradizionale si è interrotta a partire dall’ottobre 2022.

La recente divergenza e la probabilità che torni alla normalità hanno implicazioni per i prezzi delle azioni e i rendimenti obbligazionari.

Valutazione azioni e tassi reali

Nonostante il malinteso diffuso, il prezzo in dollari di un’azione non ci dice quanto sia ricca o economica. Apple (NASDAQ:AAPL) è attualmente quotata a circa 175 dollari per azione. Se esistesse una sola azione, il suo valore sarebbe di circa 2,75 mila miliardi di dollari. Nonostante la distanza tra i due prezzi, entrambi indicano la stessa proposta di valore.

Pertanto, le valutazioni azionarie forniscono un indicatore molto più reale del prezzo effettivo di un’azione.

Coca-Cola (NYSE:KO), ad esempio, vale 260 miliardi. È ricca, economica o valutata in modo equo?

Gli indici di valutazione di KO confrontano i dati fondamentali con il prezzo delle azioni o con la loro capitalizzazione di mercato, consentendo agli investitori di valutare se 260 miliardi di dollari sono il prezzo giusto da pagare per i futuri flussi di cassa di KO.

I tassi d’interesse reali, ovvero il tasso d’interesse attuale meno l’inflazione o il tasso d’inflazione previsto, svolgono un compito simile per le obbligazioni. Un rendimento obbligazionario dell’8% è ricco o economico?

Il livello di rendimento non ha alcun significato senza una valutazione dell’inflazione, delle tendenze di crescita economica e delle politiche della Fed. L’8% può sembrare fantastico, ma lo pensereste se l’inflazione fosse del 12% e si prevedesse che rimarrà a due cifre per un decennio?

Il rapporto tra azioni e obbligazioni

I tassi reali bassi o negativi sono stimolanti dal punto di vista economico, in quanto l’incentivo per le persone e le aziende a prendere in prestito e a spendere o investire è molto più alto rispetto a quando i tassi reali sono alti.

Di conseguenza, i periodi di bassi tassi reali si accompagnano spesso a valutazioni azionarie più elevate. Al contrario, tassi reali elevati limitano l’attività economica. Tendono a pesare sugli utili aziendali, sui prezzi delle azioni e sulle valutazioni.

Il grafico con cui abbiamo aperto questo articolo afferma la logica relazione inversa tra valutazioni azionarie e tassi reali. Tuttavia, dall’ottobre 2022, la correlazione si è interrotta.

I tassi reali sono saliti bruscamente ai massimi di quindici anni negli ultimi dieci mesi. Nonostante l’onere economico e finanziario derivante dall’aumento dei tassi reali, le valutazioni azionarie sono aumentate insieme ai tassi reali.

In teoria questo non dovrebbe accadere, ma la teoria e i periodi speculativi a breve termine spesso non sono d’accordo.

Il recente periodo di aumento dei tassi reali e delle valutazioni non è sostenibile. Dobbiamo quindi chiederci: come si normalizzerà la relazione?

- Rendimenti più bassi?

- Più inflazione?

- Prezzi azionari in calo?

- Aumento degli utili?

O una qualche combinazione di questi fattori chiuderà il divario irregolare? Per rispondere, analizziamo il rapporto tra valutazioni e tassi reali su periodi più lunghi.

Relazione storica tra tassi e valutazioni

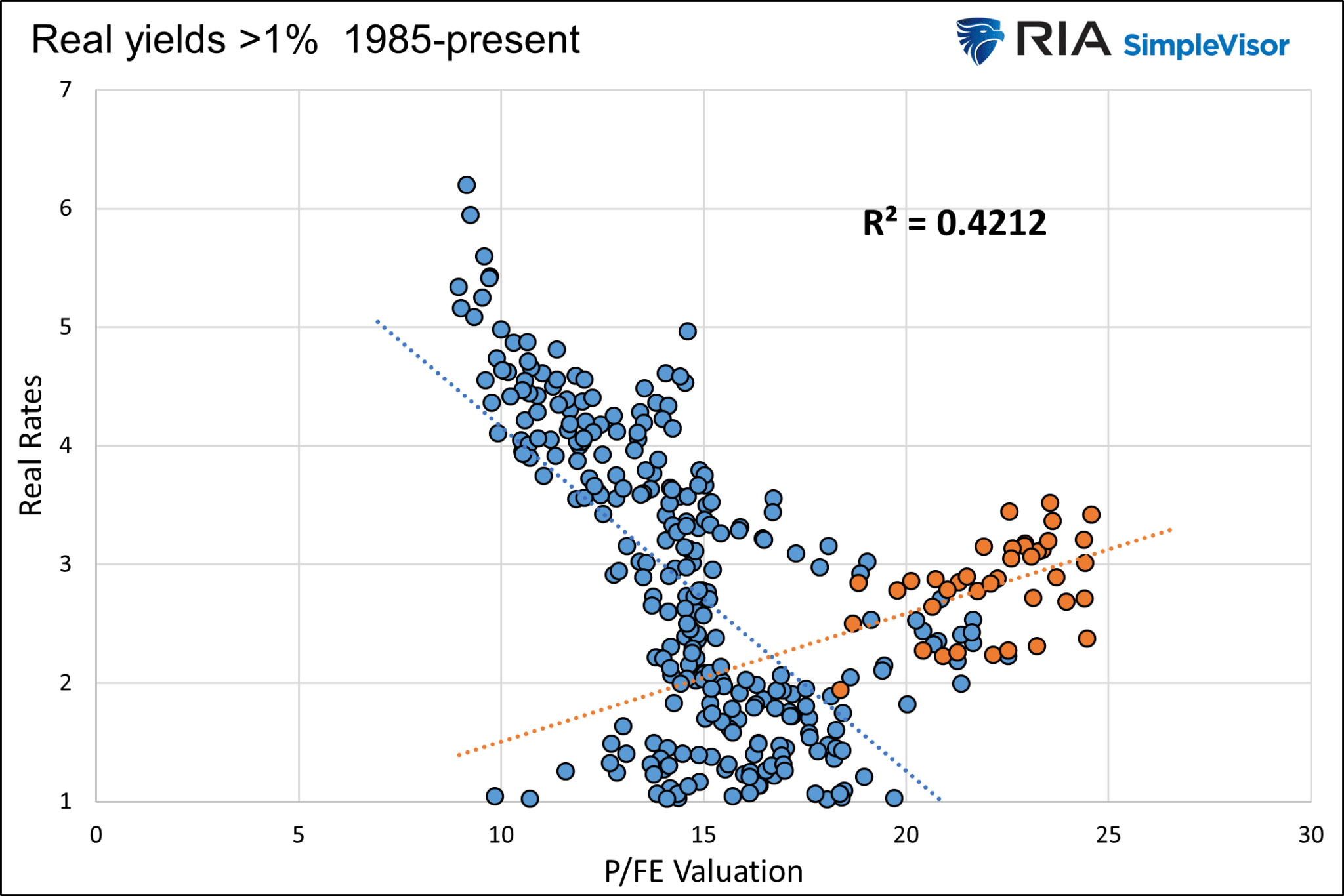

Per apprezzare meglio la correlazione su periodi più lunghi rispetto al grafico iniziale, presentiamo i dati mensili dei tassi reali e delle valutazioni azionarie in forma di grafico a dispersione.

Per il calcolo dei tassi reali utilizziamo la stima delle aspettative d’inflazione a 10 anni della Fed di Cleveland e il rendimenti decennali. Per le valutazioni azionarie utilizziamo il rapporto prezzo/utili a termine, in modo da rimanere orientati al futuro.

È interessante notare che la relazione tra tassi reali e valutazioni azionarie si interrompe quando il tasso reale è inferiore all’1%. Pertanto, il primo grafico mostra una forte correlazione quando il tasso reale era pari o superiore all’1,0%.

Da notare che la correlazione è buona (r-quadro di .4215); tuttavia, dal 1998 al 2001 (arancione), la relazione era inversa, il che è tipico. L’aumento dei tassi ha portato le valutazioni al rialzo nel periodo speculativo che ha preceduto il crollo delle dot com. Oggi sembra che si stia verificando una situazione simile.

Dal 1985, la relazione è statisticamente priva di significato quando i tassi reali sono inferiori all’1,0%. Tuttavia, nonostante un basso valore di r-quadro (.0781) per quella serie di dati, i dati tendono ancora dall’alto a sinistra verso il basso a destra, a significare che anche con rendimenti reali bassi o negativi, esiste una relazione inversa.

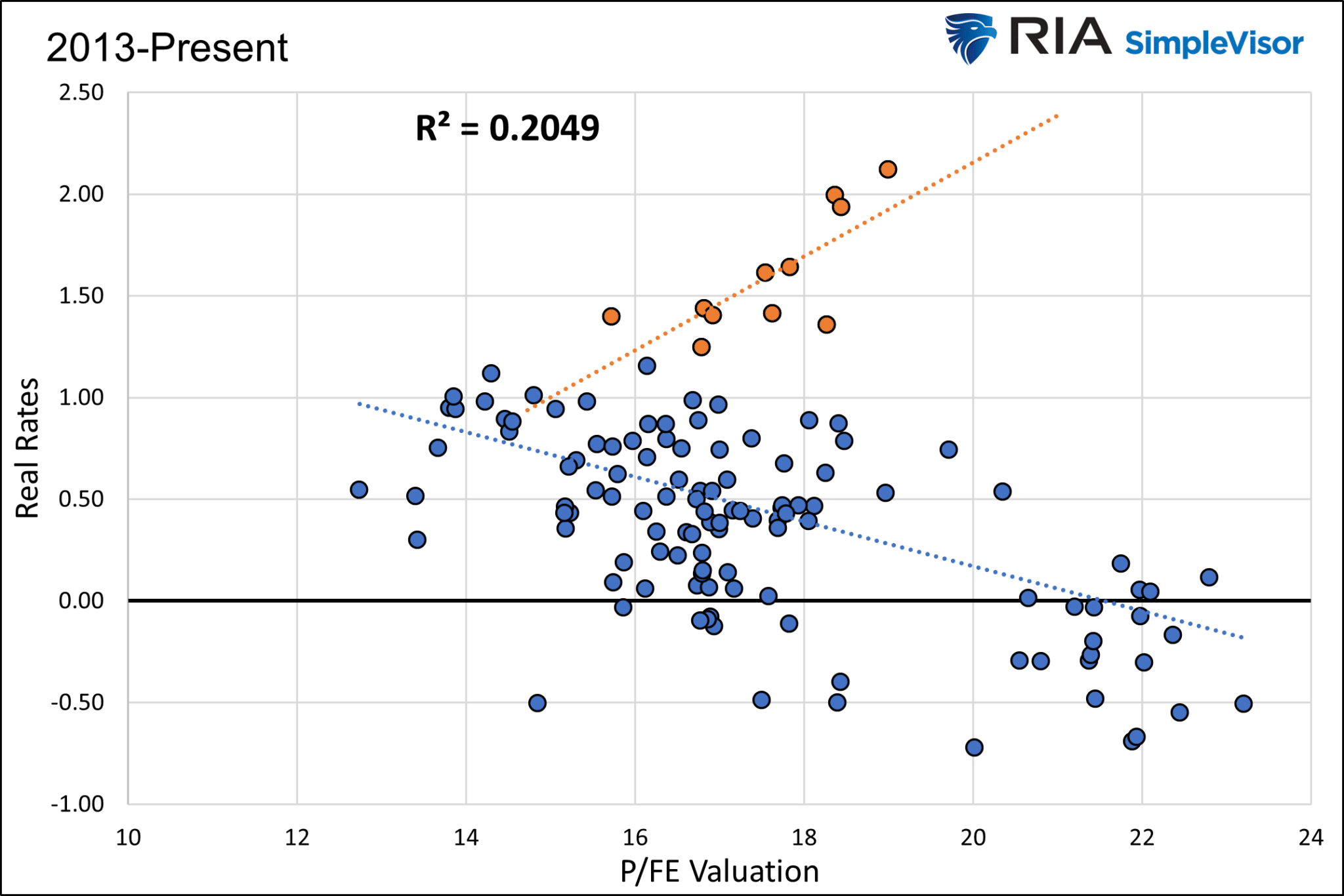

Dalla crisi finanziaria del 2008 e dalle conseguenti politiche di denaro facile della Fed, i tassi reali inferiori all’1% sono stati la norma.

Il seguente grafico a dispersione mostra che, a differenza del periodo 1985-2007, la relazione recente presenta una correlazione decente nonostante i tassi reali siano prevalentemente inferiori all’1%. I punti arancioni rappresentano l’attuale deviazione dalla relazione tipica, iniziata nell’ottobre 2022.

Come potrebbe normalizzarsi la relazione tra tassi reali e valutazioni azionarie?

Come finirà la divergenza: Rendimenti più bassi? Più inflazione? Prezzi azionari in calo? Aumento degli utili? O una combinazione chiuderà il divario irregolare?

Normalizzazione attraverso i tassi reali

Se il rapporto si normalizzasse solo grazie al calo dei tassi reali, i tassi d’interesse e le aspettative d’inflazione si ridurrebbero di default.

Utilizzando i dati del grafico a dispersione (1985-oggi), in questo scenario i tassi reali dovrebbero scendere dal 2,10% a circa l’1,25% per tornare al trend.

Se l’inflazione è stabile, i tassi di interesse scenderebbero dello 0,85% per riportare i tassi reali al trend. Tuttavia, se l’inflazione tornasse all’obiettivo del 2% della Fed, i rendimenti obbligazionari scenderebbero di circa il 2% per raggiungere il trend.

Per ribadire che questo scenario presuppone che le valutazioni non cambino.

Normalizzazione attraverso le valutazioni

L’approccio opposto presuppone che i tassi reali non cambino. Al contrario, le valutazioni si adeguano per riportare il rapporto al trend.

Se la relazione si normalizza con le valutazioni dei titoli che scendono verso la linea di tendenza della regressione, dobbiamo supporre che i prezzi dei titoli scendano o che le aspettative sugli utili aumentino. In entrambi i casi, il P/E a termine scenderebbe da 19,50 a 16.

In questo caso, o i prezzi delle azioni scendono del 18% circa o gli utili a termine aumentano del 22%.

Il rischio di questo calcolo è che l’indebolimento della crescita economica riduca le previsioni sugli utili, e la corrispondente correzione dei prezzi azionari deve essere maggiore del 18% se il rapporto si normalizza.

Tuttavia, se i tassi reali scendono, non è necessario che le valutazioni azionarie si correggano tanto quanto abbiamo calcolato.

In sintesi

La relazione tra tassi reali e valutazioni azionarie ha molto senso. Il modo in cui la Fed gestisce la politica monetaria, se troppo restrittiva, stimolante o giusta, ha un impatto significativo sull’economia, sui tassi d’interesse e sugli utili societari.

Il temporaneo scollamento tra tassi reali e valutazioni azionarie finirà per correggersi.

La domanda è come. Abbiamo discusso alcune possibilità, ma la risposta onesta è probabilmente diversa. L’ultima divergenza significativa, nel 2008, ha portato a una brusca correzione delle valutazioni azionarie e a rendimenti obbligazionari molto più bassi.

Indipendentemente dalla nostra o dalla vostra ipotesi, è importante apprezzare la relazione e la recente divergenza ed essere pronti a riaffermare la tendenza storica.