Il futuro è incerto, ovviamente, e quindi tutte le previsioni devono essere considerate con cautela. In prospettiva, partiamo dall’unica cosa che sappiamo essere vera: siamo più vicini al picco di quanto non lo fossimo nell’aggiornamento precedente (5 maggio) di questo profilo periodico dei rendimenti dell’ultimo anno delle principali asset class. Il mistero, come sempre, è la data esatta dell’imminente picco.

È da notare l’aumento della fiducia degli economisti nel prevedere che la Federal Reserve alzerà i tassi per l’ultima volta in occasione del vertice FOMC del 26 luglio. La banca centrale “aumenterà il tasso di interesse overnight di riferimento di 25 punti base, portandolo al 5,25%-5,50% il 26 luglio, secondo tutti i 106 economisti intervistati”, riporta Reuters. La maggioranza prevede che il rialzo previsto sarà l’ultimo dell’attuale ciclo di inasprimento.

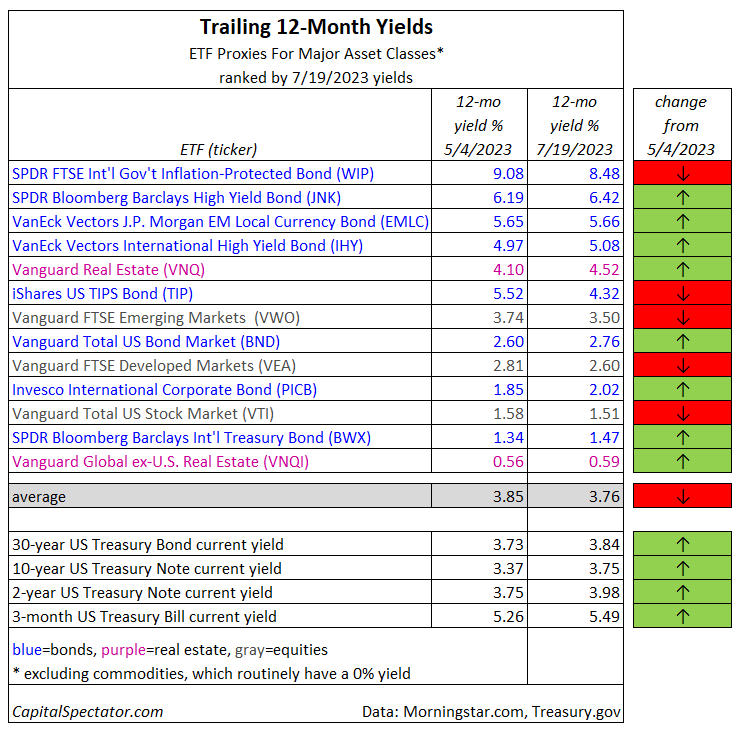

Anche per i future sui Fed funds, in base ai dati pubblicati da CMEgroup.com, si prevede una prospettiva di rialzo dei tassi di interesse “una tantum”. Si consideri inoltre che il rendimento medio degli asset di rischio globali è sceso ancora sulla base di una serie di ETF. L’aggiornamento odierno indica che il rendimento a 12 mesi per le principali classi di asset è sceso al 3,76%, il terzo calo consecutivo per questi aggiornamenti.

La fetta di rendimento più alta per i mercati globali è ancora quella dei titoli di Stato indicizzati all’inflazione ex-USA (International Government Inflation-Protected Bond ETF (NYSE:WIP)), attualmente all’8,48%, secondo Morningstar.com. Sebbene sia sceso di 60 punti base rispetto all’aggiornamento di maggio, rimane un tasso di rendimento molto elevato, più del doppio della media degli ETF nella lista qui sopra.

Da notare che il rendimento medio trailing del 3,76% per gli asset di rischio di cui sopra corrisponde quasi al rendimento attuale di un Treasury Note United States 10-Year (3,75%), in base ai dati di Treasury.gov.

In conclusione, i mercati offrono ancora una discreta quantità di opportunità per gli investitori affamati di rendimento. Tuttavia, l’avvertimento standard è sempre lo stesso, ovvero: i rendimenti trailing dei payout delle azioni e degli altri asset di rischio sopra elencati non sono garantiti (a differenza dei rendimenti attuali dei titoli di Stato). Inoltre, bisogna tenere presente la possibilità che tutto ciò che si guadagna con i tassi di rendimento di un’azione, di un’obbligazione o di un fondo immobiliare possa essere spazzato via, e anche di più, con un calo dei prezzi delle azioni.

Nel frattempo, CapitalSpectator.com prevede che abbiamo visto il picco del rendimento medio degli asset di rischio globali. Il rischio principale per questa previsione è che l’inflazione allentata negli ultimi tempi si riveli più rigida del previsto o che possa rimbalzare nei prossimi mesi. Si tratta di un rischio a bassa probabilità in questa fase, ma non nullo.