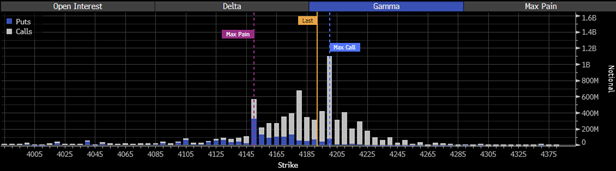

L’azionario è riuscito a chiudere la settimana con una nota positiva, grazie soprattutto ai flussi legati alle opzioni attribuite alla scadenza di venerdì. La preoccupazione maggiore in futuro è la posizione del muro delle call e il suo potenziale impatto nello spingere su il mercato. Il muro delle call rappresenta il livello con il gamma call più alto, che fa da livello di resistenza. Allo stesso modo, il muro delle put indica il livello con il gamma put più alto, che fa da livello di supporto.

Il muro delle call è rimasto a 4.200 per l’S&P 500 per un periodo considerevole. I dati preliminari suggeriscono che il muro delle call probabilmente persisterà a 4.200 per questa giornata di lunedì. È importante notare che potrebbe cambiare su base giornaliera. Capire la posizione del muro delle call è importante, soprattutto se si prevede un rialzo del mercato.

Questo implica che i market maker probabilmente venderanno i future S&P 500 sopra 4.200, restringendo dunque il movimento rialzista dell’indice. Inoltre, il livello di 4.150 probabilmente sarà il livello gamma zero. Ciò significa che i market seller saranno anche venditori dell’S&P 500 sotto 4.150. Man mano che l’indice vedrà un calo, la pressione alla vendita si intensificherà per via dell’entrata in un regime gamma negativo.

Di conseguenza, la situazione attuale lascia gli investitori bullish in una situazione difficile, a meno che non ci sia un cambiamento significativo del sentiment del mercato delle opzioni. Al momento, il mercato delle opzioni non sembra dare al mercato azionario l’impeto necessario per salire. Fino a quando sarà così, sia l’indice che i tori resteranno intrappolati. Sebbene sia possibile che l’indice raggiunga 4.225, ho delle riserve circa la sua capacità di superare questo livello, date le dinamiche prevalenti.

Malgrado l’indice abbia rotto sopra il pattern diamond questa settimana, è importante capire che, fino a quando il muro delle call resterà a 4.200, c’è un rischio sostanziale che tutto questo rally possa essere una trappola per i tori e possa persino innescare un’importante inversione dell’indice. Soprattutto ora che una porzione significativa di gamma è stata rimossa dopo la scadenza delle opzioni, il cuscinetto di supporto che ha aiutato il mercato questa settimana non è più in atto.

Inoltre, il calo dei livelli gamma probabilmente risulterà in un aumento del VIX. Al momento, gli spread del contratto dei future VIX rispetto al prezzo spot restano decisamente alti. Questa condizione è solitamente associata con apici del mercato, ulteriore segnale di potenziali prospettive negative per il mercato.

Infine, analizziamo l’indice McClellan US Summation Index, che mostra una notevole divergenza dal NASDAQ Composite. Questa divergenza è storicamente preoccupante, in quanto spesso è risultata in esiti sfavorevoli negli ultimi anni.

L’indice serve a monitorare i cambiamenti di rialzi e ribassi, fornendo indizi sull’ampiezza generale del mercato. Il pattern attuale somiglia ad azioni simili osservate alla fine del 2018, nella primavera del 2019, nel febbraio 2020, nel settembre 2020 e nel secondo semestre del 2021.

Questo tipo di divergenza solitamente viene associata ad esiti sfavorevoli.

Ecco il video YouTube GRATUITO di questa settimana: