1. INTRODUZIONE

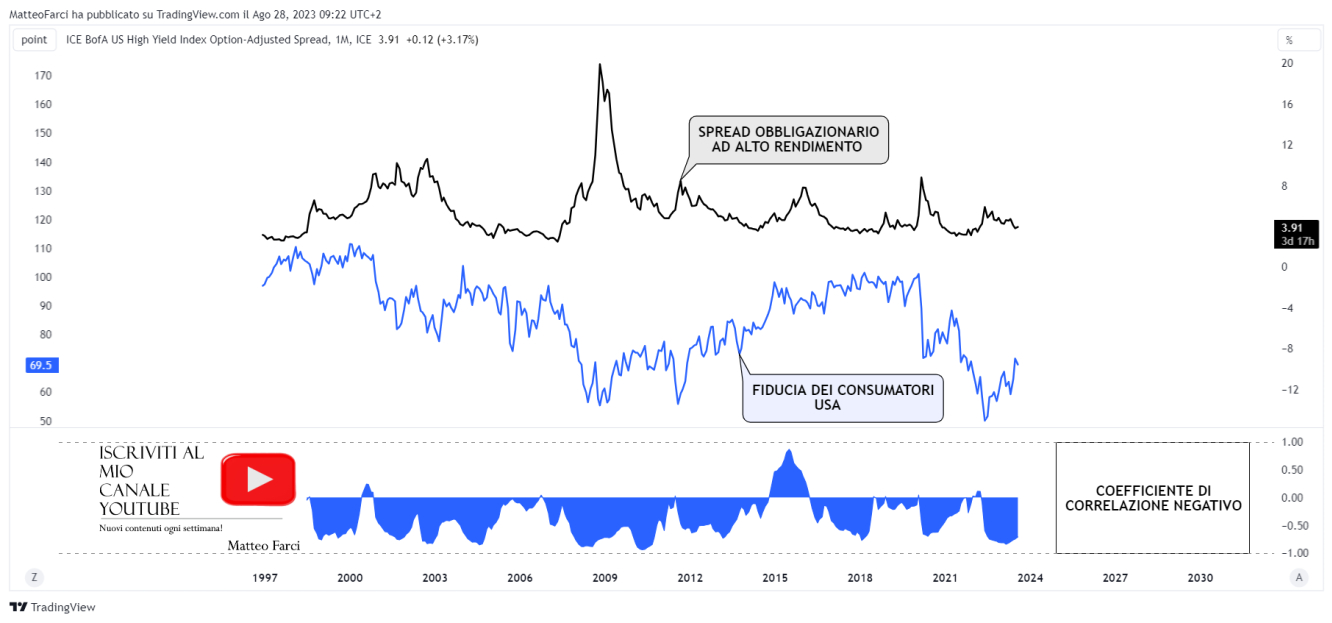

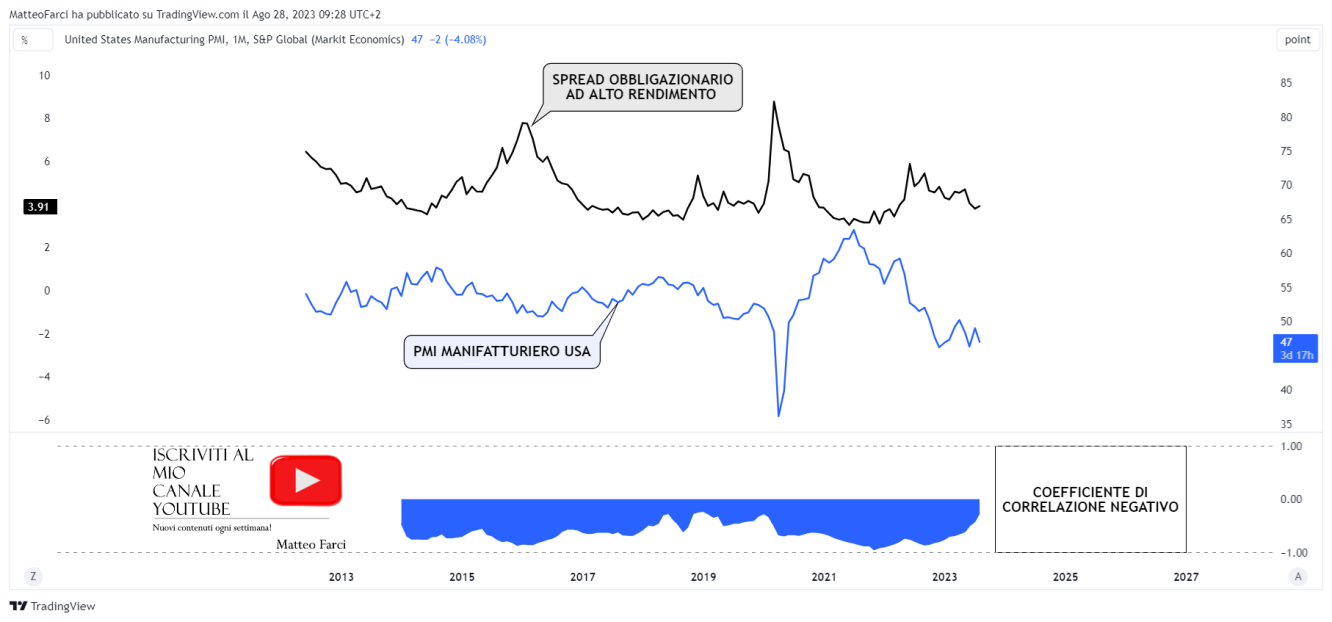

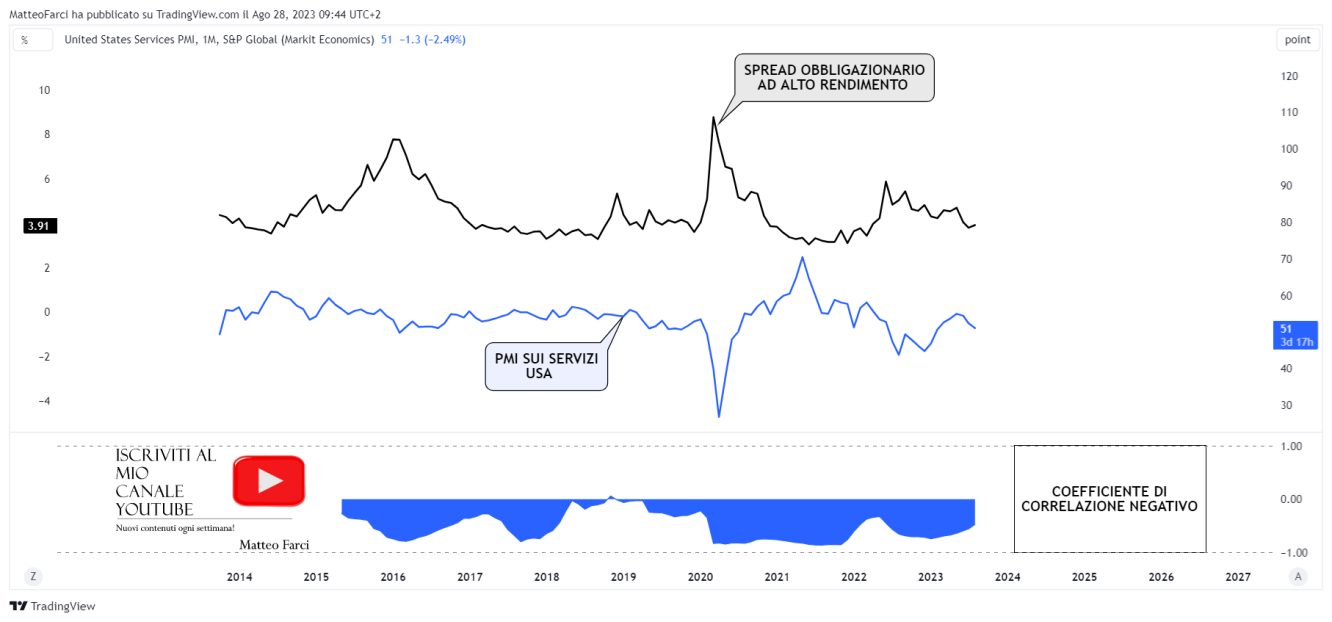

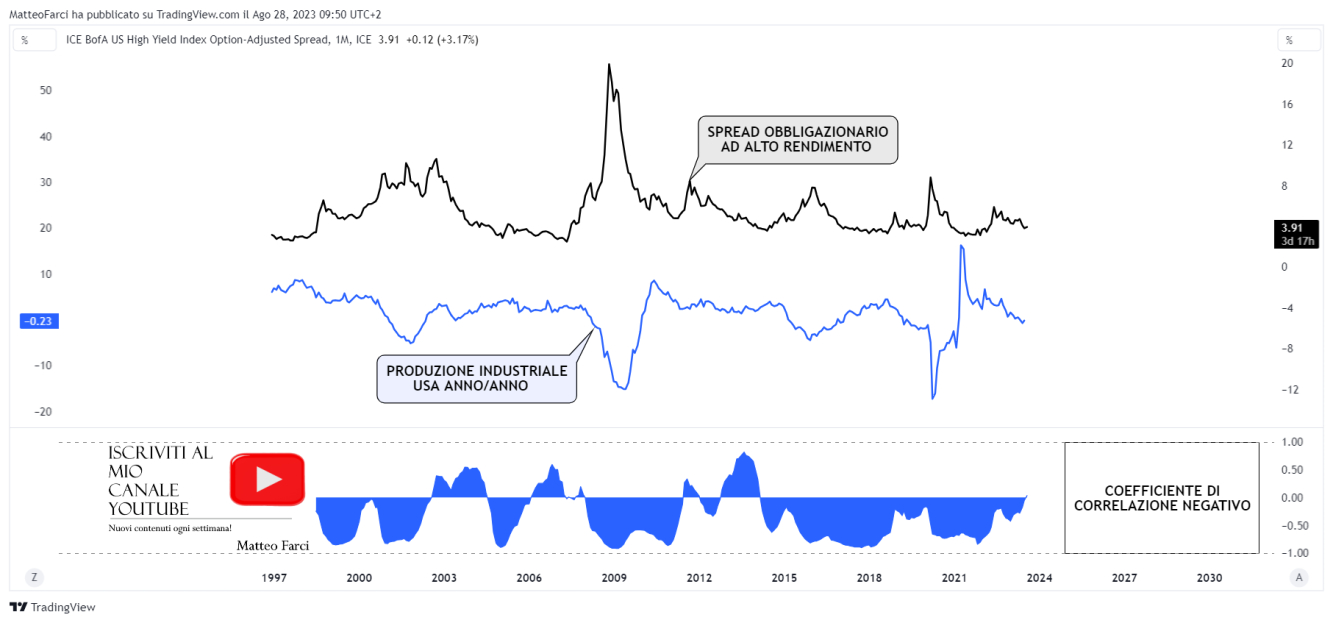

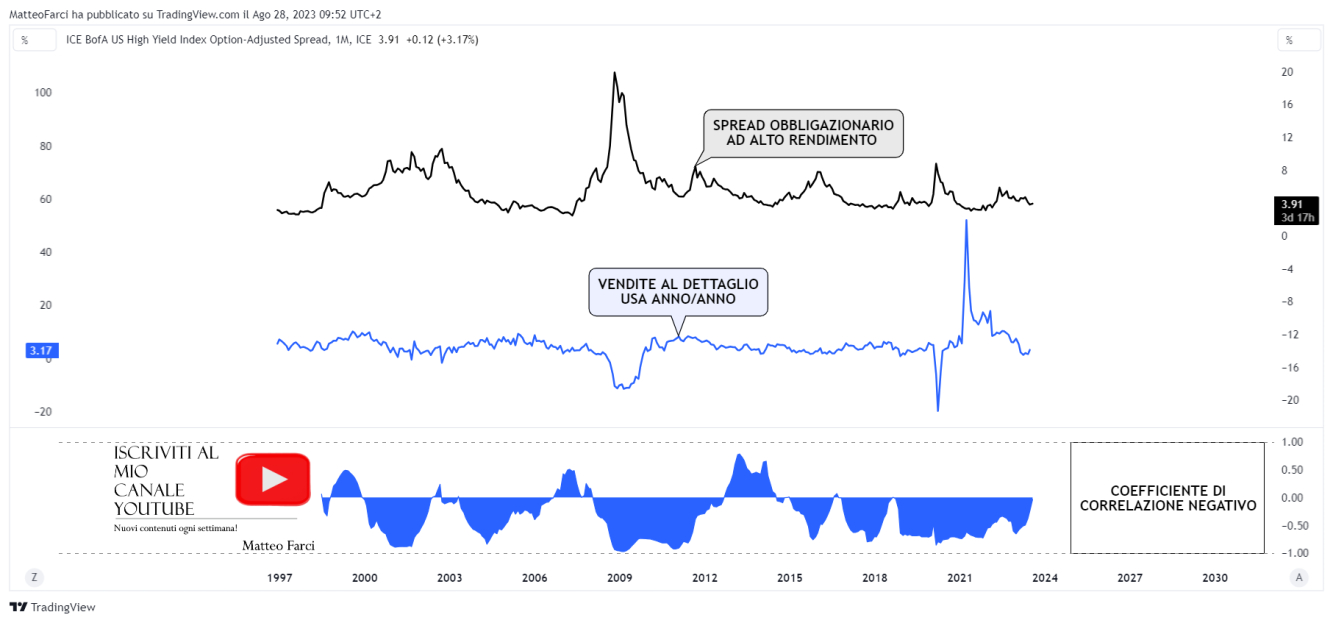

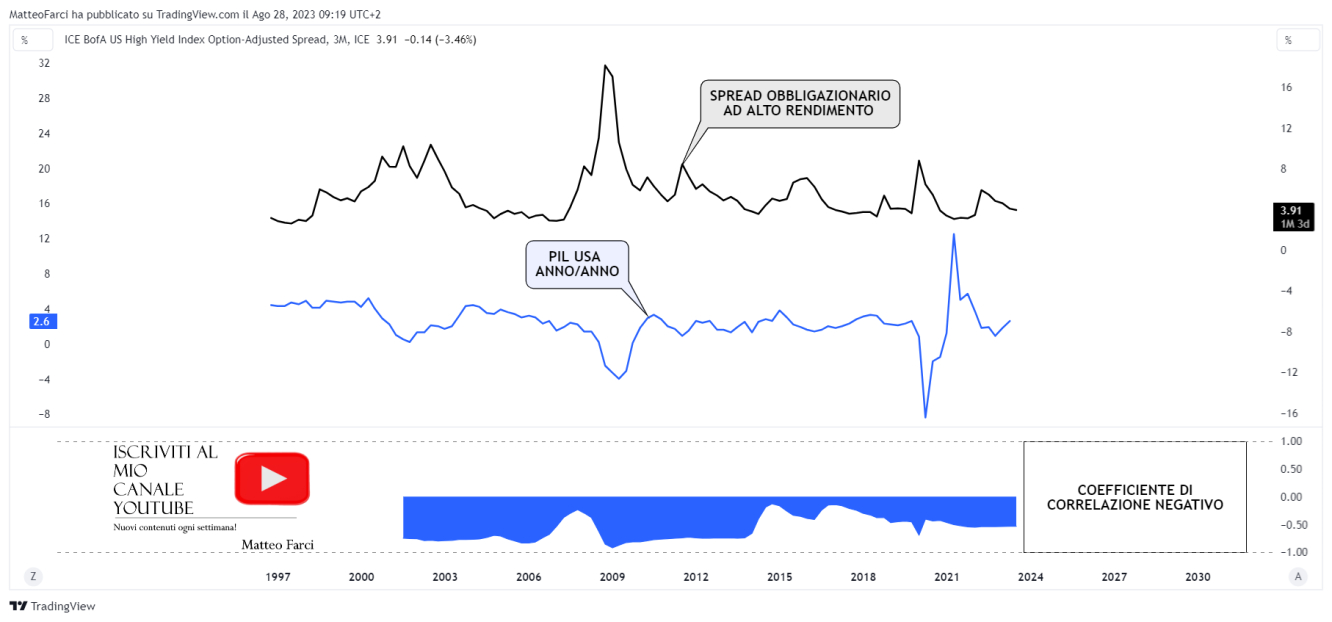

Le grafiche successive mostrano sei importanti correlazioni negative che lo spread obbligazionario ad alto rendimento presenta con alcuni dati macroeconomici chiave:

· Fiducia dei consumatori

· PMI manifatturiero

· PMI sui servizi

· Produzione industriale

· Vendite al dettaglio

· PIL

Una semplice chiave di lettura utile per comprendere le sei grafiche precedenti è la seguente:

· Lo spread obbligazionario ad alto rendimento è correlato inversamente al ciclo economico (PIL), influenzato a sua volta dai dati macroeconomici rappresentati graficamente. Ad un’intensità economica crescente corrisponderà uno spread ribassista, al contrario uno rialzista

Perché?

Buongiorno a tutti. L’obiettivo di questa analisi è quello di presentare lo spread obbligazionario ad alto rendimento in maniera tale da fornirvi un importante strumento di analisi del ciclo economico, argomento tanto dibattuto negli ultimi mesi.

I protagonisti dell’analisi:

· Spread obbligazionario ad alto rendimento

· Fiducia dei consumatori

· PMI manifatturiero

· PMI sui servizi

· Produzione industriale

· Vendite al dettaglio

· PIL

· Utili societari

· S&P500

Ho realizzato della stessa analisi un video che troverete in basso alla pagina in cui andrò a spiegare più accuratamente tutte le grafiche che osserverete scorrendo verso il basso.

Questo e tanti altri argomenti saranno presenti all’interno del mio libro “Investire in obbligazioni for dummies”, scritto per Hoepli e in uscita proprio oggi.

Buona lettura (o visione).

2. COS’E’ LO SPREAD OBBLIGAZIONARIO AD ALTO RENDIMENTO?

L’ICE BofA High Yield Index Option-Adjusted Spread (questo è il nome) è uno spread costruito attraverso una differenza tra i rendimenti di obbligazioni societarie americane di grado high yield (i famosi “junk bonds”) e i rendimenti dei titoli di stato americani.

Queste le caratteristiche dei bond high yield:

· Rating di BB o inferiori (B, CCC)

· Scadenze superiori all’anno

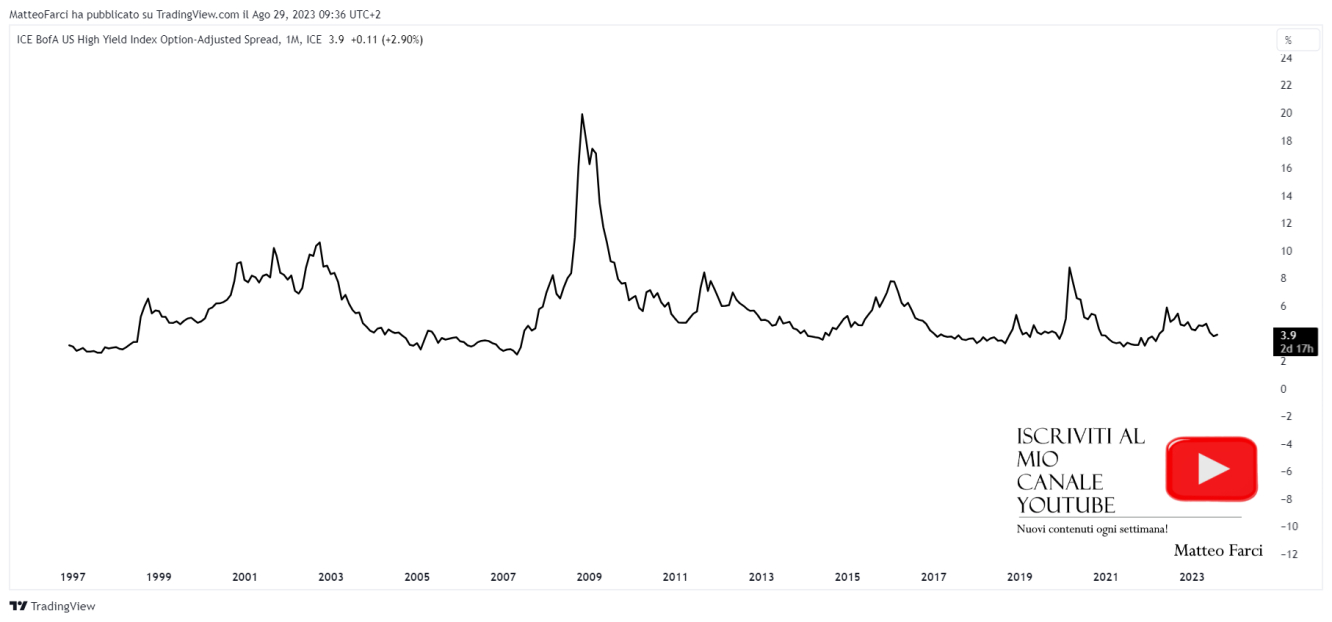

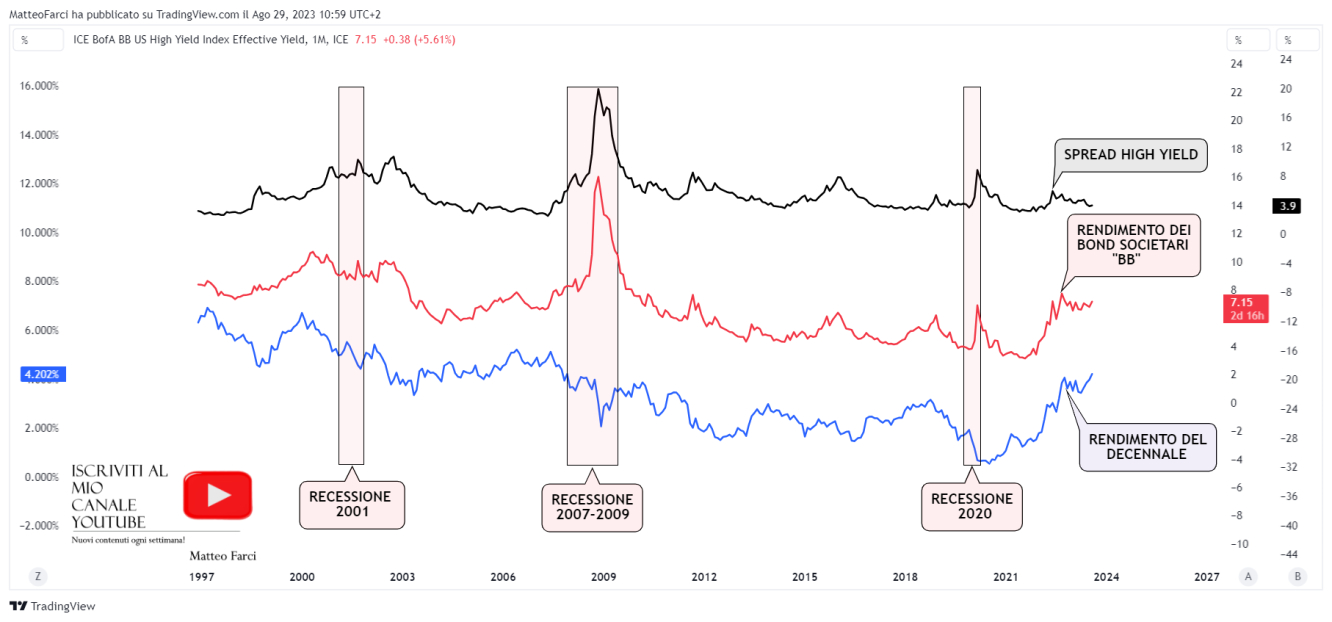

La figura precedente denota un importante aspetto: ci sono delle fasi nelle quali lo spread è rialzista e altre nelle quali è ribassista. Per capire il motivo, si osservi la figura successiva:

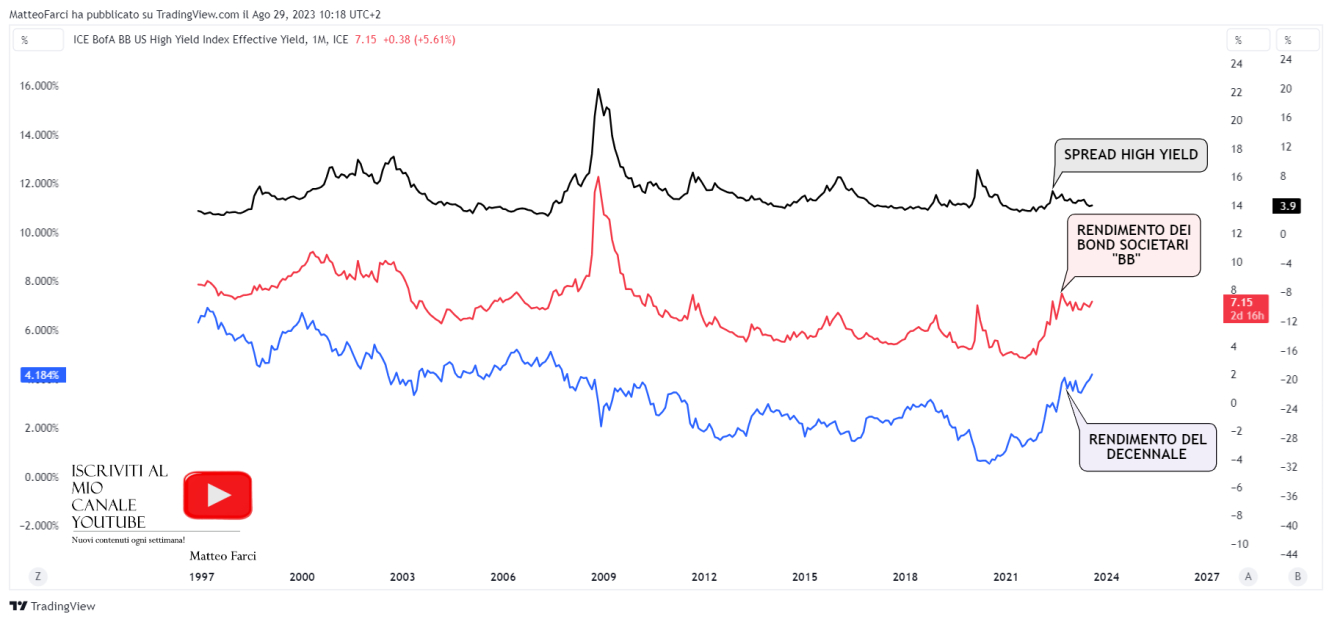

Immaginatevi che lo spread di color nero sia costruito attraverso la differenza tra il rendimento dei bond societari BB (in rosso) e quello sul decennale americano (in blu). La grafica mostra un aspetto importante:

· Lo spread tende ad essere rialzista quando il rendimento dei bond BB sovraperforma il rendimento del decennale e tende ad essere ribassista nel caso opposto

Il rendimento offerto da un’obbligazione incorpora il rischio al quale un investitore si espone quando la acquista; da qui, una delle uguaglianze più conosciute nel mondo degli investimenti:

RISCHIO = RENDIMENTO

I rischi che le obbligazioni incorporano all’interno del loro rendimento sono essenzialmente i seguenti:

· Rischio inflazione

· Rischio tassi di interesse

· Rischio di default

· Rischio di liquidità

· Rischio di cambio

Tralasciamo i rischi liquidità e cambio (non sono essenziali in questo contesto) e poniamoci una domanda:

“Che rischi sono incorporati nel rendimento dei bond BB e in quello del decennale americano?”

I rischi associati sono gli stessi, con una piccola differenza:

· I bond societari BB, a differenza del decennale, incorporano il rischio default

Eliminando dunque i due fattori comuni rischio inflazione e tassi di interesse, arriviamo al punto cruciale:

· Lo spread high yield misura l’aumento o il rallentamento delle probabilità di default di emittenti di obbligazioni societarie ad alto rendimento

Nella grafica precedente è possibile osservare come lo spread sia pari al 3.9%. Questo significa che:

· Ad oggi il mercato richiede un rendimento aggiuntivo del 3.9% per investire in bond societari altamente rischiosi rispetto a quello che chiederebbero per investire nei titoli di stato a massima affidabilità; detto in parole ancora più semplici, lo stesso 3.9% è l’interesse aggiuntivo richiesto per assumersi il rischio default

Importanti informazioni nella grafica successiva:

· Lo spread tende a registrare dei rialzi durante le recessioni (rialzi più o meno forti a seconda dell’intensità della contrazione) mentre dei ribassi nelle successive riprese ed espansioni economiche

Interessante osservare all’interno delle ultime tre recessioni i diversi comportamenti dei rendimenti:

· Quello del decennale è sempre stato ribassista, mentre l’altro sempre rialzista

Perché?

· Durante le recessioni gli investitori acquistano i cosiddetti beni rifugio, capaci di garantire dei rendimenti nonostante condizioni economiche avverse; il decennale (nonostante l’America sia stata qualche tempo fa declassata) ne rappresenta un esempio, al contrario dei bond societari

3. LA CORRELAZIONE TRA SPREAD E CICLO ECONOMICO

Per spiegare la correlazione positiva tra spread e ciclo economico è importante porsi una domanda:

“Le obbligazioni rappresentano una classe di investimento dal basso grado di rischio. Perché quelle del tesoro americano rappresentano un bene rifugio al contrario di quelle societarie?”

Le società ripagano i loro debiti (gli interessi delle loro obbligazioni) grazie agli utili che sono capaci di generare. Più una società sarà in grado di pagare i suoi debiti e tanto meno sarà probabile un suo potenziale default.

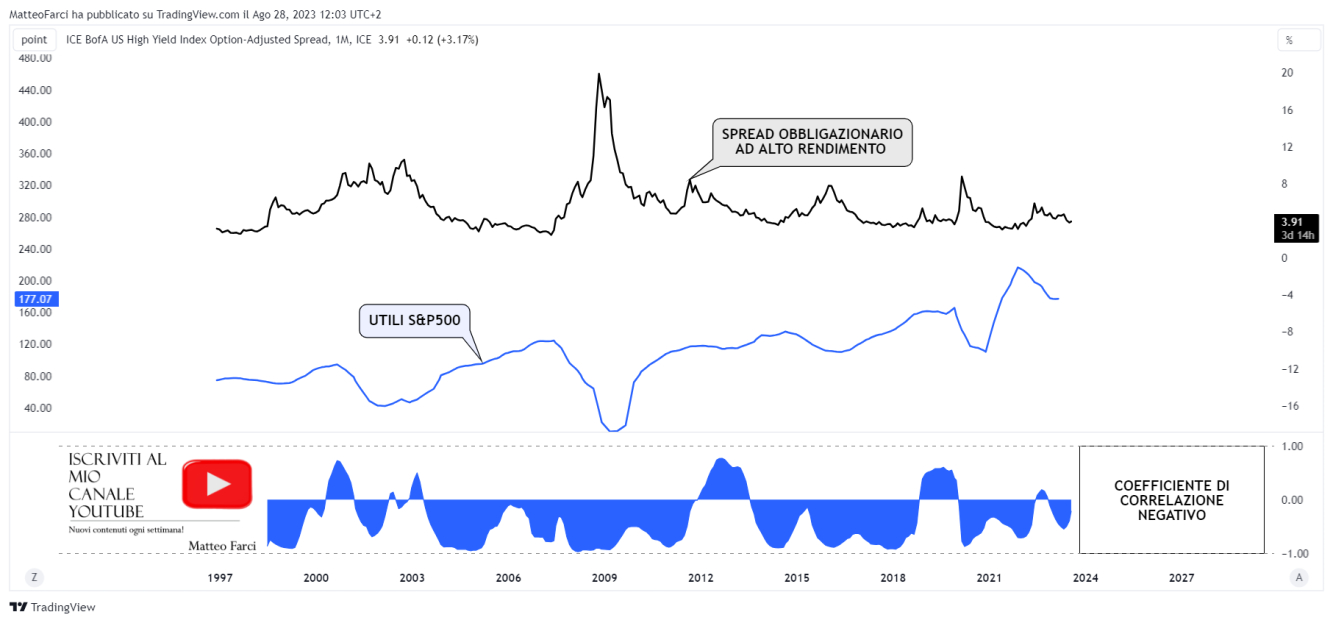

La correlazione tra utili societari e spread high yield, come mostra la grafica successiva, è negativa:

La grafica è da leggere in questo modo:

· La probabilità di default degli emittenti BB e inferiori è tanto più alta quanto più è forte il rallentamento (o la contrazione) degli utili societari degli stessi emittenti.

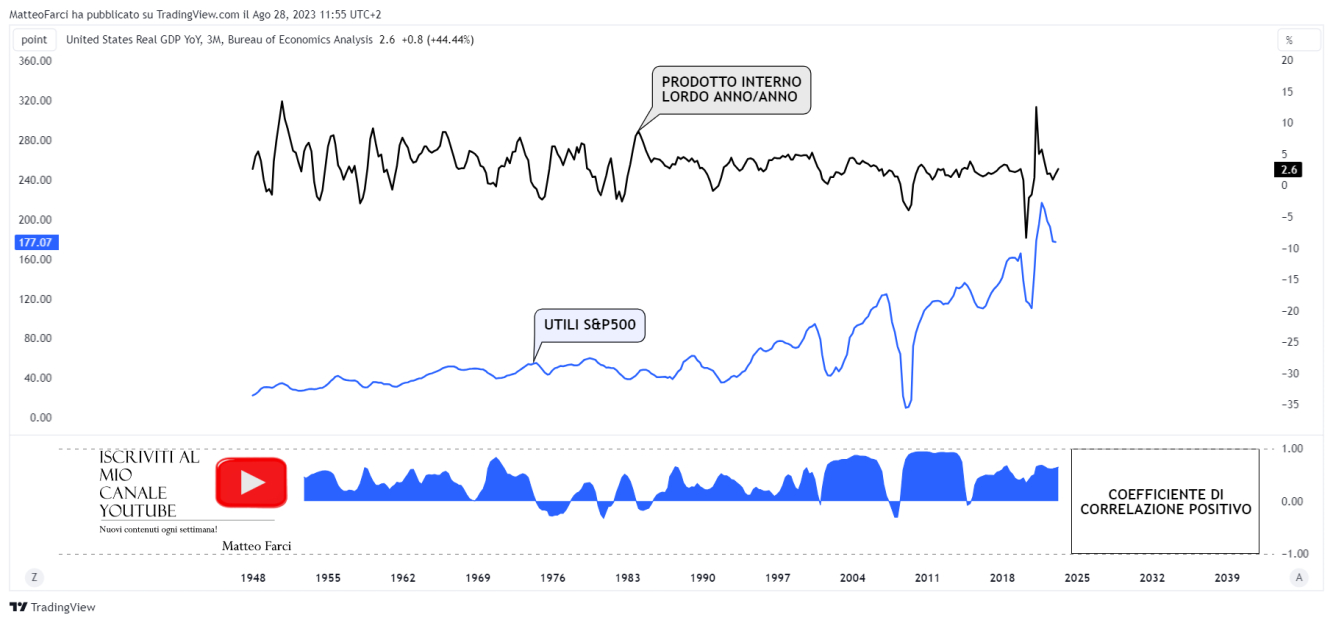

Gli utili, a loro volta, tenderanno ad essere influenzati in positivo e in negativo dal PIL:

Ecco, dunque, il motivo delle correlazioni negative tra spread e dati macroeconomici chiave osservate nell’introduzione dell’analisi:

· Il rallentamento di quei dati nelle fasi 5, 6 e 1 del ciclo economico impatterà in maniera negativa sul PIL e, per la correlazione osservata precedentemente, in negativo sugli utili societari: le aziende, avendo meno liquidità per ripagare gli interessi sulle obbligazioni, aumenteranno la probabilità di default

· Il contrario accadrà durante le fasi 2, 3 e 4: con più liquidità nelle casse, le società avranno maggior capacità di onorare le obbligazioni assunte

Ecco il motivo per il quale i bond high yield non rappresentano una classe di investimento “sicura”:

· Più aumenterà la probabilità di default e più sarà meno probabile per gli investitori ricevere il valore nominale del bond alla sua scadenza; questo non accade per gli Stati Uniti, dall’alto grado di rating e, per lo stesso motivo, altamente affidabili.

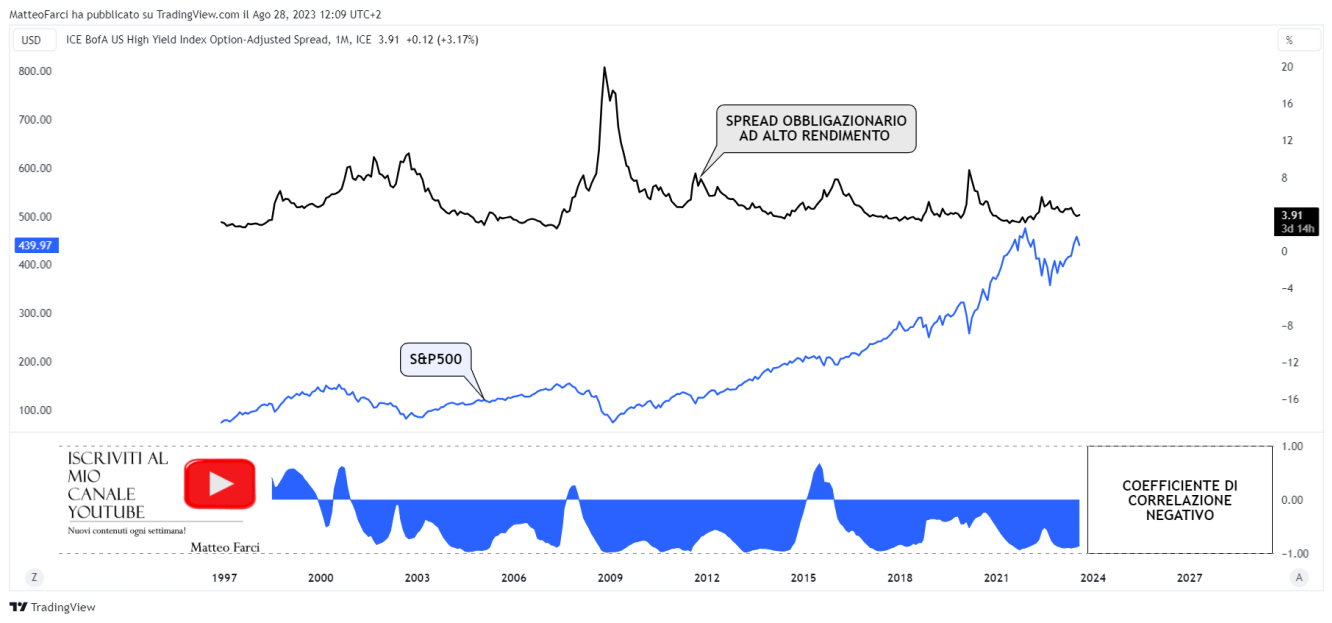

Che correlazione esisterà tra spread ed S&P500? Si osservi la grafica successiva:

Essa è negativa:

· Il mercato azionario tenderà a registrare dei rialzi nelle fasi 2,3 e 4 del ciclo economico, caratterizzate da un aumento degli utili societari e da uno slancio positivo dei dati macroeconomici

4. LO SPREAD OBBLIGAZIONARIO ATTUALE

Come si presenta ad oggi lo spread? Si osservi la grafica successiva:

Esso ha intrapreso una traiettoria ribassista dal 24 marzo 2023. Negli ultimi tempi ha realizzato un doppio mimino: vedremo se la figura tecnica darà il via ad un’inversione di tendenza.

Osservando la grafica si può affermare che, ad oggi, il mercato prezzi più “soft landing” di una recessione. Detto in altre parole:

· Ad oggi, il mercato non prezza una forte contrazione degli utili societari

A presto!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Spread obbligazionario ad alto rendimento: individuare le fasi del ciclo economico

Pubblicato 01.09.2023, 08:01

Aggiornato 01.11.2024, 10:27

Spread obbligazionario ad alto rendimento: individuare le fasi del ciclo economico

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.