- Novembre è il mese migliore dell’anno per l’azionario USA dal 1950

- Il sentiment degli investitori AII è migliorato, pur restando sotto la media storica

- Tuttavia, il 2022 continua a dare segni di poter essere uno degli anni peggiori mai registrati

- Negli ultimi dieci anni, l’S&P 500 è salito in media dell’1,26%, per ben 9 volte su 10.

- Negli ultimi 20 anni, il Dow Jones Industrial Average ha registrato risultati positivi il 70% del tempo per un ritorno medio dell’1,57%.

- Negli ultimi 50 anni, il Dow Jones Industrial Average ha registrato risultati positivi il 70% delle volte per un ritorno medio dell’1,99%.

- Negli ultimi 100 anni, il Dow Jones Industrial Average ha avuto risultati positivi il 63% del tempo per un ritorno medio dell’1,18%.

- 1931 (97)

- 1932 (95)

- 1933 (75)

- 2008 (75)

- 2002 (72)

- 1930 (70)

- 1974 (67)

- 1938 (67)

- 1937 (62)

- 1934 (59)

- 2009 (55)

- Monolithic Power Systems (NASDAQ:MPWR): 55,5%

- Texas Instruments (NASDAQ:TXN): 53,5%

- Estée Lauder Companies (NYSE:EL): 33%

- Applied Materials (NASDAQ:AMAT): 32%

- KLA Corporation (NASDAQ:KLAC): 29%

- ON Semiconductor Corporation (NASDAQ:ON): 28,5%

- Qorvo (NASDAQ:QRVO): 27,5%

- Amphenol (NYSE:APH): 27%

- Nvidia (NASDAQ:NVDA): 26%

- Tesla (NASDAQ:TSLA): 24,5%

- Western Digital (NASDAQ:WDC): 24%

Da un punto di vista storico, novembre è uno dei mesi migliori dell’anno. Negli ultimi 39 anni, l’S&P 500 è salito il 62% delle volte, con un rialzo medio dello 0,82%, nell’undicesimo mese dell’anno.

Inoltre, se consideriamo l’S&P 500 dal 1950, novembre è solitamente il mese migliore dell’anno. Tuttavia, dal 2001, si piazza al secondo posto.

Novembre solitamente inizia bene, con l’indice di riferimento statunitense che sale nei primi cinque giorni e poi si placa fino a poco prima del Ringraziamento. Ecco alcuni dati storici sul mese:

Per curiosità, il novembre peggiore dal 1950 è stato quello del 1973, quando l’S&P 500 è crollato dell’11,39%.

Il novembre migliore dal 1950 è stato quello del 2020, con +10,75%.

54 ribassi dell’1% o più

Malgrado la stagionalità positiva, l’S&P 500 è sceso del 2,50% il 2 novembre. Si tratta del 54esimo calo dell’1% o più finora quest’anno. Bisogna andare indietro fino al 2009 per vedere qualcosa di simile, e abbiamo ancora due mesi davanti.

Se consideriamo l’S&P 500 dal 1928, il 2022 si piazza dodicesimo in termini di anni con il maggior numero di ribassi dell’1% o più. I primi 11 sono:

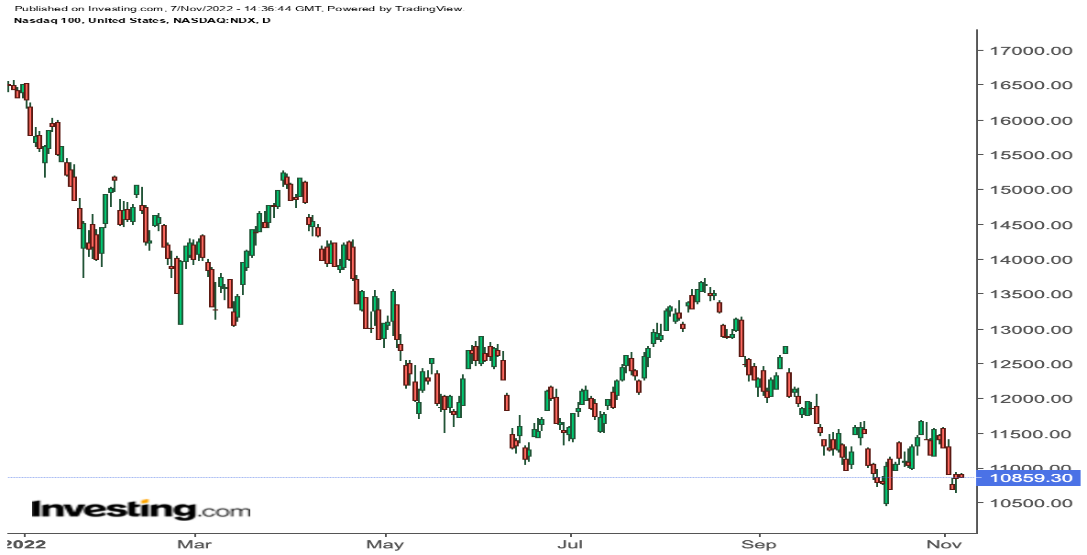

Nasdaq vicino all’ennesima pietra miliare negativa

Se il Nasdaq dovesse chiudere questo trimestre in rosso, sarebbe il quarto calo trimestrale di fila.

E sarebbe la peggiore serie di ribassi trimestrali (in termini di durata) degli ultimi 51 anni.

L’effetto intraday nel 2022

Se avessimo scambiato l’S&P 500 solo intraday finora quest’anno (cioè comprando all’apertura e chiudendo prima della campanella), il ritorno sarebbe stato di -1,9%.

Non è un dato sbalorditivo. La cosa che stupisce è che questa perdita è simbolica se confrontata a quella accumulata dall’indice nello stesso periodo: quasi dieci volte di più.

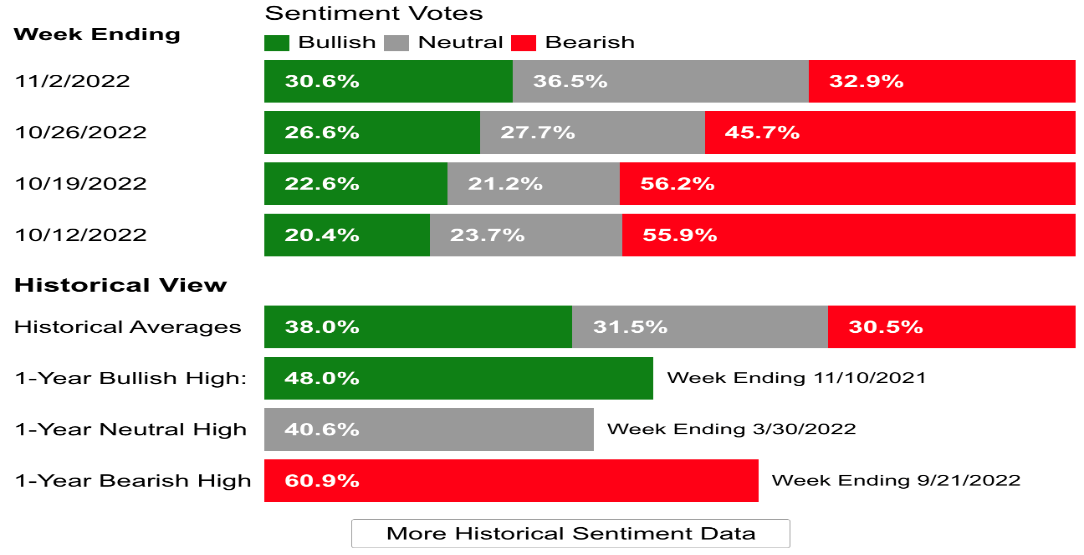

Sentiment degli investitori (AAII)

Il sentiment bullish (le aspettative che i titoli azionari saliranno nei prossimi sei mesi) è salito del 4% al 30,6%, ma è rimasto sotto la media storica del 38% per la 50esima settimana consecutiva.

Il sentiment bearish (le aspettative che i titoli azionari scenderanno nei prossimi sei mesi) è sceso del 12,8% al 32,9% ed è rimasto sopra la media storica del 30,5%.

Fonte: AAII

Titoli esposti alla Cina

Con l’economia cinese che continua a sottoperformare, i rischi per le compagnie con molta esposizione al colosso asiatico non fanno che aumentare. Quindi, gli investitori dovrebbero effettuare una approfondita due diligence prima di prendere posizione in queste compagnie per il momento.

Di seguito, troverete una lista delle società S&P 500 con un’esposizione di almeno il 20% alla Cina, in base ai dati di S&P Global Market Intelligence, con le loro rispettive esposizioni:

Nota: L’autore al momento non possiede nessuno degli asset menzionati nell’articolo.