Articolo scritto in esclusiva per Investing.com.

Il vertice FOMC si è svolto il 22 settembre, lasciando il forte messaggio che il corso della politica monetaria sta cambiando, passando da molto prudente ad un qualcosa sembrato quasi del tutto inaspettato: interventista. Sembra chiaro, dalla conferenza stampa, che, a meno che non ci sia una delusione significativa nei dati sull’occupazione di settembre, la Fed probabilmente comincerà il tapering a novembre.

Ma c’è stato molto più di questo nel messaggio della Fed e forse al mercato azionario è sfuggito il punto. L’idea si trova nascosta nelle proiezioni per il tasso dei fondi federali ed indica più aumenti dei tassi e prima del previsto. Tutto questo mentre la Fed ha anche abbassato la crescita del PIL per il 2021.

Il messaggio della Fed è inequivocabile. La crescita economica sarà più lenta di quanto si pensasse e la politica monetaria si inasprirà prima del previsto.

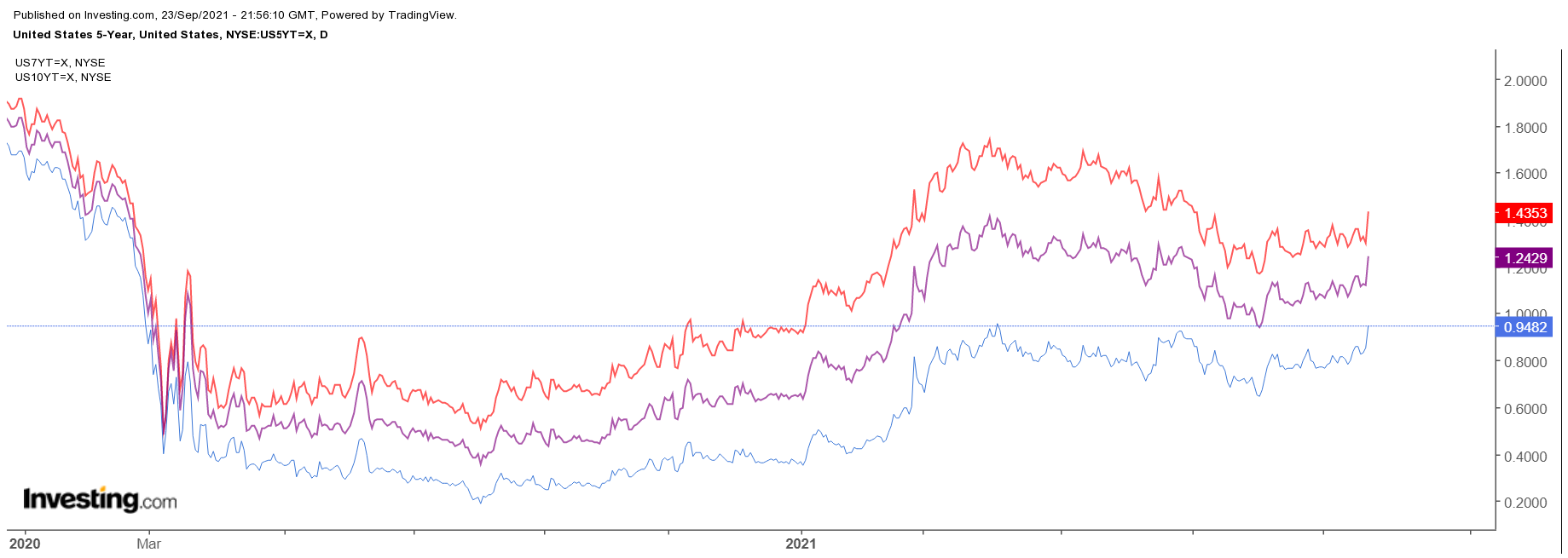

Grafico giornaliero Titoli del Tesoro a 5 anni

Più aumenti dei tassi, prima del previsto

Sembra chiaro che il tapering arriverà al prossimo vertice e che la Fed vorrebbe completarlo a giugno o luglio del prossimo anno. L’aspetto sorprendente è che la Fed ora prevede la possibilità di un aumento dei tassi nel 2022, con il tasso dei fondi federali che passerà allo 0,3%. Si tratta di un cambiamento notevole rispetto al vertice FOMC di giugno, quando non si era parlato di aumenti.

Ancor più sorprendente il fatto che le stime indichino in totale tra i 3 ed i 4 aumenti dei tassi entro la fine del 2023, con il tasso dei fondi federali all’1%. Si tratta di un drastico aumento rispetto alle previsioni di giugno, con il tasso che sarebbe dovuto arrivare allo 0,6%. Per quanto possano sembrare insignificanti, due aumenti in più rispetto al previsto non lo sono affatto.

Crescita più lenta

Inoltre, la Fed ha abbassato la crescita del PIL nel 2021 al 5,9% dal 7%, un bel ribasso rispetto al vertice di giugno. Le previsioni sulla crescita per il 2022 sono state alzate dal 3,3% al 3,8%, ma non viene compensata la crescita persa nel 2021.

La risposta dei mercati

Il mercato dei bond sembra aver risposto adeguatamente a questo cambiamento della posizione della Fed, con i tassi in aumento nella parte corta della curva del rendimento. La parte lunga della curva ha visto i tassi salire, con il mercato che si adegua alla prospettiva che la Fed aumenti i tassi sul lungo termine. Tuttavia, con il QE che di fatto terminerà entro la metà del prossimo anno, i tassi sulla parte corta della curva dovrebbero salire più velocemente di quelli sulla parte lunga, comportando un appiattimento della curva del rendimento.

Spread rendimento 10-2 anni

La risposta più interessante a tutto questo è stata quella dei mercati azionari, decisamente schizzati appena è arrivata la notizia. Sembra che il mercato azionario non abbia neanche notato o non si sia preoccupato della possibilità di tassi più alti in arrivo prima del previsto. Sapendo quanto sia stato sensibile il mercato alla prospettiva di tassi più alti in passato, è sembrato piuttosto strano che i prezzi dell’azionario abbiano risposto positivamente.

Ovviamente, al mercato potrebbe semplicemente essere sfuggito il punto. Quando finalmente si renderà conto del cambio di atteggiamento della Fed, potrebbe decidere di cambiare posizione. Ovviamente, solo il tempo potrà dirlo, ma un mercato azionario sonnolento, inconsapevole dei cambiamenti in atto, potrebbe avere effetti significativi e profondi quando finalmente si sveglierà e tornerà alla realtà.