- L’inflazione più alta erode le entrate fisse che gli investitori generano dai loro portafogli

- In questo contesto di costi alti, ha senso comprare titoli da dividendo che alzano i payout più velocemente rispetto al tasso di inflazione

- Home Depot, in media, ha registrato una crescita annua del 21% dei payout negli ultimi 10 anni

I prezzi al consumo USA sono saliti a marzo del massimo dalla fine del 1981, mettendo in evidenza quanto stia aumentando il costo della vita. Secondo i dati del Dipartimento per il Lavoro, l’indice sui prezzi al consumo è schizzato dell’8,5% dall’anno prima, dopo l’aumento annuo del 7,9% a febbraio.

L’inflazione alle stelle è uno dei più grandi nemici per coloro che fanno affidamento sugli investimenti capitali come fonte di entrata. Ed è un aspetto particolarmente importante quando la maggior parte degli asset fixed-income rende decisamente al di sotto dell’aumento dei prezzi medi.

In questo contesto, comprare titoli da dividendo di alta qualità che alzano i payout più velocemente del tasso di inflazione è la cosa migliore.

Con i titoli azionari che comportano alti livelli di rischio, gli investitori dovrebbero prepararsi alla volatilità del portafoglio. Tuttavia, si possono in parte ridurre questi rischi focalizzandosi su titoli di alta qualità con solidi bilanci e l’abitudine di pagare i dividendi.

Tenendo a mente questi fattori, di seguito abbiamo selezionato due titoli che gli investitori da reddito potrebbero pensare di comprare ora. Ciascuno di essi offre il potenziale di solidi aumenti di capitale e sostanziali rialzi dei payout per contrastare l’impatto dei prezzi più alti.

1. Home Depot

Il colosso del fai da te Home Depot (NYSE:HD) è un titolo straordinario da tenere in portafoglio per combattere l’inflazione e guadagnare dividendi crescenti. Ieri ha chiuso a 306,29 dollari.

Il distributore di Atlanta ha uno storico impressionante per quanto riguarda l’alzare il payout più velocemente del tasso di inflazione. Home Depot, in media, ha registrato una crescita annua del 21% dei payout negli ultimi 10 anni. La società ha anche pubblicato molti report sugli utili positivi consecutivamente.

Con un rendimento annuo del dividendo del 2,48%, la compagnia paga 1,9 dollari ad azione ogni trimestre. E, con un gestibile payout ratio del 42%, il payout del dividendo ha ancora molto spazio di crescita, soprattutto con Home Depot che beneficia della maggiore domanda per i suoi prodotti sulla scia dell’attuale boom immobiliare.

La scorsa settimana, UBS ha incluso HD nella sua lista di titoli da dividendo di “alta qualità” che difficilmente ridurranno i payout quando aumentano i rischi per la crescita. E aggiunge:

“Abbiamo usato i nostri modelli quantitativi per trovare titoli di alta qualità rispetto ai rivali, che pagano un dividendo e che difficilmente lo taglieranno”.

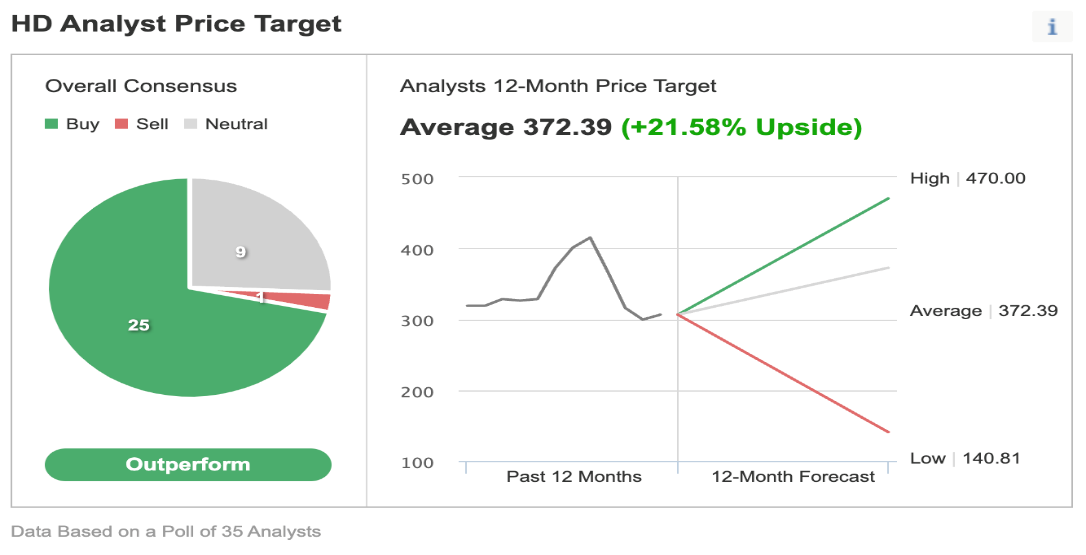

In un sondaggio di Investing.com su 35 analisti, 25 al momento danno un rating buy, con un price target su 12 mesi che implica un potenziale di rialzo del 21,58%.

Fonte: Investing.com

2. Apple

In questo contesto economico volatile, i titoli tech mega-cap si sono rivelati una buona scommessa per via delle loro immense capacità di utili e gli ampi fossati economici.

Il produttore di iPhone, Apple (NASDAQ:AAPL) è tra questi. AAPL si trova nella posizione di fornire sia entrate che crescita del capitale ai pensionati per molti anni ancora. Ieri ha chiuso a 167,66 dollari.

Ciò significa che la società di Cupertino, California, è ben attrezzata per far fronte ai downturn globali e continuare a far felici gli investitori che cercano entrate. È una delle società con più liquidità al mondo. In base alle documentazioni, il totale della liquidità della società ammontava ad oltre 200 miliardi di dollari al 25 dicembre.

Questo potere è emerso chiaramente dall’ultimo report sugli utili della società, quando Apple ha tranquillamente battuto le stime degli analisti.

Il titolo ha quello che sembra un rendimento minuscolo, pari allo 0,53%. Ma non dovrebbe essere considerato deludente. La società offre una potente combinazione di aumenti del dividendo e riacquisti di azione per spingere i ritorni totali dei suoi investitori. Negli ultimi cinque anni, Apple ha alzato il dividendo del 10% all’anno. Al momento paga 0,22 dollari ad azione di payout trimestrale.

Inoltre, Apple è il maggiore riacquirente delle sue stesse azioni tra le società quotate sull’S&P 500. Il produttore di smartphone, PC e dispositivi indossabili ha speso 85,5 miliardi di dollari per riacquistare azioni e 14,5 miliardi di dollari per i dividendi nell’anno fiscale 2021, terminato a settembre.

Questi fattori rendono la società una delle scelte preferite dagli analisti di Wall Street.

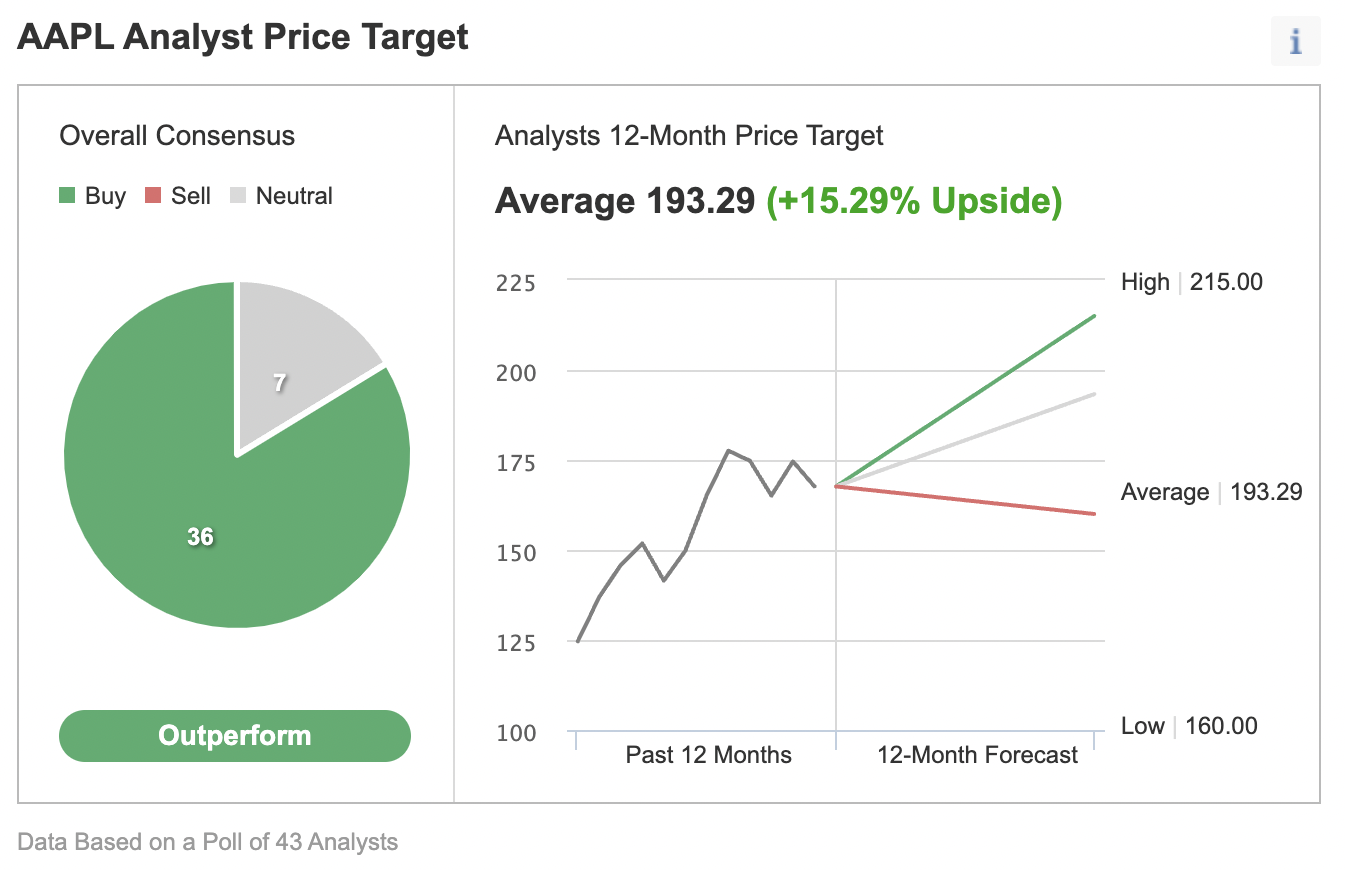

Fonte: Investing.com

In un sondaggio di Investing.com condotto su 43 analisti, ben 36 danno un rating buy al titolo, con un prezzo obiettivo su 12 mesi che implica un rialzo del 15,29%.