Sintesi:

- Il titolo AMD sta mostrando segnali di grande forza mentre l’azienda sottrae sempre più quote di mercato ad Intel.

- Questi rialzi si traducono in una forte crescita degli utili per AMD quest’anno nonostante le difficoltà di approvvigionamento.

- Gli analisti continuano ad avere una visione favorevole sul titolo AMD nonostante la forte corsa di quest’anno.

Le azioni di Advanced Micro Devices (NASDAQ:AMD) stanno riprendendo nuovamente slancio dopo un inizio anno piuttosto lento. L’impennata del 45% dell’ultimo trimestre è di circa tre volte maggiore al ritorno prodotto dall’indice di riferimento Philadelphia Semiconductor Index.

Questa forte ripresa fa sì che gli investitori si chiedano fin dove possa arrivare il rally, specialmente dopo l’impennata del 1.500% degli ultimi cinque anni.

Sono tre i catalizzatori che supportano la nostra convinzione che AMD sia in buona posizione per superare i suoi pari nei prossimi anni, e questo rende il titolo un candidato ideale per qualsiasi portafoglio.

1. Conquista di quote di mercato

Uno dei fattori principali che spingono lo slancio del titolo AMD è la debolezza che ha mostrato uno dei suoi competitor principali, Intel (NASDAQ:INTC).

Dopo decenni in cui AMD è rimasta indietro ad Intel, il maggiore produttore mondiale di chip, ora sta recuperando terreno. AMD si è liberata degli impianti di produzione di chip più di dieci anni fa ed ora si affida a terzi per produrre i suoi prodotti, tra cui Taiwan Semiconductor Manufacturing (NYSE:TSM), che gestisce uno degli impianti di produzione di chip più grande al mondo.

Questa strategia di outsourcing ha aiutato AMD in un momento in cui Intel ha subito una serie di intoppi nel processo produttivo, che hanno ripetutamente rinviato l’uscita di nuovi chip. Il lancio di quest’anno del processore server EPYC 7003, ad esempio, si sta dimostrando un fattore di svolta per AMD e il suo mercato dei server.

Le valutazioni giunte da terze parti dicono che i nuovi chip di AMD offrono più del doppio della performance del miglior chip di Intel; dunque, le quote di mercato di AMD in questa categoria così redditizia potrebbero crescere quest’anno, portando una spinta significativa agli utili.

2. Slancio degli utili

Queste conquiste di quote di mercato si traducono in una forte crescita degli utili per AMD, che offre agli investitori un valido motivo per restare rialzisti sulle previsioni aziendali. Nel secondo trimestre, i profitti sono più che triplicati a 710 milioni e le vendite sono schizzate del 99% a 3,8 miliardi, grazie alla crescente domanda di processori come Ryzen e Radeon.

AMD ha rilasciato previsioni rialziste per il terzo trimestre, con vendite di circa 4,1 miliardi di dollari, superiori alle proiezioni degli analisti. Inoltre, l’azienda ha rivisto al rialzo le previsioni annuali ed ora prevede un aumento delle entrate del 60%, dalla precedente previsione di una crescita del 50%.

I margini lordi sono aumentati nel corso del secondo trimestre, passando dal 43,9% durante del 2° trim. 2020 al 47,5%; anche i margini EBITDA (guadagni al netto di interessi, tasse, svalutazioni e ammortamenti) sono schizzati, toccando il 24,4% rispetto al 12,7% riportato da AMD nello stesso periodo lo scorso anno.

Questi rialzi arrivano mentre AMD si sta concentrando sulla vendita solo dei suoi chip più redditizi, lasciando la fascia bassa del mercato a Intel.

Su ha detto agli investitori in una conference call il mese scorso:

“Ci stiamo concentrando sui segmenti più strategici del mercato dei PC. Crediamo che il business dei data center continuerà ad essere un forte driver per noi nel secondo semestre dell’anno”.

Questo miglioramento della redditività dell’azienda fa di AMD un business solido e in rapida crescita. Negli ultimi tre anni, la creazione di flussi di cassa dell’azienda è migliorata notevolmente, con un’impennata dei flussi di cassa operativi a 1,07 miliardi di dollari nel 2020 da soli 34 milioni di dollari nel 2018.

Inoltre, AMD è posizionata meglio in un momento in cui la mancanza di chip sta danneggiando molti attori del settore durante la pandemia di COVID-19. Ciò che sta differenziando AMD è il suo rapporto a lungo termine con il suo principale fornitore, TSMC. Quest’anno, TSMC ha dichiarato che il suo segmento “high-performance computing”, dove è incentrato il business di AMD, sarà un “importante driver di crescita” per la società.

3. Gli analisti stanno diventando rialzisti

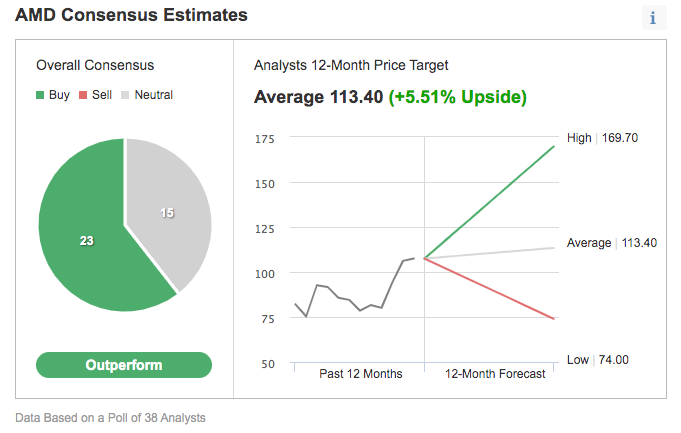

La crescita delle quote di mercato di AMD e la serie di aspettative superate hanno spinto diversi tra i principali analisti a diventare rialzisti sul titolo. Dei 38 analisti intervistati da Investing.com, 23 hanno un rating buy sul titolo, mentre 15 sono neutrali.

Grafico: Investing.com

L’analista di {0|Bank of America}} Vivek Arya, che ha un price target di 120 dollari sul titolo, ha scritto in una nota che un possibile ritardo nel rilascio dei prodotti di Intel, nonché il recente accordo tra AMD e Google (NASDAQ:GOOGL), indicano un’ulteriore crescita nel business dei data center della società.

Inoltre, la quota di AMD nel mercato del super-computing è cresciuta di oltre due volte negli ultimi sei mesi, e di cinque volte nell’ultimo anno; questo indica “la migliore competitività di AMD nell’HPC, un forte indicatore per il futuro slancio cloud/enterprise”, secondo la sua nota, citata da CNBC.com.

L’analista di BMO Capital Markets Ambrish Srivastava è diventato rialzista sulle azioni di AMD, riconoscendo di aver mancato il bersaglio mentre la forte esecuzione della società è continuata. Ha alzato il target price su AMD a 110 dollari da 80 dollari in una nota citata da Market Watch.

In un primo momento, Srivastava credeva che le stime per AMD si sarebbero rivelate eccessivamente ottimistiche, ma le stime dei guadagni per il 2021 e il 2022 sono ora in forte aumento dal suo downgrade di gennaio ora e prevede “una continua tendenza al rialzo” in futuro.

Nella nota si legge inoltre che:

“(L’azienda) ora ha raggiunto un punto tale in cui è riuscita a ritagliarsi la posizione di valida alternativa a Intel per il prossimo futuro”.

Morale della favola

Ci sono numerosi e validi motivi per credere che l’attuale traiettoria al rialzo del titolo continuerà, vista la crescita degli utili di AMD, la sua esecuzione superiore e la sua capacità di sottrarre quote di mercato a Intel in ambiti molto redditizi come i data center.