I titoli della Difesa sono schizzati nell’ultimo anno tra l’inasprimento degli scontri in Medio Oriente, il prolungarsi del conflitto russo-ucraino e la volontà di Ue e Nato di aumentare gli investimenti nel settore.

È così che, guardando all’Europa, un titolo come Leonardo (OTC:FINMY), il cui azionista di maggioranza con circa il 30% delle azioni è il Ministero dell'economia e delle finanze italiano, ha raddoppiato il proprio valore da giugno dell’anno scorso. Contemporaneamente, la tedesca Rheinmetall (OTC:RNMBY)ha messo a segno un +87%, mentre il titolo dell’inglese BAE Systems (OTC:BAESY) è salito di quasi il 40%. Ma ha fatto ancora meglio Rolls Royce Holdings (OTC:RYCEY) che ha visto triplicare la quotazione in 12 mesi, passando da 150 a 466 sterline (circa 591 dollari) per azione.

Fonte: Investing.com

Fonte: Investing.com

Nel complesso l’indice FTSEurofirst 300 Aerospace & Defense è salito di circa il 40% negli ultimi 12 mesi.

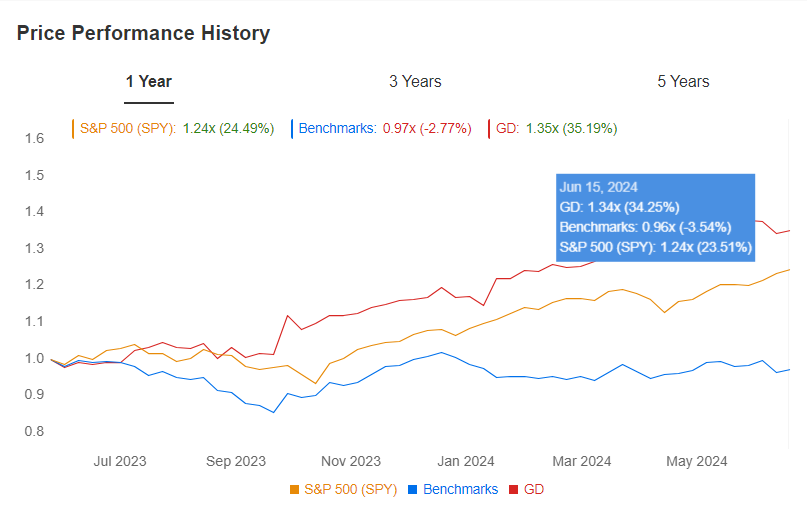

Lo stesso non si può dire che sia avvenuto lo stesso tra le Big 5 della Difesa Usa, cioè Lockheed Martin (NYSE:LMT), Boeing (NYSE:BA), RTX, Northrop Grumman e General Dynamics (NYSE:GD). Solo quest’ultima, infatti, è riuscita a sovraperformare l’S&P 500 (nell'immagine sotto), mentre le altre hanno registrato aumenti contenuti (RTX+6%), se non netti cali (Boeing -18%, Northrop Grumman-6%).

L'andamento di General Dynamics (GD) confrontato con l'S&P 500 e il benchmark di settore - Fonte: InvestingPro

Tuttavia, se si guarda ai singoli indici il rendimento anno su anno è stato positivo tra Dow Jones Aerospace & Defense (+14,45%) e S&P Aerospace & Defense Select Industry (+16,15%), ma pur sempre in ritardo rispetto al mercato nel suo complesso.

È arrivato il momento di realizzare i profitti?

E allora la domanda è: si può ancora puntare sulla Difesa o è meglio vendere, guadagnare e guardare altrove?

Va detto che stiamo parlando di un settore particolarmente volatile, le cui evoluzioni sono difficilmente prevedibili e dipendenti dagli equilibri geopolitici che, in un anno di elezioni come il 2024 possono rapidamente cambiare. In particolare, in questo momento, secondo un recente report di Goldman Sachs (NYSE:GS) “potremmo essere nel mezzo di un superciclo di spesa per la Difesa”.

La banca d’investimento stima, infatti, che la spesa per la difesa europea crescerà ad un tasso di crescita annuo composto del 4,5% nel periodo 2022-2027, in aumento rispetto al 3% del 2015-2020. In ogni caso, il fatto che questo trend continui in futuro non è per nulla scontato.

Multipli elevati e prospettive non esaltanti

Se si guarda agli ultimi anni, con l'invasione russa dell'Ucraina, avvenuta a febbraio 2022, sui titoli del comparto si sono sommate le scommesse dei grandi investitori che credevano su un aumento della spesa militare dei governi europei. In questo modo, le valutazioni si sono gonfiate parecchio e anche se il portafoglio è pieno di ordini, i multipli a cui vengono scambiate le azioni sembrano comunque eccessivi, anche superiori ai 36x.

Sul fronte americano, poi, nonostante pochi titoli abbiano vissuto rally importanti, le cose non cambiano granché e le prospettive non sono esaltanti. Gli analisti di Morningstar prevedono che le aziende della Difesa Usa nei prossimi cinque anni registrino una crescita media dei ricavi tra il 2 e il 5% e un margine operativo tra il 9 e l'11%, risultati positivi ma non certo eclatanti.

Occhio al fattore “income”

Ad ogni modo, “questi titoli possono essere interessanti anche in ottica income – suggerisce Nicolas Owen, analista azionario di Morningstar -, dato che tendono a generare flussi di cassa elevati e a remunerare gli azionisti attraverso la distribuzione di dividendi e il riacquisto di azioni proprie”. E qui i margini di crescita delle aziende Usa possono essere più interessanti rispetto alle cugine europee.

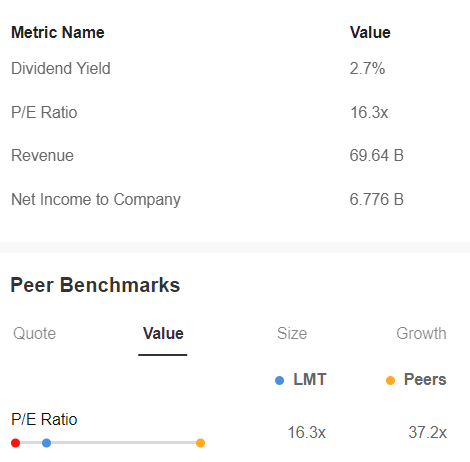

Un esempio è la già citata Lockheed Martin, che, come mostrato dall’immagine sotto, offre un rendimento da dividendo pari al 2,7% e viene scambiata con un rapporto prezzo/utile ragionevole, pari a 16,3X contro i 37,2x delle aziende a lei comparabili.

Lockheed Martin offre dividen yield e P/E ratio interessanti - Fonte: InvestingPro

Inoltre, il fair value di InvestingPro ci dice che il titolo è scambiato a sconto rispetto al suo valore intrinseco, con un possibile rialzo del 7,1% dai 459 dollari del 17 giugno.

In Europa gli analisti scommettono su Rheinmentall

Andando alla ricerca di opportunità nel Vecchio Continente, invece, tutti i titoli citati in precedenza risultano valutati equamente o sopravvalutati. Anche ampliando lo spettro ad altri protagonisti del settore come Thales e Airbus la storia non cambia. Gli analisti, tuttavia, continuano a credere in alcune opportunità di guadagno ulteriore.

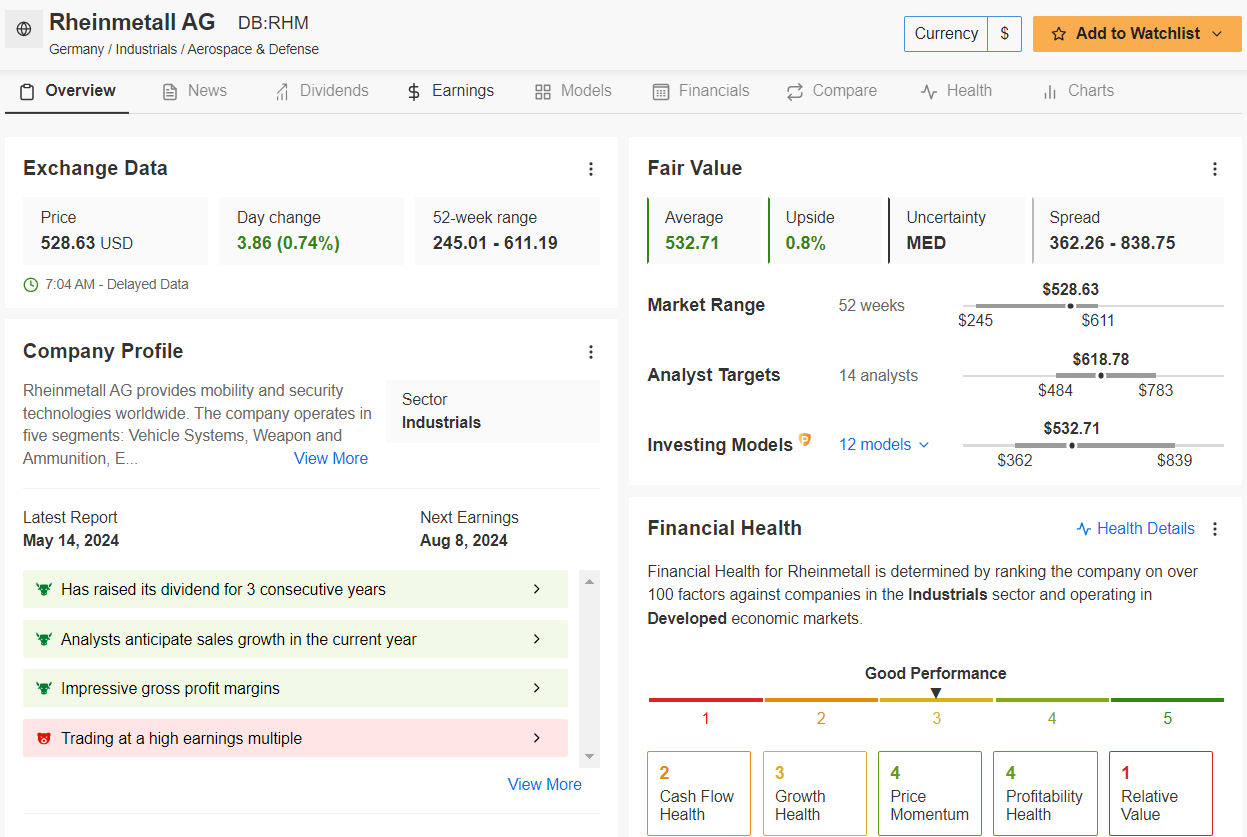

Un esempio interessante è quello di Rheinmentall. Per la società, che offre un dividend yield dell’1,2% ed ha alzato i dividendi negli ultimi 3 anni, i 14 analisti intervistati da InvestingPro stimano un target price di 618,78 dollari nei prossimi 12 mesi, in rialzo del 17,9% rispetto ai 424,77 dollari del 17 giugno.

Fonte: InvestingPro

In questo caso, però, il titolo è scambiato a un P/E ratio di 36,6X e anche in base al Fair Value lo spazio per crescere non è molto, visto che le azioni sono valutate equamente con un rialzo inferiore all’1%.

Insomma, se diversi titoli del settore stanno vivendo un momento particolarmente euforico e venderli potrebbe voler dire rinunciare a un’ancora sicura in momenti d’incertezza; d’altra parte, entrare adesso su queste aziende potrebbe non garantire altrettante soddisfazioni in futuro. E allora, per chi non l’avesse già in portafoglio, è probabilmente meglio lasciar perdere la difesa e iniziare a giocare all’attacco.

Gli abbonati a InvestingPro possono seguire tutti gli aggiornamenti sui titoli citati nell’articolo ricercandoli sulla piattaforma dedicata, avendo a disposizione anche Fair Value, indicatore della salute finanziaria delle azioni, protips e molti altri strumenti essenziali per valutare un investimento.

Se vuoi abbonarti a InvestingPro CLICCA QUI e scopri lo sconto dedicato a te.

Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore