Se fosse un film, il titolo sarebbe già scritto: “Il ritorno del Dragone”. Dopo la delusione di una crescita post-Covid più debole del previsto, Pechino è passata all’artiglieria pesante e lo scorso 23 settembre ha sfoderato il Bazooka, sparando liquidità sull’economia e innescando il rally dei mercati.

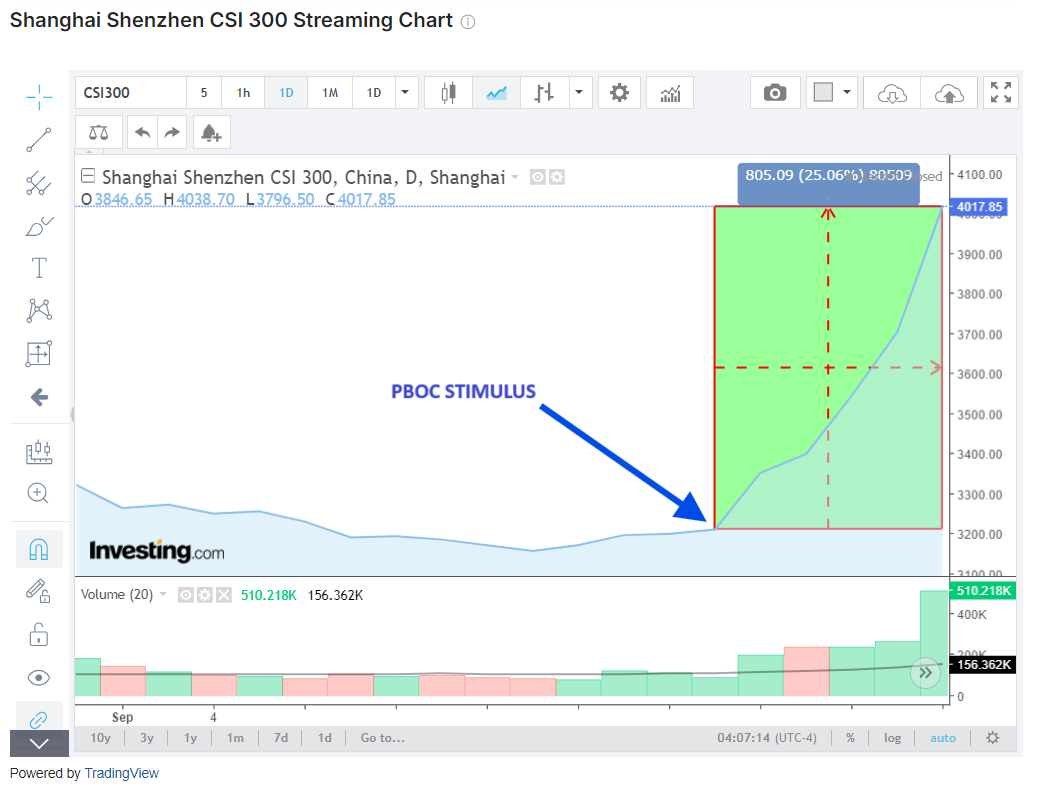

Il risultato è che il sentimento sul colosso asiatico ha compiuto un’inversione a U. I grandi broker sono passati dal considerare il mercato cinese “uninvestible”, ovvero totalmente imprevedibile e probabilmente dannoso, a definirlo “tradable”, negoziabile. Nel giro di una settimana l’Hang Seng di Hong Kong è balzato del 22,4%, mentre il Shanghai Shenzhen CSI 300 ha fatto ancora meglio, mettendo a segno la miglior settimana dal 2008 con un maestoso +25%.

Fonte: Investing.com

Basterà il Bazooka a risollevare l’economia cinese e far volare le azioni?

Le domande principali che i mercati si pongono adesso sono due: le misure basteranno a risollevare l’economia cinese? E quanto a lungo potrà durare il rally delle azioni?

Per quanto riguarda l’economia reale, l’intervento di Pechino suona come il “Whatever it takes” della Repubblica popolare.

Intanto, la tempistica è stata perfetta, con le misure espansive decise subito dopo il primo taglio dei tassi americani deciso dalla Fed, in modo da difendere lo Yuan. L’azione economica è mirata a liberare le mani alle banche, risollevare il mercato immobiliare dalla crisi e inondare il Paese con nuova spesa pubblica.

Il messaggio è chiaro: faremo tutto ciò che serve per far volare il Dragone.

Del resto, sembrava che i mercati non aspettassero altro. Le incertezze internazionali e i timori di una recessione in Occidente, più volte paventata ma che ancora non si è presentata, hanno spinto diversi investitori a vendere, mettendo da parte liquidità in vista momenti migliori.

I titoli cinesi fanno gola agli investitori

Il mantra degli analisti ultimamente era quello di aspettare almeno fino alle elezioni Usa di novembre. Ma quale occasione migliore se non l’inversione di rotta della Cina?

È così che i capitali si stanno riversando sulle Borse di Shangai e Hong Kong. Del resto, se i titoli delle Big Usa appaiano effettivamente cari, quelli delle controparti cinesi sono scambiati ancora a sconto, con multipli price/earnings che fanno decisamente gola.

Basta guardare nomi di spicco come Alibaba (NYSE:BABA) o PDD (NASDAQ:PDD)che nonostante nell’ultimo mese siano balzate rispettivamente del 37% e del 48%, attualmente scambiano con un p/e pari a 26,5x per Baba e a 14,4x per PDD, contro il 47,3x di Amazon.com (NASDAQ:AMZN), giusto per fare un esempio.

Stesso discorso vale per altri leader tech come Baidu (NASDAQ:BIDU) e NetEase (NASDAQ:NTES) che, dopo un +32% e un +24% registrato nell’ultimo mese, presentano ancora un p/e tra i 14 e 15x.

Il gap da colmare è ancora ampio

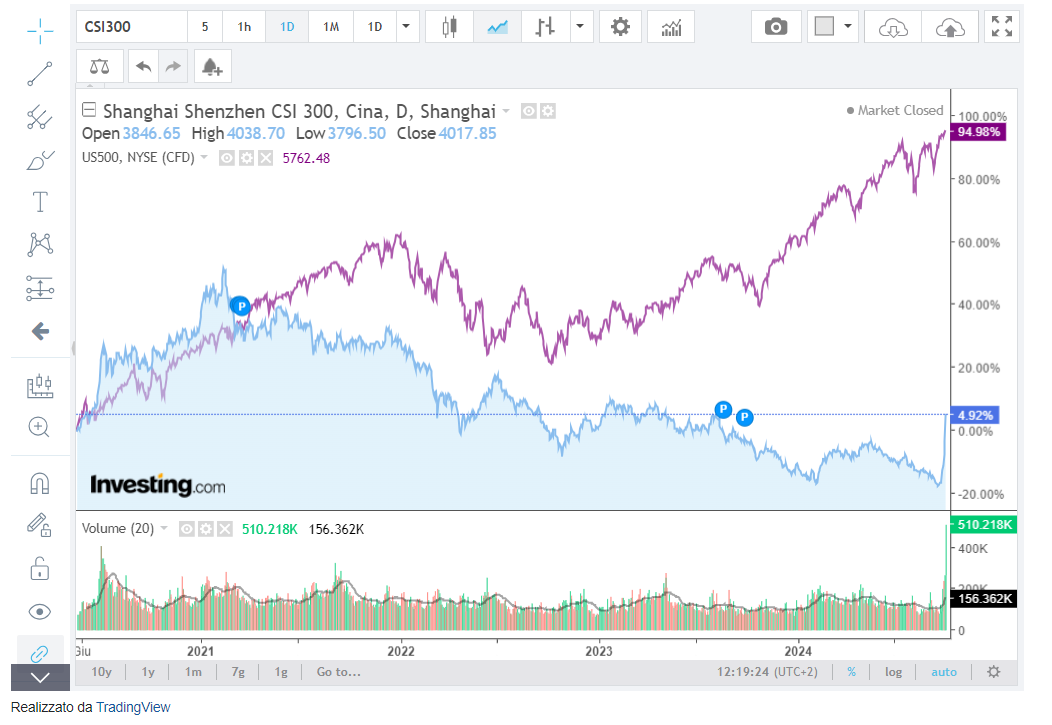

Inoltre, confrontando l’S&P 500 di Wall Street (in viola nel grafico seguente) con il CSI 300 di Shangai, è evidente come, nonostante l’ultimo rally, la forbice resti decisamente ampia e il listino asiatico abbia ancora molto terreno da recuperare dai picchi di inizio 2021.

Fonte: Investing.com – andamento S&P 500 e Shenzen CSI 300 da giugno 2020 ad oggi

“La borsa cinese presenta un forte sconto rispetto a quasi tutti gli altri mercati, trattando a un multiplo degli utili che è vicino alla metà rispetto alla borsa statunitense nonostante una composizione settoriale non così diversa”, fa notare Matteo Ramenghi, chief investment officer di UBS WM in Italia, sottolineando come l’indice MSCI China in maniera simile alla controparte americana, sia composto per oltre un terzo da titoli tecnologici.

Una strada accidentata

L’investitore sottolinea comunque di non volersi ancora sbilanciare sulla borsa cinese, anche se, aggiunge, “osserviamo che le società tecnologiche offrono multipli particolarmente compressi. I leader del settore sembrano anche posizionati per beneficiare di tendenze strutturali come l'intelligenza artificiale mentre la Cina lavora per costruire il proprio ecosistema”.

Anche Lizzi C. Lee, ricercatrice sull'economia cinese presso il Centro per le analisi sulla Cina (CCA) dell'Asia Society Policy Institute (ASPI), è convinta che sia troppo presto per fare un bilancio degli ultimi stimoli. “Sebbene il mercato azionario cinese abbia registrato una notevole ripresa – argomenta -, per sostenere questo slancio sarà necessario più di uno stimolo a breve termine”.

In sostanza, aggiunge Lee, “il successo a lungo termine di questo rally - e, per estensione, della più ampia ripresa economica cinese - dipende dalla capacità di Pechino di attuare riforme strutturali significative. I prossimi mesi riveleranno se la recente svolta politica potrà dare una svolta economica duratura o se l'attuale impennata si rivelerà effimera”.

Insomma, va bene l’entusiasmo, ma le difficoltà da risolvere sono complesse ed è sempre meglio andarci con i piedi di piombo. Il rischio è quello di rivivere la bolla dell’estate del 2015, quando il CSI 300 di Shanghai è passato dai record di giugno a 5.380 punti al minimo di 2.952 del 26 agosto, un calo di circa il 45%.

Imparare dalle cadute

Rispetto allo scorso decennio, però, la struttura dell’economia cinese è cambiata e sia il Covid che la crisi del settore immobiliare hanno insegnato molte cose a Pechino, lasciando ben sperare per il futuro.

Secondo Mark Tinker, chief investment officer dell’hedge fund Toscafund Hong Kong, le ultime misure prese da Xi Jinping mostrano che la volontà della Cina oggi è quella di costruire una domanda sostenibile per le famiglie, piuttosto che inseguire una crescita rapida.

“Una crescita del 5% - ha precisato Tinker - non ha senso se l'unica cosa che si fa è incoraggiare una leva finanziaria destabilizzante”.

E allora, dopo aver dimostrato di saper stupire, la Cina ora vuole mostrarsi credibile, intraprendendo un percorso virtuoso che non può prescindere dalla crescita del mercato azionario, tutt’ora decisamente sottosviluppato rispetto alle dimensioni e alle ambizioni dell’economia cinese.

Il futuro della Cina si decide anche negli Stati Uniti

Ma il cielo è troppo piccolo per due dominatori e mentre il Dragone vuole spiccare il volo, c’è un’Aquila disposta a tutto per mantenere il controllo.

Buona parte del futuro di Pechino, infatti, si gioca il prossimo 4 novembre negli Stati Uniti. In ogni caso, il prossimo inquilino della Casa Bianca è avvisato: la Cina non è più disposta a passare per il gigante dai piedi d’argilla e fa sul serio. Il concetto, però, è già ben chiaro dalle parti di Washington, visto che forse l’unico punto su cui Kamala Harris e Donald Trump sono d’accordo è proprio la volontà di tarpare le ali del Dragone.

***

Se vuoi ricevere tutti gli aggiornamenti sulle azioni cinesi e consultare Fair Value e Target Price delle azioni, iscriviti a InvestingPro QUI e sfrutta gli SCONTI fino al 40%