La stagione degli utili sarà al centro della scena questa settimana, con la presentazione delle trimestrali da parte di numerose società di spicco. La scorsa settimana i dati economici hanno rafforzato la convinzione che la Fed probabilmente deciderà per un ulteriore rialzo dei tassi prima che la situazione diventi più incerta.

Il mercato prevede l’82% di probabilità di un aumento dei tassi nel prossimo vertice di maggio del FOMC, portando la Fed al suo tasso obiettivo del 5,1%. Inoltre, la diminuzione dell’utilizzo della finestra di sconto della Fed suggerisce che la crisi si sta attenuando. Se così fosse, non ci sarebbe motivo per la Fed di non perseguire un altro rialzo dei tassi almeno un’altra volta.

L’andamento futuro dei tassi dipenderà in larga misura dai dati economici. Se i dati si raffredderanno, i tassi rimarranno probabilmente al 5,1% per il resto del 2023. Tuttavia, se i dati dovessero rimanere solidi e giustificare ulteriori rialzi, si potrebbero prevedere ulteriori rialzi.

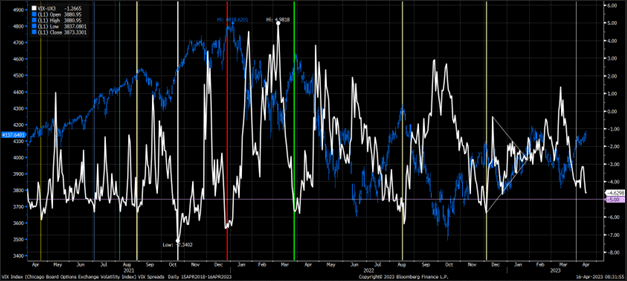

VIX

Dopo il 3 maggio, è probabile che la volatilità aumenti, poiché il percorso della politica monetaria diventa meno prevedibile e più dipendente dai dati. L’attuale livello basso di VIX potrebbe essere l’ultimo sussulto per i venditori di volatilità e, con la scadenza del VIX questa settimana, il livello basso potrebbe non durare.

Lo spread tra il VIX spot e il contratto future a tre mesi si attesta a -4,6. Una volta raggiunto il valore di -5, di solito il VIX è un indicatore di rischio. Una volta raggiunto il valore di -5, questo significa che il VIX ha toccato il minimo e che l’S&P 500 ha raggiunto il suo picco. Questa settimana, se il VIX si avvicina a 16,5, l’S&P 500 e il VIX potrebbero invertire la rotta.

S&P 500

Inoltre, esaminando la variazione a 5 settimane dell’S&P 500, l’indice è passato da un valore negativo di -257 punti a un valore positivo di 276 punti. In genere, durante cicli di questo tipo, abbiamo osservato l’indice raggiungere solo circa 300 punti positivi prima di scendere. Pertanto, questa potrebbe essere un’area in cui potremmo prevedere una tendenza al ribasso dell’S&P 500.

In conclusione, la call wall dell’S&P 500 si trova a 4.200 e il livello gamma significativo si attesta a 4.000. A meno che la call wall non si sposti più in alto, sembra improbabile che l’S&P 500 salga ancora molto. È più probabile che l’indice torni al livello gamma significativo di 4.000 piuttosto che continui ad avanzare mentre si svolge la guerra tra i livelli gamma principali.

Inoltre, intorno a questo livello esiste una forte resistenza che rende difficile un superamento dell’indice, soprattutto vista l’incertezza che circonda la stagione degli utili. Mi aspetto un calo a 4.000 questa settimana.

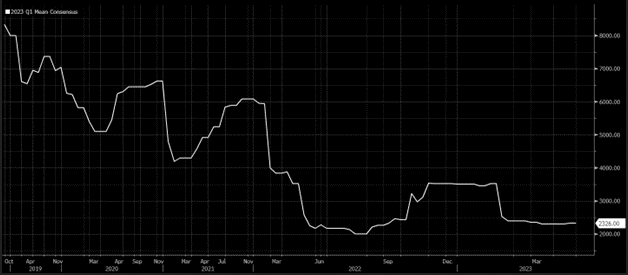

Tesla

Tesla (NASDAQ:TSLA) è una delle società che questa settimana comunicherà i propri utili nel pomeriggio di mercoledì. Gli analisti prevedono un calo del 29,1% degli utili a 0,87 dollari per azione, mentre il fatturato dovrebbe crescere del 25,2% a 23,5 miliardi di dollari. I margini lordi del settore automobilistico dovrebbero essere del 22,97%, in calo rispetto al 29,1% dello scorso anno.

Le stime sugli utili di Tesla per questo trimestre sono scese in modo significativo rispetto al picco di 1,37 dollari raggiunto in ottobre, con un conseguente calo sostanziale del prezzo del titolo. Di conseguenza, gli utili e, soprattutto, i margini lordi dell’azienda saranno fondamentali. Considerati i recenti tagli ai prezzi, vale la pena considerare i possibili effetti sui margini per il resto dell’anno.

Il grafico sembra relativamente debole, con una tendenza al ribasso dell’indice RSI e un prezzo delle azioni in calo. In più, c’è ancora un gap non colmato a 145 dollari. Tuttavia, il livello di supporto critico per Tesla è a 165 dollari, che è il punto in cui il titolo potrebbe potenzialmente stabilizzarsi dopo il report sugli utili.

Netflix

Netflix (NASDAQ:NFLX) rilascerà gli utili martedì e le aspettative sembrano piuttosto modeste, con gli analisti che prevedono 2,3 milioni di aggiunte nette. Questa cifra è diminuita significativamente negli ultimi mesi. Dato che il primo trimestre è storicamente un periodo forte per l’azienda, sarebbe sorprendente se venisse mancato questo obiettivo.

Sebbene Netflix non fornisca più indicazioni sulle aggiunte nette, e questo complichi le cose, gli investitori saranno più interessati a determinare se l’azienda è passata con successo a un modello di supporto pubblicitario per contribuire a incrementare la crescita.

Il titolo ha formato un cuneo crescente e allargato, che di solito non è un modello rialzista. Di conseguenza, il livello cruciale da monitorare per Netflix è 310 dollari, in quanto il superamento al di sotto di questo prezzo violerebbe la parte inferiore del cuneo crescente e porterebbe potenzialmente il titolo a scendere a circa 170 dollari. Tuttavia, se il livello di 310 dollari rimane inviolato, c’è spazio per un rialzo del titolo verso la trendline superiore ed eventualmente per superare i 400 dollari.

Ecco il video GRATUITO su YouTube di questa settimana:

https://www.youtube.com/watch?v=V2luVeB58Gw

Buona settimana.