Da quando il rendimento dei buoni del Tesoro a 30 anni ha interrotto il suo Continuum di rendimenti dei buoni del Tesoro a lungo termine in piacevole calo, gli esperti dei macro sono stati chiamati a raccolta per interpretare correttamente il contesto futuro che questa interruzione implica. La nota nella parte superiore destra del grafico riporta la domanda chiave.

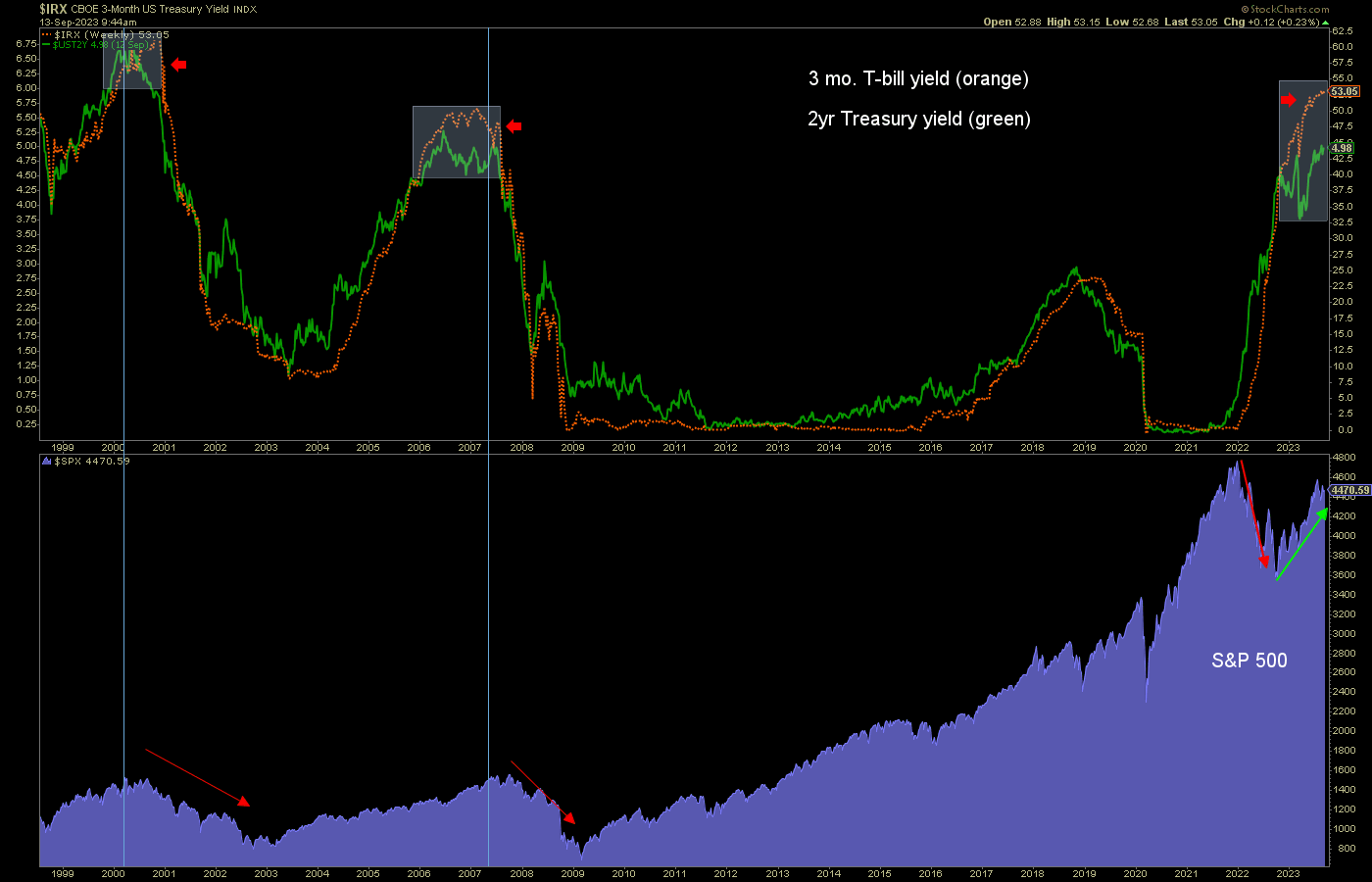

Nel Q4 2022 abbiamo iniziato a prevedere una ripresa in stile Goldilocks (inflazione né troppo calda né troppo fredda) sui mercati finanziari, trainata dal settore Tech, per via del sentimento super-bearish del periodo, del ciclo delle elezioni di metà mandato, dei segnali di un previsto allentamento dell’inflazione e di alcuni segnali che solitamente coincidono con o precedono dei bear market, che non si vedono dal 2022 (ad esempio, una curva del rendimento ancora in appiattimento, un rendimento dei bond a 2 anni USA non divergente da quello dei T-bill a 3 mesi).

Beh, una ripresa da Goldilocks trainata dai Tech c’è stata e dura fino ad oggi secondo misure come il rapporto tra titoli Tech e azionario generale (QQQ/SPY). Inoltre, i titoli growth (IGX) sono ancora in testa rispetto ai value (IVX).

Ma la cosa importante ora non è quello che succede dal Q4 2022. La cosa importante è dove stiamo andando. Ecco tre opzioni per quello che succederà, presumendo che io abbia ragione nel dire che la Goldilocks non durerà.

Deflazione

Il semplice fatto che la battaglia contro l’inflazione che la stessa Fed ha creato nel 2020 continui potrebbe risultare nella sconfitta finale dell’inflazione, con la disinflazione Goldilocks della fase post-2022 che finirà in una liquidazione del mercato sotto il peso di una politica monetaria tesa. È il nostro Chisciotte a capo della Fed che lotta contro il mulino a vento dell’inflazione con ancora più forza perché sa di essere stato il primo a crearla e quali sono i suoi potenziali economicamente corrosivi e persino distruttivi.

Consideriamo un importante segnale che ha tirato troppo la corda del rischio. Nelle ultime due volte in cui i T-bill a 3 mesi, di riferimento per la Fed, hanno superato di gran lunga il segnale del mercato dei bond (rendimento a 2 anni), è arrivata la paura della deflazione. Se vogliamo separare ciò che è stato da ciò che è oggi, la pressione della politica restrittiva della Fed, per non parlare dell’impennata dei rendimenti a lungo termine secondo il grafico sul Continuum sopra, porterebbe a un duro fallimento dell’inflazione 2020 > Goldilocks 2023 in una liquidazione deflazionistica.

Continuo a ritenere solide le probabilità di uno scenario deflazionistico come prossima fase, con un leggero vantaggio rispetto all’opzione successiva.

Fonte: Stockcharts.com

Stagflazione

Arriva la stagflazione: quando gli effetti economicamente corrosivi dell’inflazione persistono e il mercato dei bond continua a combatterla tramite tassi di interesse in aumento, ma l’esito non è una purificazione deflazionistica ma, al contrario, una continua fase di economia debole, appesantita da persistenti effetti inflazionistici.

Sempre con riferimento al Continuum, è possibile che il mercato dei bond, dopo tutti questi decenni di politica inflazionistica autorizzata da quegli stessi decenni di segnali disinflazionistici, ci stia semplicemente dicendo che una simile politica ha raggiunto un punto di saturazione?

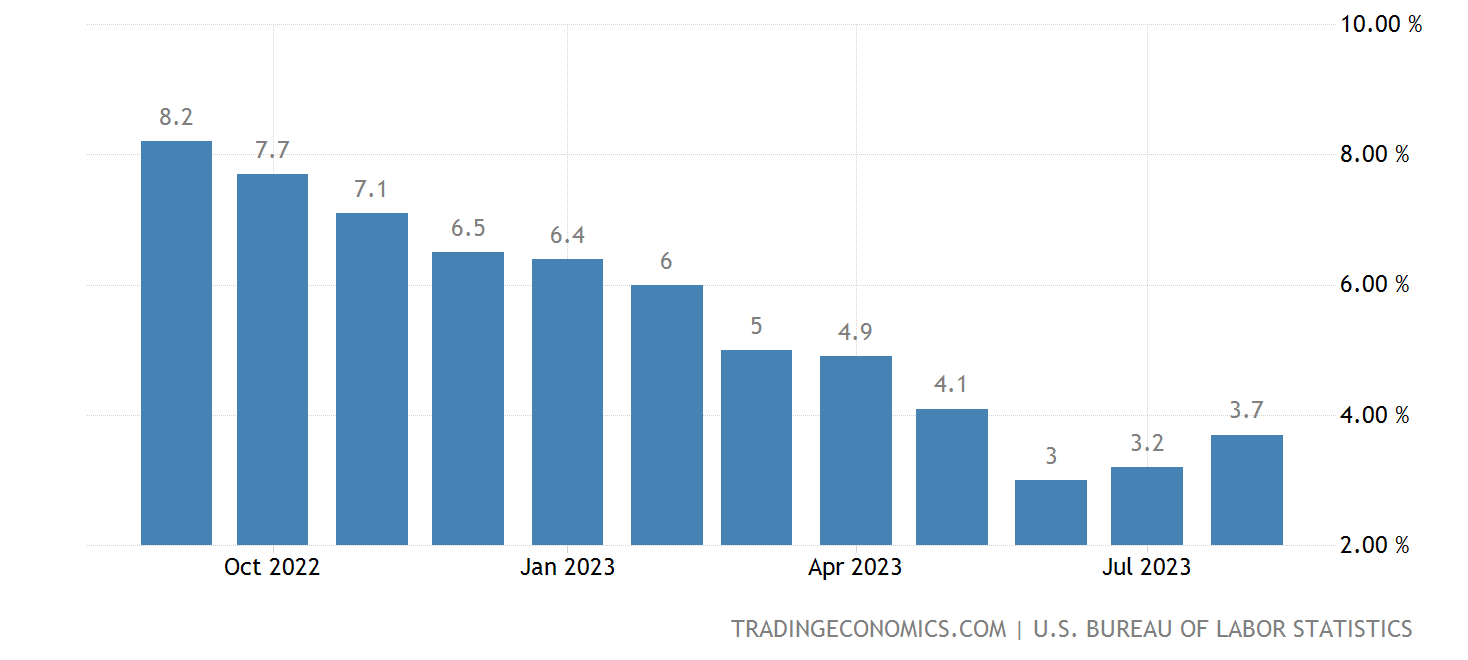

Il dato di mercoledì sull’inflazione ha rivelato il secondo mese di fila di un tasso aumentato su base annua. L’OPEC+ e le sue manovre sul prezzo del petrolio hanno molto a che fare con questo.

Il tasso di inflazione core, che esclude i prezzi degli energetici (petrolio) e degli alimenti, continua a scendere.

Anche se i prezzi delle materie prime agricole in generale sono scesi, i prezzi che gravano sui consumatori nella filiera non aiutano a far scendere l’inflazione generale. È questo sembra essere il nemico più grande per don Chisciotte, forse perché sa che stanno arrivando le elezioni per un governo che si è costruito una reputazione combattendo l’inflazione. E questo rende probabile un’ipotesi stagflazione.

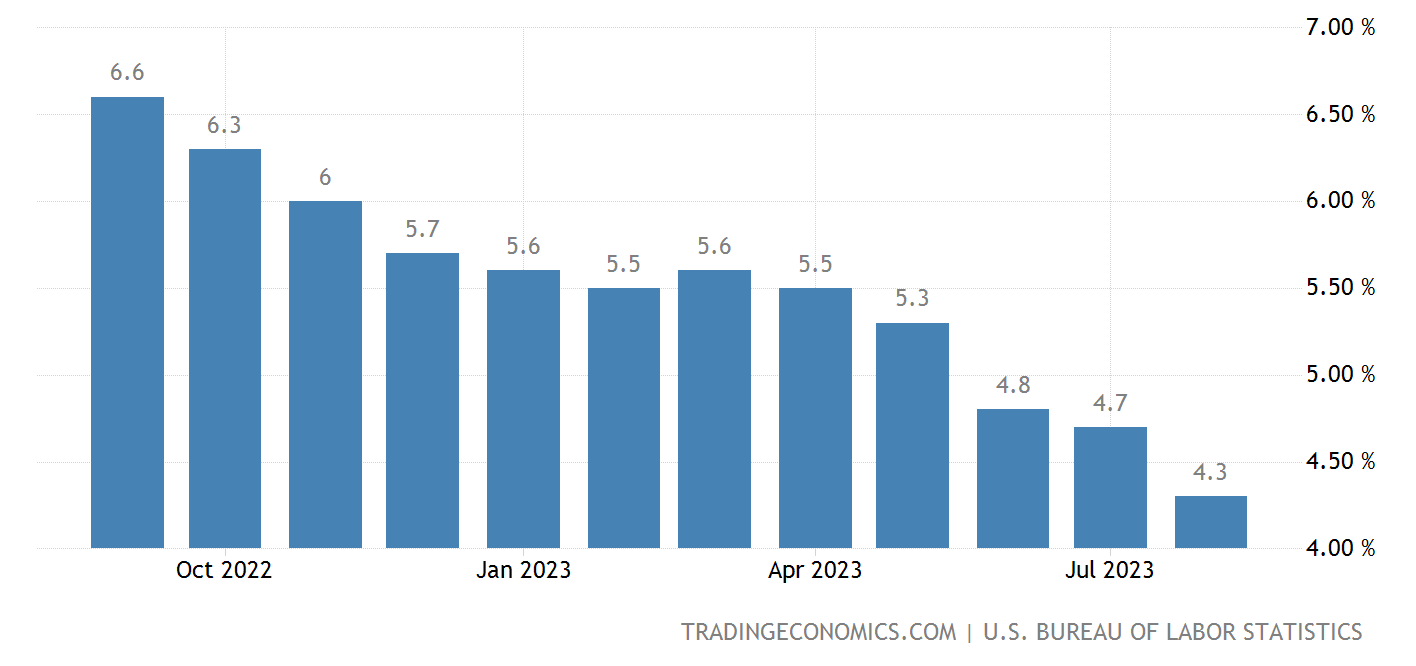

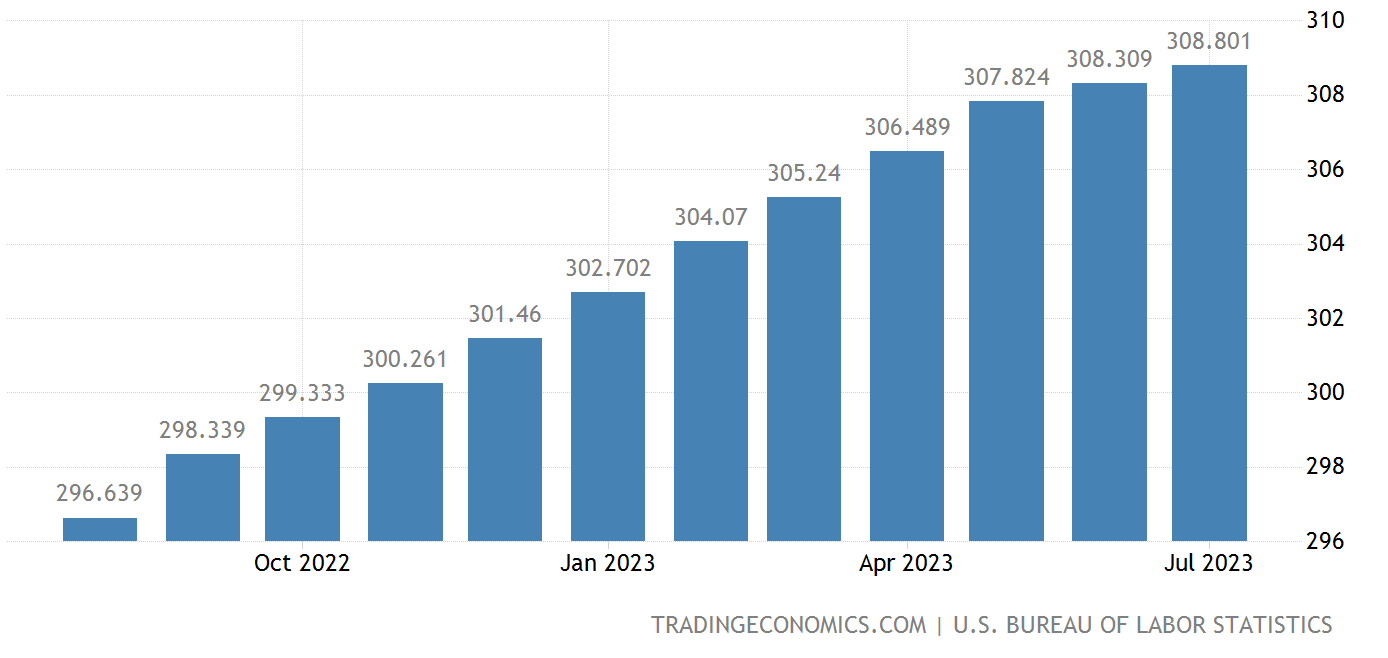

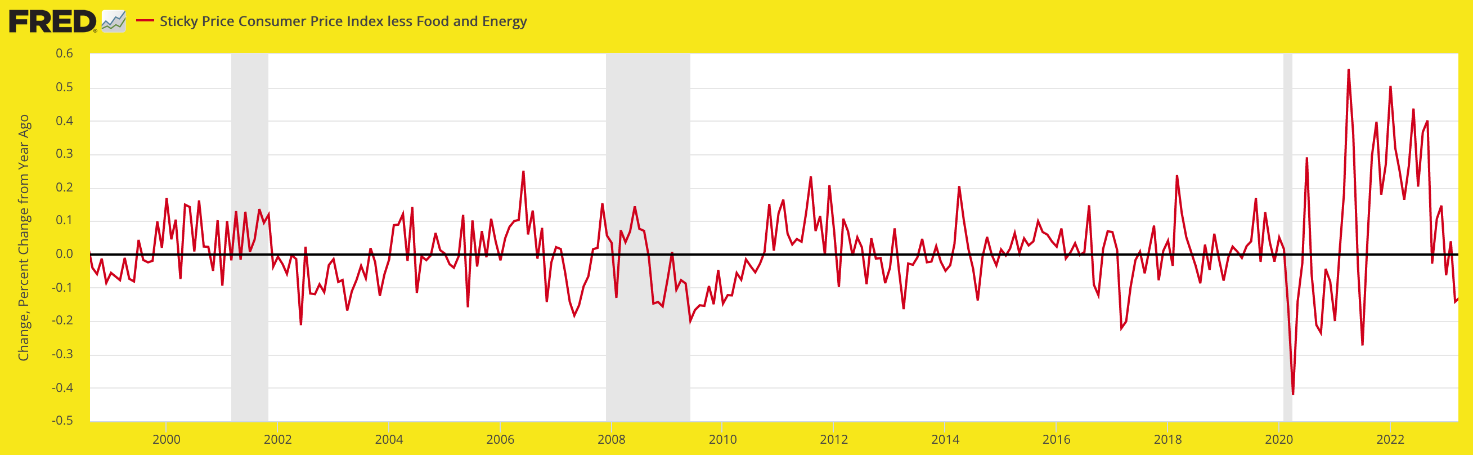

Tuttavia, il tasso dell’inflazione “appiccicosa” sta di fatto decelerando. Anche se formalmente ancora alti, un calo di questi prezzi inizierebbe qui.

Fonte: Fed di St. Louis

Per me, l’ipotesi della stagflazione ha quasi le stesse probabilità di quella della deflazione.

Crack-up Boom

Citando Ludwig von Mises, un cosiddetto Crack-up Boom sarebbe possibile se i mercati ignorassero l’attuale interventismo della Fed e la messinscena di una politica monetaria solida, e un’imminente Stagflazione si trasformasse alla fine in panico inflazionistico totale.

Fonte: Investopedia

In questo caso, l’interpretazione sarebbe che l’espansione del credito, sistematica nei decenni del Continuum del rendimento dei Treasury, alla fine si risolva non in una liquidazione deflazionistica ma, piuttosto, in un panico inflazionistico eccessivamente intenso, anche troppo.

Questa opzione metterebbe fine al sistema. La gente rimpiangerà i vecchi tempi del ciclo espansione/contrazione (inflazione/deflazione) indotto dalla politica.

Ora il benedetto trend in discesa secolare dei rendimenti a lungo termine iniziato negli anni Ottanta è finito. Il cambiamento è in arrivo.

Morale della favola

Si profila un profondo cambiamento. Un trend durato quasi quattro decenni è finito, kaput. Un sistema saturato da una politica inflazionistica autorizzata dai segnali disinflazionistici del mercato dei bond non esiste più.

Ora il segnale è inflazionistico, e finirà con una liquidazione deflazionistica dell’eccesso o una stagflazione inflazionistica ed economicamente corrosiva, che un giorno potrebbe arrivare ad un climax deflazionistico o iper-inflazionistico. Ed entrambi probabilmente metteranno fine al sistema o lo cambieranno radicalmente.

Per quanto riguarda gli strumenti inflazionistici, ho un’immagine impressa nella mente. L’eroe, emblema della politica inflazionistica in soccorso. Io e molti di voi siamo riusciti a vedere il problema per quello che era allora, e un giorno lo vedrà anche il pubblico coinvolto nei selvaggi cambiamenti che arriveranno.

Nel frattempo, sarà meglio che noi come singoli investitori, speculatori, richiedenti asilo finanziario e sociale, ecc., abbiamo ragione nelle nostre interpretazioni nei prossimi anni, perché mai nella mia esperienza le opzioni sono state tanto diverse e al contempo possibili.