- Il VIX è diventato obsoleto e gli investitori istituzionali sono d’accordo.

- Il crescente uso delle opzioni 0DTE ha influenzato la sua capacità di rispecchiare accuratamente la volatilità del mercato.

- Quindi, il CBOE ha lanciato il VIX1D come nuovo barometro della volatilità.

Sicuramente conoscerete l’indice sulla volatilità, il VIX. In questo articolo, spiegherò perché molti investitori, soprattutto istituzionali, mettono in dubbio la sua utilità e lo considerano un indicatore datato. Inoltre, fornirò dettagli su un nuovo indice sulla volatilità lanciato lunedì come potenziale alternativa al VIX.

Il VIX è stato creato dal Chicago Board Options Exchange (CBOE) nel 1993. Riflette la volatilità implicita dell’indice S&P 500 sui 30 giorni successivi. È conosciuto anche come indice della paura, indice del sentiment degli investitori, CBOE VIX, o S&P 500 VIX.

Viene calcolato in tempo reale usando i prezzi delle opzioni sull’indice S&P 500, cioè le opzioni che scadono il terzo venerdì di ogni mese e le opzioni che scadono ogni venerdì.

Quando il VIX sale, spesso indica un aumento del rischio di ribasso del mercato azionario. Solitamente, se il VIX sale sopra il livello di 20, può essere un segno di nervosismo tra gli investitori.

Un calo del VIX si traduce in rialzi dei mercati azionari, in quanto la minore volatilità è associata ad un rischio inferiore. Se l’indice scende sotto 20, può indicare che gli investitori sono calmi e positivi.

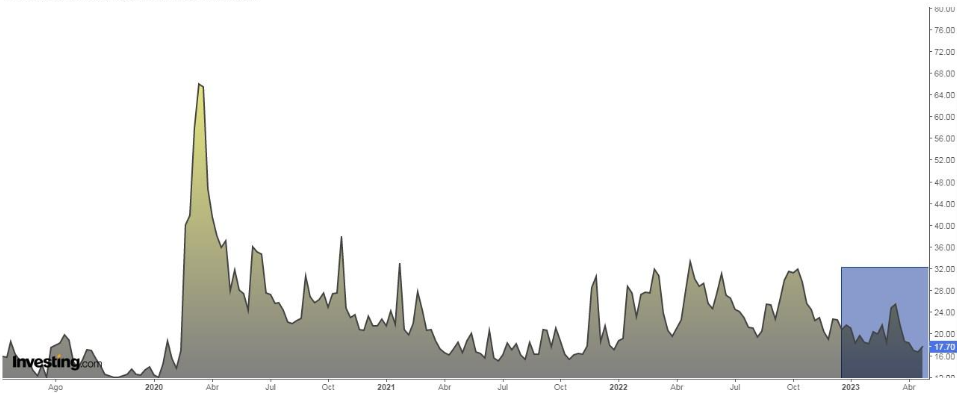

Il VIX si attestava a 16 la scorsa settimana e lunedì, livelli che non si vedevano dagli ultimi mesi del 2021. Si tratta di livelli estremamente bassi, considerato lo scenario attuale (inflazione alta, ciclo di inasprimento monetario con aumenti dei tassi di interesse, guerra russa in Ucraina e timori di una recessione economica).

A marzo il VIX è schizzato solo in poche occasioni, nonostante il secondo e il terzo maggiore fallimento nella storia degli Stati Uniti, che hanno causato bruschi ribassi sui mercati azionari.

Sebbene sia salito, il massimo intraday non si avvicinava neanche lontanamente ai livelli visti molte volte un anno fa.

Il motivo per cui il VIX non si muove e non rispecchia la realtà è dovuto alla crescente domanda e utilizzo delle opzioni 0DTE con scadenza a zero giorni.

Queste opzioni hanno una scadenza giornaliera, da lunedì a venerdì, ed ecco il nome 0DTE. Questa peculiarità ha alimentato un enorme incremento della domanda e dell’utilizzo, influenzando la capacità del VIX di rispecchiare accuratamente la volatilità del mercato.

La strategia tipica per le opzioni 0DTE è iniziare un trade all’inizio della seduta e chiuderlo prima che finisca.

Queste opzioni vengono comunemente utilizzate dagli investitori quando vengono pubblicati dati economici importanti, come inflazione, PIL, occupazione non agricola e decisioni sui tassi della Federal Reserve.

L’obiettivo è capitalizzare sui rapidi movimenti dei mercati e generare profitti in un lasso di tempo breve; questo approccio è ad alto rischio.

Le opzioni 0DTE hanno fino a 250 scadenze nel corso dell’anno, molte di più delle 52 delle opzioni settimanali e delle 12 di quelle mensili. Di conseguenza, le opzioni 0DTE prevedono molte più operazioni, con un volume di scambi molto alto.

Queste opzioni stanno vedendo un boom. Nel terzo trimestre dello scorso anno, ad esempio, rappresentavano oltre il 40% del volume totale delle opzioni sull’S&P 500, quasi il doppio rispetto a sei mesi prima.

La popolarità delle opzioni 0DTE è schizzata quando gli investitori cercavano profitti dalle cosiddette “meme” stock, che hanno poi registrato forti ribassi.

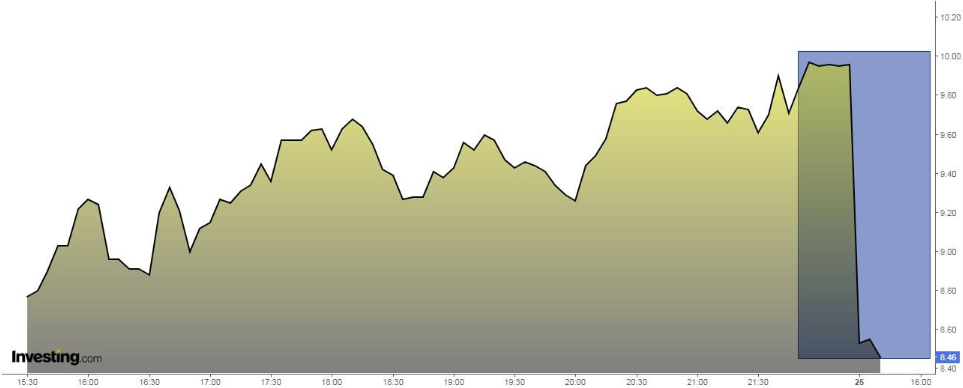

Beh, l’alto volume delle opzioni 0DTE distorce la realtà e, con essa, il VIX. Quindi il CBOE ha lanciato una nuova versione del VIX, chiamato indice CBOE 1-Day Volatility Index (VIX1D), per catturare il sentiment implicito nelle opzioni 0DTE, dal momento che il VIX è un barometro del sentiment degli investitori su un mese. Invece, le opzioni 0DTE si misurano in minuti ed ore, non giorni o settimane.

Questo è il grafico del VIX1D relativo a lunedì e martedì. Man mano che questo nuovo indice prenderà slancio, gli investitori avranno dettagli migliori sulla volatilità rispetto a prima.

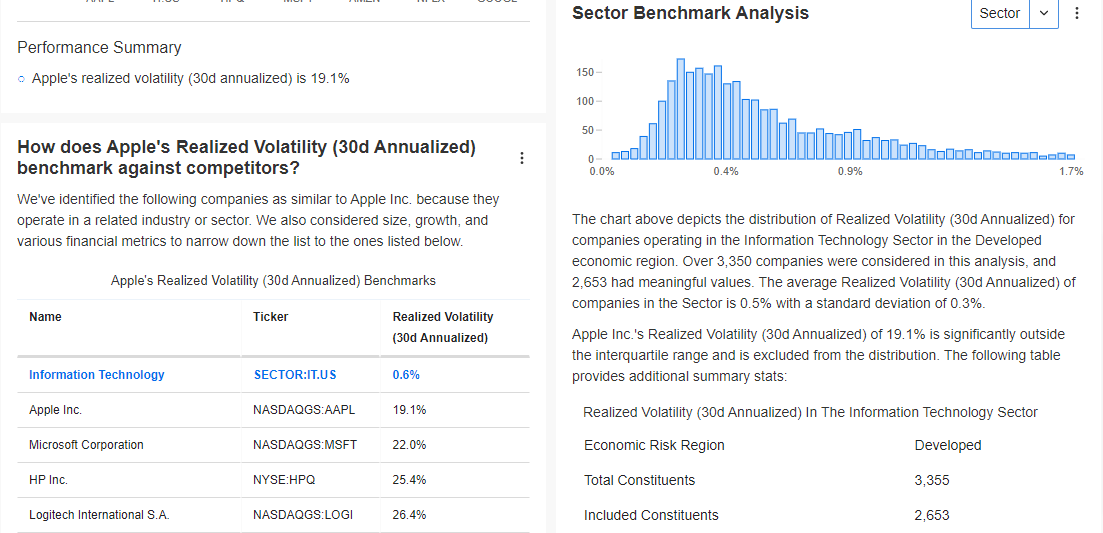

Se invece parliamo di titoli azionari, alcuni di quelli con una volatilità eccessivamente alta sono Aclarion (NASDAQ:ACON), EUDA Health Holdings (NASDAQ:EUDA), Netcapital (NASDAQ:NCPL), Caravelle International (NASDAQ:CACO), Tempo Automation (NASDAQ:TMPO), Mangoceuticals (NASDAQ:MGRX), NextPlat (NASDAQ:NXPL), Powerbridge Technologies (NASDAQ:PBTS) e Biomerica (NASDAQ:BMRA).

Fonte: InvestingPro

Lo strumento di InvestingPro vi consente di monitorare la volatilità dei titoli azionari, fornendo classifiche e quotazioni in tempo reale dei titoli più e meno volatili, permettendovi di determinare quali siano i più o i meno volatili in qualsiasi momento.

Nota: L’autore non possiede nessuno degli asset menzionati.