L’inflazione non ha riservato sorprese, e come già vi anticipavo in alcune analisi precedenti, l’effetto base ancora una volta ha contribuito al calo dell’IPC (+4.9% la rilevazione precedente, +0.1% la variazione mensile, -1% l’effetto base = 4% totale).

I mercati hanno reagito, anche qui in modo abbastanza naturale, con una salita ulteriore, ed abbiamo avuto un S&P 500 che si è lasciato dietro il livello dei 4300 punti. Oggi però è il turno della Fed e di Powell, che fino ad oggi, ormai da marzo 2022, ha sempre alzato i tassi in modo continuo, perciò cosa aspettarsi oggi?

Vediamolo insieme…

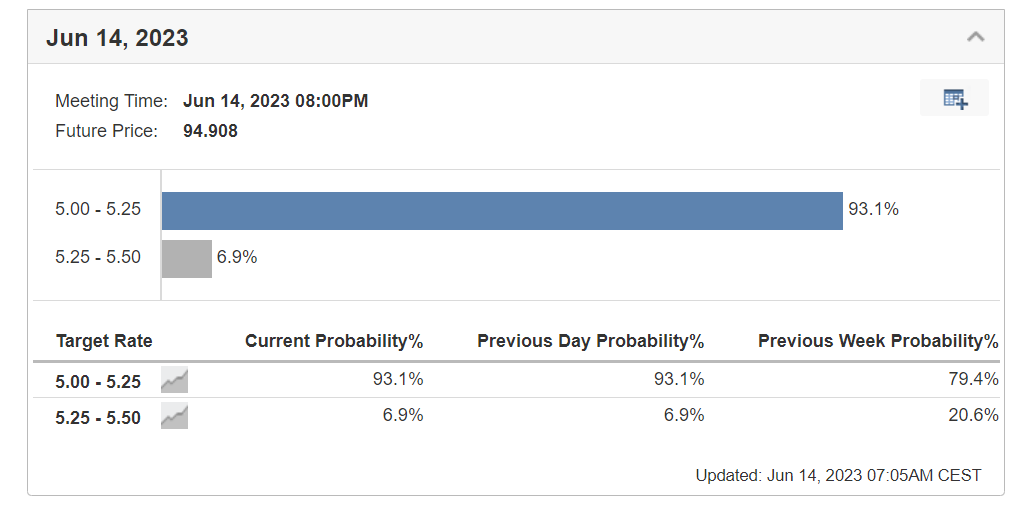

L’ultimo aggiornamento ad oggi del Fed Monitor Tool di Investing.com dice che le probabilità di una pausa nei tassi d’interesse è pari al 93%, pertanto sembrerebbe che i mercati prezzino lo Stop ai tassi come eventualità quasi certa, e ci può stare dal momento che l’inflazione sta continuando a calare.

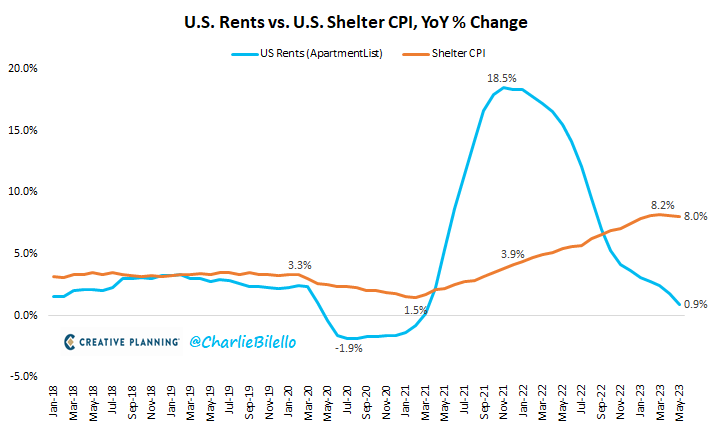

Inoltre, va considerato che a livello di IPC, la componente Shelter, che pesa circa 1/3 del totale, scende da 2 mesi consecutivi, il che fa ben sperare anche per luglio.

A ciò dobbiamo aggiungere che il famoso effetto base del prossimo mese, sarà addirittura pari all’1.3%, di conseguenza, facendo ancora una volta i calcoli, dovremmo avere un IPC pari a: +4% (ultimo dato) +0.2% (ipotesi di variazione mensile a luglio)-1.3% = 2.9%. Quindi a sorpresa ci potemmo trovare un IPC a luglio addirittura sotto il 3%, e sempre più vicino a quel famoso “intorno al target del 2%” tanto amato dalla Fed.

Perciò a questo punto, ancora una volta, vado in controtendenza e vi chiedo: perché molti media o analisti dicono che a giugno si stoppano i tassi ed a luglio si alzano di 0.25%, se l’IPC continuerà a scendere? Mi sembra che abbia davvero poco senso, a quel punto alzi adesso e poi stoppi definitivamente a luglio non credete?

In tutto questo, sarà molto interessante la risposta questa sera, a prescindere da cosa deciderà la Fed, dei mercati (vi suggerisco sempre di attendere l’intera settimana per un quadro più preciso). In particolare, gli asset da monitorare maggiormente non saranno i mercati azionari, ma:

Questa valutazione intermarket infatti potrà darci una panoramica più chiara della situazione. Nel frattempo i mercati hanno continuato a salire, e se mi consentite, ricordatevi quando in tutte le mie analisi precedenti, ero uno dei pochi ad essere costruttivo. Spesso andare in controtendenza può essere difficile da un punto di vista emotivo, e i cali anche forti li dovremo sempre affrontare, ma come investitori, se vogliamo avere successo nel lungo termine, non abbiamo alternative.

Potete iscrivervi anche gratuitamente al prossimo webinar del 15 giugno "Asset Allocation: come costruire un portafoglio profittevole " a QUESTO LINK

Alla prossima!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di assets, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore. L’autore non possiede le azioni menzionate nell’analisi"