Dove dovrei investire i miei capitali oggi?

Come qualsiasi investitore con un po’ di sale in zucca, non posso darti una risposta secca.

Ci sono troppe variabili da considerare.

Tuttavia, possiamo fare qualche considerazione per capire quali strade scartare a priori e quali invece perseguire.

Prima della pandemia, la crescita economica era già molto lenta.

Le persone dimenticano in fretta, soprattutto dopo eventi così drastici come la pandemia quando ci sono stati tassi di crescita da sogno nel 2021.

Questi tassi di crescita superiori alla media sono stati sfruttati dai politici per creare un’atmosfera positiva.

Si parlava di “Miracolo economico”, addirittura.

Tuttavia, questo fuoco di paglia è svanito molto rapidamente.

Se ci pensi, non ci sono ragioni strutturali per cui lo stato dell’economia globale dovrebbe essere migliore rispetto a prima dello scoppio della pandemia.

Infatti, oltre alle tensioni esistenti a fine 2019 – prima fra tutte la guerra commerciale tra Stati Uniti e Cina – è emersa una serie di ulteriori fattori gravosi:

- le distorsioni della pandemia, tutt’altro che superate, tra cui i problemi di approvvigionamento e gli squilibri nel mercato del lavoro;

- la Guerra in Ucraina;

- livelli di debito sovrano più elevati;

- la crisi immobiliare in Cina;

- la pronunciata crisi energetica;

- probabile carenza di cibo;

- la destabilizzazione politica.

I tagli dei tassi della Federal Reserve nella seconda metà del 2019 hanno tentato di contrastare questa tendenza al ribasso, ma i risultati non sono stati quelli sperati.

Naturalmente, in situazioni come questa le opportunità agli occhi di investitori esperti sono infinite.

Il nostro Team di Analisti ha condiviso tantissime opportunità ai nostri clienti solo negli ultimi mesi.

L’inflazione sta toccando nuovi massimi, mai visti nelle ultime decadi.

Le banche centrali stanno rispondendo aumentando i tassi di interesse.

Tuttavia, data l’inflazione record, i tassi di interesse reali sono ancora negativi, dando l’idea che l’attuale ciclo globale di rialzo dei tassi sia ben lontano dal termine.

Questo avrà di certo conseguenze catastrofiche.

L’attività economica sta rallentando, e le prospettive sono sempre più cupe.

Molte materie prime stanno perdendo parte del proprio valore, soprattutto il rame che ha perso circa il 35% dal suo massimo di marzo (e la perdita di valore del rame è uno degli indicatori principali di recessione).

In più, la fiducia dei cittadini USA è al livello più basso degli ultimi 70 anni.

Nel frattempo, le proiezioni sui tassi di crescita vengono riviste al ribasso in tutto il mondo.

Per un investitore, questo si presenta come uno dei contesti più ostico di sempre.

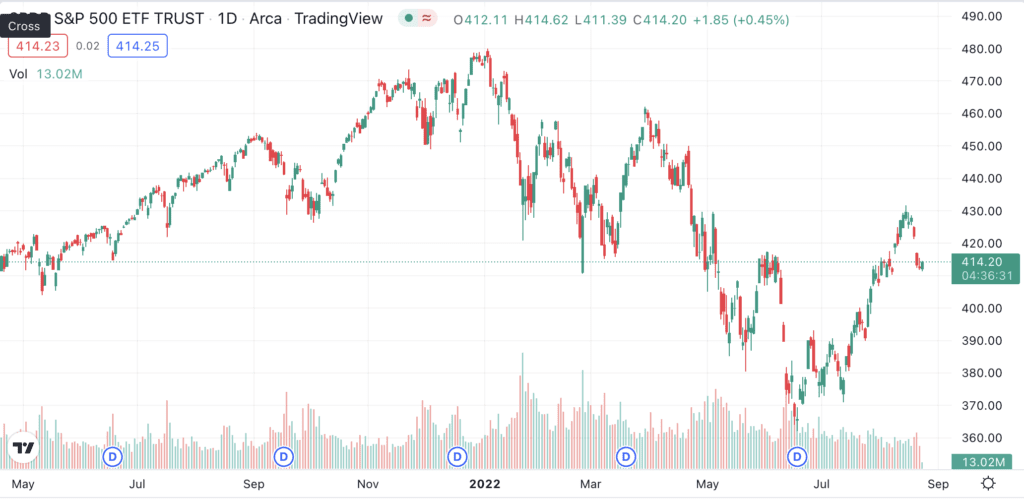

A riprova di ciò ci sono le pesanti perdite incassate da chiunque credeva che bastasse comprare un indice azionario come l’S&P500, o peggio, che esistessero titoli in grado di generare milioni di euro da piccole cifre.

Per essere chiari, tutte queste persone hanno perso dal 70 al 90% del proprio denaro, probabilmente guadagnato con sudore e sacrifici.

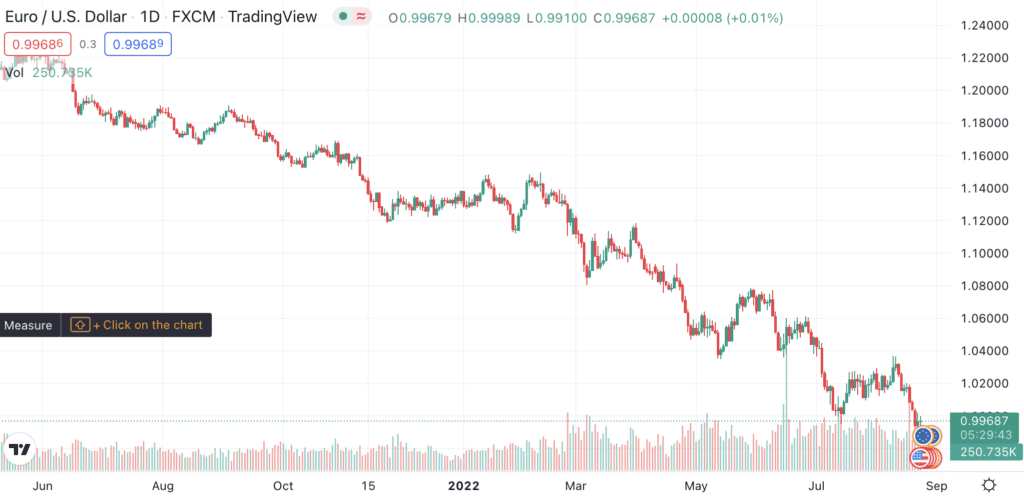

Il collasso dell’euro, previsto mesi fa dal nostro Team, sta rendendo drammatica la lotta all’inflazione per la BCE.

La nostra moneta si avvicina ai minimi di 20 anni.

Euro debole = inflazione per l’eurozona. Fine.

L’Euro si sta indebolendo perché i Trader valutari (Forex) pensano che la BCE non stia facendo abbastanza per fermare l’inflazione.

Al tempo stesso, la Fed sta cercando di fermare l’inflazione in modo aggressivo.

Questo ha portato i Trader di azioni, obbligazioni e valute a temere un aggravarsi dell’inflazione nell’area euro ( con conseguente aumento dei tassi di interesse, ulteriore inflazione e difficoltà per molte nazioni).

Se hai dei risparmi fermi sul conto, sappi che Lagarde sta scegliendo un’inflazione elevata e un crollo della valuta rispetto al fallimento delle nazioni “più deboli” e una terribile recessione in Europa.

È la scelta più logica si, ma sarai tu, con i tuoi risparmi la vittima sacrificale…

E stare fermo a guardare la tua ricchezza evaporare per sempre non è un’ottima idea.

Finora, la BCE sembra seguire le orme aggressive della Fed, ma a passo di lumaca con politiche monetarie molto più accomodanti.

Lagarde ha affermato che il problema dell’inflazione in Europa si sta aggravando, ma l’Europa ha anche prospettive di crescita molto più deboli legate alla guerra in Ucraina.

Di fatto la BCE sta operando troppo lentamente per scalfire l’inflazione, riflettendo il salasso economico che la guerra in Ucraina ha inferto all’Europa, del tutto dipendente dal gas russo.

A farla da padrone riguardo le decisioni della BCE sono le preoccupazioni su come l’aumento dei costi di finanziamento metterà pressione sulle economie fragili e già indebitate come Italia e Spagna.

Di fatto, l’UE sta del tutto ignorando l’inflazione.

Questo è un bene per i paesi in difficoltà, ma è una grande ingiustizia verso tutta la gente che ha depositato i suoi sudati risparmi sul conto corrente.

Come dicevamo, l’euro è già collassato ai minimi di 20 anni e sembra non volersi fermare affatto qui.

Molti dilettanti hanno scelto di Investire a caso in indici, subendo ancora più dolore con perdite anche maggiori del -30% in qualche mese.

Per non parlare di chi ha preso singole azioni a caso senza le dovute conoscenze perdendo fino al 90%.

Il CEO della Jp Morgan (NYSE:JPM) Jamie Dimon ha avvertito gli investitori di “prepararsi a un uragano”.

Seguendo la sua scia, anche il presidente di Goldman Sachs (NYSE:GS) John Waldron si è dichiarato “estremamente preoccupato” per il futuro dell’economia globale.

Purtroppo gli avvertimenti di Dimon e Waldron fanno solo eco di quanto ripetuto da più di 6 mesi dal nostro team di Analisti Finanziari.

Guarda caso, il “Sentiment” dei dirigenti bancari cambia sempre troppo tardi…

..e (altra coincidenza) le loro dichiarazioni fanno sempre di tutto per NON aiutare il pubblico..

il 2007/2008 ne è la più chiara dimostrazione, ma senza andare troppo indietro nel tempo…

Questi due uomini l’anno scorso sostenevano che l’inflazione fosse solo momentanea, consigliando alle masse di piccoli investitori allo sbaraglio di comprare azioni.

E non erano gli unici.

in Italia era pieno di finti esperti che dicevano la stessa cosa.

Se credi che a suon di soldi persi la massa smetterà di di fidarsi di queste dichiarazioni “autorevoli” sappi che la risposta è no.

Il 2008 ha rovinato le vite di milioni di persone e oggi si sta ripetendo ancora la stessa storia.

Le recenti dichiarazioni di Dimon e Waldron dicono che il tempo è quasi scaduto.

Mentre i piccoli investitori allo sbaraglio si accalcano in azioni e indici americani, il famosissimo investitore Ray Dalio ribadisce la sua frase di inizio 2022 “Cash is Trash” (il denaro è spazzatura), aggiungendo che, se il denaro è spazzatura, le azioni sono ancora peggio.

Dalio ha avvertito che, dopo oltre un decennio di guadagni senza precedenti del mercato azionario, troppi investitori sono ammassati nelle azioni.

Le ultime settimane sono state un bagno di sangue e Dalio afferma che il peggio deve ancora arrivare, e Il dramma è che sono tutti long sulle azioni e tutti vogliono che tutto salga.

Ray Dalio prevede rendimenti reali negativi dall’azionario durante i prossimi anni.

Pensa che, fino a pochi mesi fa, ti dicevano di comprare indici azionari per proteggerti dall’inflazione!

“È impossibile che tutto aumenti continuamente, questo sistema non può funzionare e non funzionerà”.

Infine Ray Dalio conferma quanto detto negli scorsi mesi dai nostri analisti, ribadendo che l’investimento in asset “reali” sarà l’unico vero riparo dall’inflazione.

La situazione è cambiata e il mondo sta mutando irreversibilmente.

Investire guardando cosa è successo nel passato non funzionerà, e chi continuerà così riceverà una dura punizione.

Andiamo ora a vedere cosa succede oltreoceano.

Biden sostiene che l’economia americana sia forte (in accordo con la dott.ssa Grazia Arcazzo).

Anche Powell pensa lo stesso, sostenendo che sarà proprio la forza dell’economia a permettere alla Federal Reserve di combattere l’inflazione.

Anche i media e il mainstream sostengono che l’economia sia forte..

Ma come sempre, la verità è un’altra.

Già a gennaio, con il mercato sui massimi, il nostro Team sosteneva che una brutta recessione fosse in arrivo.

L’analisi era incentrata sulle difficoltà e sulle pressioni che i consumatori stavano subendo, dovute al crollo dei risparmi e all’impennata del debito.

Qualche mese dopo l’analisi di Stock Gain, le prime vere crepe nell’economia stanno iniziando a manifestarsi.

Walmart e Target, due grossi rivenditori al dettaglio, hanno visto i loro utili inabissarsi.

A causare ciò sono state le pressioni inflazionistiche.

Nonostante queste società vendano anche cibo, questo ha un basso livello di marginalità rispetto agli altri prodotti.

Questo indica chiaramente che i consumatori, dopo aver speso più soldi per cibo, energia e affitto, hanno sempre meno soldi per altri acquisti.

Tutti questi rivenditori sono entrati in mercati ribassisti e i loro utili stanno crollando.

La spesa dei consumatori rappresenta il 70% del PIL.

Puoi approfondire dando un'occhiata alle aziende che secondo il nostro Team ti permetteranno di proteggerti e battere costantemente il mercato.

Le trovi su questo video di Youtube.

A presto,

Andrea