Ci siamo lasciati con l'iniezione di "tranquillanti" da parte della Yellen e Powell (presto si saprà se sarà confermato da Biden), gli scorsi giorni, che hanno ribadito come l'inflazione elevata non durerà "oltre il prossimo anno" e che non si ripeterà un aumento dei prezzi come negli anni '70. La Lagarde ha ammesso, "quasi costretta", che potrebbe restare alta più a lungo del previsto ma ha assicurato ancora una volta che i prezzi resteranno al di sotto del 2% simmetrico.

Come già detto più volte in altre analisi, i dati stanno "tradendo" le Banche Centrali?

I prezzi al consumo sono tornati indietro di 30 anni, arrivando al 6,2% ad Ottobre rispetto al 2020, i prezzi in vari settori sono cesciuti dello 0,4% tra il mese di Agosto e quello di Settembre ma i tassi restano a 0 (negli anni '70 erano al 10%), mentre l'inflazione in zona euro ha raggiunto il 4,1% e un dato così ci riporta indietro fino al 2008.

La Fed ha già ridotto il suo programma di acquisto (QE) dei 120 miliardi di dollari (di 15 miliardi in meno al mese e terminerà tra 8 mesi) mentre il programma di acquisto della Bce (PEPP) da 1.850 miliardi di euro "dovrebbe scadere" a Marzo del prossimo anno. A Dicembre sono attese altre stime su crescita e inflazione che potrebbero portare a nuovi interventi o malumori.

Potremmo aspettarci prima un ulteriore riduzione degli acquisti e quindi una diminuzione della durata di questi, e successivamente un aumento dei tassi. Infatti, penso che il pensiero che l'inflazione possa essere spinta dalla continua iniezione di liquididà da parte di politiche fiscali e monetarie espansive sia venuto a tutti, io mi preoccuperei più della reintroduzione di politiche deflazionistiche. Ma c'è da dire che la "medicina" usata da entrambe le Banche Centrali non sembra più farà "effetto" e ci sarà da fare i conti con le "controindicazioni", i colli di bottiglia della catena di approvvigionamento e gli aumenti dei prezzi dell'energia e delle materie prime potrebbero mantenere la "pressione" inflazionistica nel tempo. Di conseguenza tale situazione è, e sarà da vedere come la causa della diminuzione del reddito disponibile delle famiglie e la possibile limitazione degli "incentivi fiscali" con aumento dei tassi d'interesse (es. mutui) dovuti all'ingente quantità di moneta in circolazione.

Uno dei "protagonisti" indesiderati, oltre all'Energy Crunch, è la "chip shortage" di cui ne abbiamo parlato nel recente articolo "Crisi energetica e dei chip, ecco come si stanno comportando Mib e Dax" che ha visto il settore automobilistico essere stato colpito più di altri.

Questa situazione ha messo in evidenza la quasi totale dipendenza dell'Europa dai chip di ultima generazione fabbricati in Asia, ponendo la Zona Euro di fronte ad un bivio: restare indietro o cercare di essere più indipendenti? A questa domanda, Ursula Von der Leyen, ha posto come obiettivo quello di arrivare ad un piano coordinato tra tutti gli Stati membri "European Chips Act", che segue il disegno di legge Usa da 250 miliardi di dollari, per potenziare la produzione almeno del 20% entro il 2030 (oggi detiene l'8% di capacità produttiva) e per abbassare la dipendenza dai mercati esteri. Infatti la domanda di semiconduttori raddoppierà entro il 2030 arrivando ad un valore di 80 miliardi di euro.

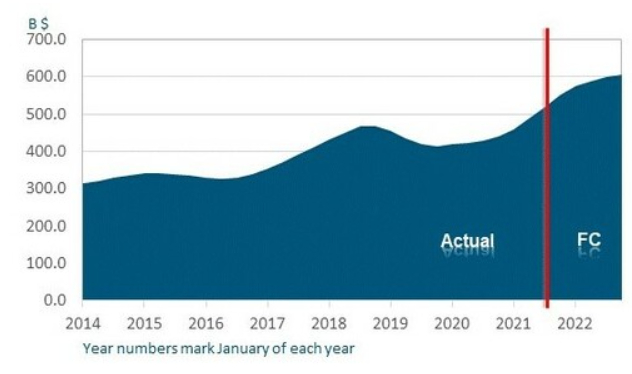

Secondo i dati del World semiconductor trade statistics, dopo una crescita del 6,8% nel 2020, prevede che il mercato mondiale dei semiconduttori raggiungerà i 551 miliardi di dollari nel 2021, che rappresenta un tasso di crescita del 25,1%. Le vendite anno su anno sono aumentate in Europa del 33,5%, in Cina del 30,8%, nelle Americhe del 30,6%, in Asia del 28,2% e in Giappone del 23,8%. Nel 2021 tutte le aree geografiche hanno mostrato una crescita a doppia cifra. Per il 2022, si prevede una crescita del 10,1% a 606 miliardi di dollari di tutto il mercato globale.

Restando in tema, non possiamo non parlare della crescente domanda del Platino (soprattutto nelle auto diesel e nelle future tecnologie a idrogeno) rispetto a quella del Palladio (auto a benzina e ibride) nel settore automobilistico con lo scopo di ridurre emissioni di carbonio nei sistemi catalitici (convertire alcune emissioni prodotte dai motori in anidride carbonica, acqua e azoto).

Recentemente, le industrie hanno iniziato a "preferire" e ad utilizzare maggiormente il Platino dal momento che è nata la necessità di "risparmiare" viste le quotazioni alle "stelle" del Palladio (nonostante il calo estivo), attualmente ha un valore di 2134 dollari. Infatti dal 2007 non si registrava un aumento del "prezzo spot", indicando che gli acquirenti sono disposti a pagare un "premio" per accedere il prima possibile ai metalli (per via della mancanze di scorte e dall'aumento della domanda).

Dal grafico si può subito notare come la correlazione, tra il DJ Stoxx 600 Auto&Parts (di cui fanno parte Ferrari (MI:RACE) e Stellantis (MI:STLA)) ed il Platino, sia positiva. Questo ci fa ben sperare che quest'ultimo, nel momento in cui ci dovesse essere una ripresa della produzione di auto e quindi un aumento dell'offerta, nel lungo periodo possa essere un buon investimento.

Andando nello specifico, confrontando Stellantis con il metallo, si nota un correlazione positiva "accentuata" nonostante la divergenza degli ultimi mesi a causa delle problematiche che si sono create intorno alla casa automibilistica (le mancanze sulle linee di assemblaggio per un colosso come Stellantis hanno portato ad una diminuzione di produzione, fino a 1,4 milioni di unità a quelle previste, o causare degli stop).

Nella mia analisi " Piazza Affari e trimestrali, ecco 6 blue-chip interessanti per questa settimana" evidenziavo come fino ad Ottobre il prezzo fosse "congestionato" tra i 17,5 euro e i 16,1 euro, al confine della resistenza (17,5) che in caso di rottura avrebbe proiettato il prezzo in area 18 euro - 18,6 euro. Una volta accertati la correttezza della nostra analisi, la situazione attuale del grafico potrebbe riportare il prezzo sul supporto a 17,4 euro che nel caso in cui non regesse il prezzo andrebbe sotto i 17 euro (da valutare costantemente). Il target price nel medio - lungo periodo resta per il momento sicuramente in area 19,5 - 20 euro.

Analizzando il grafico del metallo, il prezzo si trova tra la media mobile 50 e la media mobile 200, e se dovesse rompere al rialzo quest'ultima (complice anche un RSI sopra il valore 50) potrebbe toccare in un primo momento area 1134 - 1155 dollari e successivamente i 1200 - 1210 dollari. Ma nel caso in cui il supporto a 1040 dollari (massimo Gennaio 2020) non reggesse potrebbe ripiegare sotto i 1000 dollari.

Concludendo

Come ho detto più volte, la vera "paura" sta nel fatto che le Banche Centrali aumentino i tassi (E sarà importanate mettere tetto ai mutui), cosicché causino fibrillazione sui mercati, scatenando delle correzioni davvero importanti che potranno essere sfruttate dagli investitori che avranno grandi liquidità. Infatti le aziende continuano a registrare grandi utili ma possono anche essere viste come un cattivo indicatore nel breve, ma il trend attuale dovrebbe supportare i titoli finanziari, industriali e in maniera meno accentuata quelli automobilistici. Mentre per quanto riguarda la "chip shortage", oltre agli investimenti "obbligatori", si dovrà cercare di "ridurre" il numero di chip utilizzati e produrne di più potenti.

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di assets, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Ecco perché l'inflazione non è transitoria. Attenzione alle controindicazioni

Pubblicato 19.11.2021, 11:00

Ecco perché l'inflazione non è transitoria. Attenzione alle controindicazioni

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.